|

||

|

|

||

|

|

Онлайн книга - Манифест инвестора. Готовимся к потрясениям, процветанию и всему остальному | Автор книги - Уильям Дж. Бернстайн

Cтраница 14

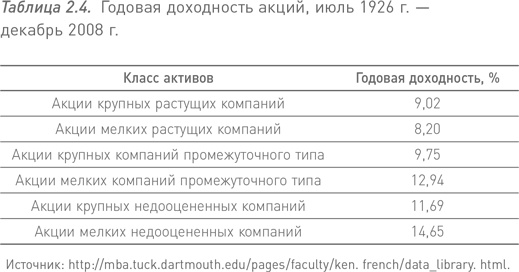

В статье, опубликованной в Journal of Finance, они убедительно доказали, что премии за покупку акций мелких и недооцененных компаний существуют. Френч разбил все компании на фондовом рынке США на крупный и мелкий бизнес, выделив в каждой категории три вида компаний: «растущие», «промежуточные» и «недооцененные». Таким образом, его классификация включает шесть типов компаний. Полученные им данные, которые регулярно обновляются, представлены в таблице 2.4. Термины «мелкий» и «крупный» говорят сами за себя – они показывают, является ли стоимость всех акций в обращении выше или ниже определенной величины. Для открытой акционерной компании США данная сумма составляет около $1 млрд. Кроме того, Френч выделил растущие и недооцененные компании: акции первых дороги, а вторых – дешевы по отношению к принадлежащим компании активам. Первая группа состоит в основном из привлекательных быстро растущих «хороших» компаний – таких как Wal-Mart, Amgen, Cisco или, по крайней мере до недавнего времени, Starbucks, тогда как ко второй относятся медленно растущие «плохие» компании, например Ford, Sears или Caterpillar. Третья разновидность – компании, которые занимают промежуточное положение между первыми и вторыми. Прежде всего, обратите внимание, что три вида акций мелких компаний в среднем дают более высокую доходность, чем три вида крупных. Это неудивительно, ведь у мелких компаний больше возможностей для роста, чем у крупных. Более того, акции мелких компаний, безусловно, более рискованны, чем акции крупных, – ассортимент продукции таких предприятий не столь разнообразен, они располагают меньшим капиталом и разоряются чаще своих более крупных собратьев.

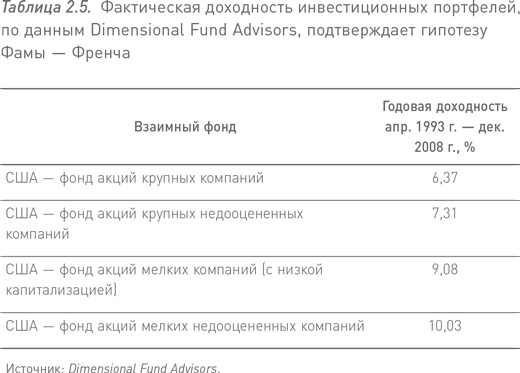

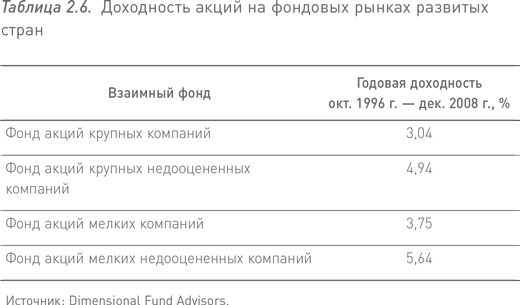

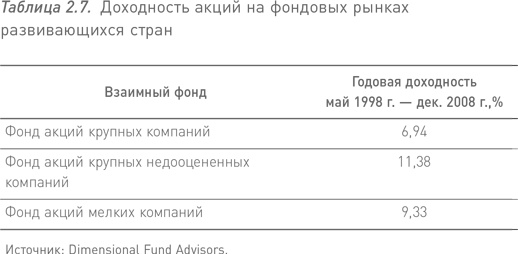

Многих инвесторов, в том числе профессионалов, приводит в недоумение тот факт, что у недооцененных акций медленно растущих компаний – как мелких, так и крупных – более высокая доходность, чем у акций популярных стремительно растущих компаний. Каким образом недооцененные («плохие») компании опережают растущие («хорошие») компании на фондовой бирже, если им не удается сделать это на потребительском рынке? Очень просто – для них это вынужденная необходимость. Подумайте сами: если ожидаемая доходность Ford будет такой же, как у Toyota, кто, будучи в здравом уме, купит Ford? Чтобы привлечь покупателей, которые готовы купить более рискованные акции, Ford вынужден предлагать инвесторам ожидаемую доходность выше, чем у Toyota. Конечно, Ford может не удержаться на плаву, но, если компания выживет, ее акции взлетят до небес. Акции такой компании чем-то напоминают долларовый лотерейный билет, который дает один из десяти шансов выиграть $20. Даже если вам не хочется вкладывать много денег в одну-единственную компанию, если таких «лотерейных билетов» много, по закону средних чисел среди них будет достаточно выигрышных, чтобы компенсировать убытки от приобретения остальных, составляющих большинство. Хорошие компании – это чаще всего плохие акции, а плохие компании в совокупности – это хорошие акции. Работа Фамы и Френча вызвала весьма скептический отклик даже у экспертов в инвестиционной сфере. Кое-кто из критиков отметил, что они проанализировали только данные фондового рынка США. Тогда исследователи изучили сведения о зарубежных рынках и обнаружили, что в 15 из 16 развитых стран и в 12 из 16 развивающихся стран недооцененные акции приносят более высокие доходы, чем акции растущих компаний. Другие, выражая свои сомнения, указывали, что в работе, выполненной в 1992 г., изучался период 1963–1990 гг. и полученные результаты могли оказаться искаженными или случайными. Тогда Фама и Френч провели новое исследование рынка США начиная с 1926 г. и обнаружили те же закономерности. Третье и последнее критическое замечание в отношении их исследования заключалось в том, что, несмотря на наличие исторических данных по доходности мелких и недооцененных компаний, ее нельзя достигнуть на практике из-за операционных издержек. Этот аргумент был опровергнут, когда один из учеников Юджина Фамы Дэвид Бут стал соучредителем инвестиционной компании Dimensional Fund Advisors (DFA), которая строго следовала методике Фамы – Френча. В таблицах 2.5–2.7 представлены данные о доходности по 11 репрезентативным взаимным фондам DFA почти с момента их создания до конца 2008 г. Хотя эти данные отражают происходящее за относительно короткий отрезок времени, они убедительно подтверждают гипотезу Фамы – Френча о том, что у акций мелких и недооцененных компаний более высокая доходность, чем у акций растущих компаний. Кроме того, они лишний раз свидетельствуют о том, что эти стратегии были «проверены в боях», поскольку на последнее десятилетие приходится два самых серьезных падения рынка в истории США.

Почему бы в таком случае инвестору не приобретать исключительно акции мелких недооцененных компаний, ведь тем самым он захватит ту часть рынка, которая, по мнению Фамы – Френча, приносит максимальный доход? На то есть несколько причин. Прежде всего, такие акции имеют самую высокую доходность именно потому, что это самая опасная территория в мире акционерного капитала. Не следует забывать, что речь идет о самых ненадежных компаниях. Инвестор должен оценить не только финансовый портфель такой компании, но и ее «рабочий портфель», иначе говоря, человеческий капитал или поток дохода от наемного труда. В том случае, если сам инвестор работает в мелкой или недооцененной компании, ему не следует держать много таких акций, поскольку в период экономического спада они будут подвергаться воздействию тех же неблагоприятных факторов, что и его собственное место работы. Если довести эту мысль до логического завершения, один из самых неразумных шагов для инвестора – купить акции компании, в которой работает сам, поскольку в результате он может лишиться работы и инвестиционного портфеля одновременно. Именно к этому прискорбному выводу пришли сотрудники компании Enron в 2002 г. И наконец, акции мелких и недооцененных компаний могут подолгу отставать от рынка, для последних такие периоды длятся до 10, а для первых – до 20 лет. Если бы такие акции всегда давали лучшие результаты, чем рынок в целом, это означало бы отсутствие риска, а значит, и отсутствие премии за риск – вознаграждение держателей акций мелких и недооцененных компаний по большей части определяется именно опасностью того, что итоговые результаты будут ниже ожидаемых.

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно