|

||

|

|

||

|

|

Онлайн книга - Одураченные случайностью. О скрытой роли шанса в бизнесе и в жизни | Автор книги - Нассим Николас Талеб

Cтраница 57

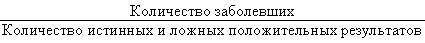

Большинство врачей ответили, что вероятность равна 95 %, так как они учли только точность теста. Правильный ответ — условная вероятность того, что пациент болен и что тест это покажет, составит около 2 %. Меньше чем один из пяти профессионалов дали верный ответ. Я упрощу ответ (используя частотный подход). Предположим отсутствие ошибочных отрицательных результатов и предположим, что из 1000 пациентов, прошедших тест, только один болен. Из оставшихся 999 здоровых пациентов тест покажет около 50 положительных результатов. Правильный ответ состоит в расчете вероятности того, что кто-то из пациентов, выбранных случайно и показавших положительный результат теста, действительно болен, с помощью следующей дроби:

В данном случае это 1 к 51. Подумайте о том, сколько раз вам назначали имеющие разрушительное побочное действие лекарства от болезни, которой, как вам говорили, вы страдаете, при том что могла быть только 2-процентная вероятность того, что вы ею болели! Мы слепы к опционам Торгуя опционами, я заметил, что люди склонны их недооценивать, поскольку обычно не в состоянии правильно оценить в уме инструменты, приносящие неопределенный результат, даже несмотря на знание математики. Регулирующие ведомства только усиливают это невежество, объясняя людям, что опционы — это убывающие или истощающиеся активы. Считается, что опционы «вне денег» истощаются, теряя свою премию между датами покупки и исполнения. Дальше я поясню, что такое опционы, на упрощенном (хотя и достаточном) примере. Скажем, акция торгуется по 100 долларов, и кто-то дает мне право (но не возлагает обязанность) купить ее за 110 долларов через месяц от нынешнего дня. Это называется опционом «колл». Для меня имеет смысл исполнить его, попросив продавца передать мне акцию за 110 долларов, только если она через месяц будет торговаться по цене выше 110 долларов. Если цена доходит до 120 долларов, мой опцион принесет мне 10 долларов, поскольку я смогу купить акцию за 110 долларов у продавца опциона и продать ее на рынке за 120, положив разницу в карман. Но вероятность этого не слишком высока. Тогда ситуация называется «вне денег», поскольку я не получаю немедленной выгоды из-за того, что опцион исполняется не сразу. Предположим, что я покупаю этот опцион за 1 доллар. Какую стоимость опциона я ожидаю увидеть через месяц? Большинство людей думают, что 0 долларов. Это не так. Опцион имеет высокую вероятность (скажем, 90 %) иметь стоимость 0 долларов на дату исполнения, но, возможно, есть 10-процентная вероятность, что он будет стоить в среднем 10 долларов. Таким образом, продажа мне опциона за 1 доллар не означает «легких» денег для продавца. Если бы вместо этого продавец сам купил акцию за 100 долларов и подождал месяц, он мог бы продать ее за 120 долларов. Таким образом, доход в размере 1 доллара теперь не может считаться «легкими» деньгами. Точно так же купленный опцион — не «истощающийся» актив. Даже профессионалы бывают одурачены. Как? Они путают ожидаемую стоимость и наиболее вероятный сценарий (в данном случае ожидаемая стоимость равна 1 доллару, а наиболее вероятный сценарий для опциона — стоить 0 долларов). В уме они переоценивают состояние, которое наиболее вероятно, т. е. что рынок не будет двигаться вообще. По сути, опцион — это просто средневзвешенное значение возможных состояний актива. Есть еще один тип удовлетворения, которое получает продавец опциона. Это стабильный доход и стабильное чувство вознаграждения — то, что психологи называют «поток». Очень приятно утром идти на работу с мыслью, что заработаешь немного денег. И нужна определенная твердость характера, чтобы смириться с ожиданием стабильной потери небольших сумм, даже если стратегия доказала свою прибыльность в долгосрочной перспективе. Я заметил, что очень немногие трейдеры, работающие с опционами, могут поддерживать то, что я называю «длинной волатильной» позицией, которая, скорее всего, приведет к потере незначительного количества денег на дату исполнения, но, как ожидается, в долгосрочной перспективе окажется прибыльной из-за эпизодических рывков рынка. Я встречал очень мало людей, которые готовы терять 1 доллар в большинстве случаев исполнения, иногда зарабатывая 10 долларов, даже если игра стоит свеч (т. е. если они зарабатывают 10 долларов свыше чем в 9,1 % случаев). Сообщество трейдеров, работающих с опционами, я делю на две категории: продавцов страховки и покупателей страховки. Продавцы страховки (их еще называют продавцами опционов), продавая их, обычно получают стабильный доход, как Джон в главах 1 и 5. Покупатели страховки — наоборот. Продавцы опционов, так сказать, клюют по зернышку, как куры, и ходят купаться шумно, как слоны. Увы, но большинство встреченных мной трейдеров, работавших с опционами, были продавцами страховки — когда они «лопаются», деньги обычно теряют другие. Почему профессионалы, казалось бы, имеющие представление об этой (простой) математике, оказываются в таком положении? Как уже обсуждалось ранее, наши действия не вполне управляются той частью мозга, которая диктует рациональные решения. Мы думаем с помощью эмоций, и обойти их невозможно. В силу одной и той же причины люди, в остальном вполне рациональные, курят, ввязываются в схватки, не сулящие им немедленной выгоды, или продают опционы, даже зная, что это не самое лучшее занятие. Но дела обстоят еще хуже. Есть категория людей, обычно это ученые-финансисты, которые не действия «подгоняют» к своим мозгам, а мозги — к своим действиям. Эти люди смотрят в прошлое и с помощью статистики невольно вводят себя в заблуждение, оправдывая свои действия. В моем бизнесе они одурачивают сами себя статистическими аргументами, чтобы обосновать свою продажу опционов. Что лучше — потерять 100 раз по 1 доллару или один раз 100 долларов? Ясно, что второе: так меньше ощущается потеря. Поэтому с гедонистической точки зрения торговая стратегия, в течение длительного времени приносящая 1 доллар в день, а затем приводящая к потере всего заработанного, на самом деле приятнее, пусть экономически она и не имеет смысла. Вот почему у трейдеров нередко возникает желание проанализировать историю на предмет вероятности таких событий и воплотить эту стратегию в жизнь. Кроме того, нужно учитывать фактор невежества, сопутствующий представлениям о рисках. Ученые проводили исследования, чтобы проверить то, о чем я упоминал в прологе: люди принимают на себя риски, потому что отличаются мужеством или потому что недооценивают их? Исследователи просили испытуемых предсказать верхнюю и нижнюю границы диапазона будущих котировок ценных бумаг, которые позволили бы респондентам чувствовать себя комфортно, если с вероятностью 98 % цены останутся в указанном диапазоне. Конечно, оказалось, что котировки вышли за эти границы очень сильно, отклонившись от диапазона на величину до 30 %. Эти ошибки вытекают из очень серьезной проблемы: люди переоценивают свои знания и недооценивают вероятность того, что могут быть неправы.

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно