|

||

|

|

||

|

|

Онлайн книга - Куда уходят деньги. Как грамотно управлять семейным бюджетом | Автор книги - Юлия Сахаровская

Cтраница 51

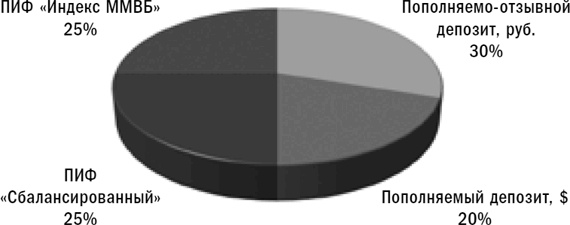

Если вы меня спросите: «Так каким же способом в итоге лучше инвестировать?» – я первым делом уточню: «А о каких суммах идет речь?» • Если вы планируете инвестировать до 50 тысяч долларов или заниматься трейдингом (регулярными и частыми операциями купли-продажи), можно остановиться и на биржевом брокере. При этом в любом случае вы должны быть готовы к самостоятельной работе в торговой программе. • Если же ваши инвестиционные суммы превышают 100 тысяч долларов и вы долгосрочный инвестор, я предлагаю вам подумать о страховой компании. Просто определитесь, что для вас важно, а что второстепенно, и ваш способ инвестирования нарисуется сам собой. Главное понимать, что способ – это ответ на вопрос «Как?», а не на вопрос «Куда?». Какой бы способ вы ни выбрали, ни один из них не застрахует вас от рыночного риска – риска изменения стоимости ваших активов в зависимости от рыночной ситуации. Это уже касается непосредственно самих инвестиций и стратегии. Один мой клиент, когда я ему предложила разместить средства для накопления на покупку недвижимости в фондовый рынок, возразил: «Но ведь я могу потерять свои деньги!» Да, фондовый рынок не гарантирует вам доходность, в отличие от банковских депозитов. Но и потерять при грамотно разработанной стратегии инвестирования по рискам, валютам, странам там тоже довольно сложно. Да, стоимость ваших вложений может временно снижаться при падении рынка, но она также может и расти, принося доход, в разы превышающий инфляцию. А в среднем на периоде свыше пяти лет он покроет инфляцию с высокой долей вероятности. А бояться можно всего. Всех страхов не перечесть. Одни говорят: «Я боюсь вкладывать деньги в банк, потому что мои родители потеряли так все накопления. Банк может обанкротиться». Другие боятся держать деньги в рублях/долларах/евро. Третьи опасаются, что в любом случае все съест инфляция. Можете продолжать бояться и дальше, ничего не делая. Только приготовьтесь ответить себе 60-летнему на вопрос: какого черта ты всего боялся и ничего не сохранил для себя – пенсионера? Ничего не делая, вы гарантированно получите НОЛЬ. В остальных случаях это будет положительная величина и, очень вероятно, гораздо бо́льшая, чем вы можете сейчас представить. Иван уже давно зарабатывал гораздо больше, чем мог потратить. Но вот задумался об инвестировании только тогда, когда в тумбочке накопилась внушительная для него сумма в 500 тысяч рублей. И как только задумался, понял – не знает он, что делать с ней. Начал искать информацию в Интернете. После долгого изучения вопроса решил вложить деньги в ПИФы. Так и сделал – на всю сумму приобрел два ПИФа: «Индекс ММВБ» и «Акции второго эшелона». Буквально через пару месяцев в семье случился форс-мажор. Матери срочно потребовалась дорогостоящая операция. А ПИФы, как вы уже, наверное, и сами догадались, упали в стоимости. Да еще Иван не обратил внимания, что в первый год комиссия при продаже паев составляет 3 % – комиссия банка-агента, через которого он их покупал. Но Иван не подумал ни о том, ни о другом – просто подал заявку на продажу, так как нужно было оплачивать операцию маме… Иван потерял больше 50 тысяч рублей (10 %) за два месяца! Вы теперь знаете, в чем была его ошибка? Прежде всего в отсутствии ликвидного страхового резерва на непредвиденные нужды на банковском депозите. А также в непродуманности рисков своих инвестиций – оба ПИФа я расцениваю как высокорискованные вложения. ПИФ «Индекс ММВБ» – просто высокорискованная инвестиция, а ПИФ «Акции второго эшелона» – ОЧЕНЬ высокорискованная. Когда инвестируешь с таким риском, нужно быть готовым к временному снижению стоимости своего капитала в краткосрочном периоде (до трех лет). Каким бы мог быть портфель Ивана, сбалансированный с учетом рисков? • Ну, во-первых, как минимум 150 тысяч рублей нужно было держать на депозите. А в конкретном случае с Иваном лучше все 250 тысяч рублей, поскольку имеющаяся сумма накоплений недостаточна для выхода на зарубежные рынки, а в России, как известно, нет возможности инвестировать деньги консервативно, как и в любой другой развивающейся стране. Поэтому я бы порекомендовала держать на депозите не только страховой резерв, но и «консервативную» составляющую портфеля. • Во-вторых, оставшиеся 250 тысяч рублей можно было сбалансировать по рискам, купив один ПИФ умеренного риска (акции + облигации), а второй ПИФ высокого риска (акции) в равных долях. Вот как выглядел бы в таком случае его портфель инвестиций (см. рисунок): • 150 тысяч рублей – пополняемо-отзывной депозит в рублях в российском банке для использования в целях страхового резерва. Такой депозит можно как пополнять, так и делать частичные изъятия без потери процентов (до неснижаемого остатка) в любой момент. Это, конечно, не совсем инвестиция. Но тем не менее я хочу показать полную картину распределения всей накопленной суммы; • 100 тысяч рублей – пополняемый депозит в долларах в российском банке. Такой депозит можно пополнять в любой момент. А вот изъять можно только с потерей накопленных процентов. Такой депозит служит нам заменой консервативных инвестиций в более стабильной валюте, чем рубль; • 125 тысяч рублей – ПИФ «Сбалансированный» умеренного риска, в составе российские акции и облигации в равных долях; • 125 тысяч рублей – ПИФ «Индекс ММВБ» высокого риска, в составе российские «голубые фишки». Портфель инвестиций Ивана

Как вы думаете, какие потери понес бы Иван в случае полного изъятия своих денег из всех вышеобозначенных инструментов через те же два месяца, распредели он таким образом свой портфель изначально? На депозитных счетах он бы ничего не потерял, кроме процентов, начисленных ему за это время. И то на пополняемо-отзывном депозите он потерял бы не все проценты, а только те, которые были начислены на сумму неснижаемого остатка. А в ПИФах его потери составили бы значительно меньше, так как вместо ОЧЕНЬ высокорискованного ПИФа акций второго эшелона у него был бы сбалансированный ПИФ, 50 % облигаций в составе не дали бы этому фонду сильно упасть в цене. Подумайте над своей инвестиционной стратегией по рискам, валютам, странам, прежде чем инвестировать свои деньги. Это не тот случай, когда стоит пороть горячку или действовать по советам друзей и знакомых. Если все-таки надо: как взять кредит. Мы с вами в предыдущих главах уже обсуждали тему кредитов, в основном с негативной точки зрения. Но бывают ситуации, когда кредит действительно необходим. Давайте разберем подробно, как проще его получить и правильно им пользоваться.

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно