|

||

|

|

||

|

|

Онлайн книга - Формирование системы финансового мониторинга в кредитных организациях | Автор книги - Сергей Потёмкин

Cтраница 51

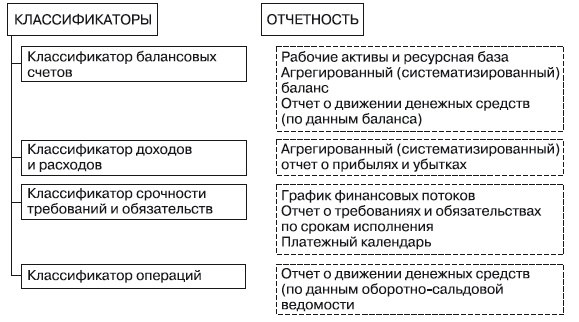

Таким образом, особое значение классификаторов для банковской отчетности заключается в том, что они определяют возможность использования конкретной отчетной формы для анализа деятельности банка. Классификация данных и объединение их в группы – это, с одной стороны, наглядное обобщение, с другой – элемент доказательной базы осуществления анализа. Главная задача банковской отчетности – отражение состояния и результатов деятельности банка – решается в основном с помощью классификаторов, без которых было бы крайне затруднительно осветить функционирование такой сложной системы, как банк. При решении конкретных задач управления банком расчет показателей при формировании управленческой отчетности осуществляется на основе методик, реализуемых с применением специализированных классификаторов. В свою очередь состав и структура системы управленческой отчетности определяют содержание системы классификаторов учетных данных, часть которой изображена на рис. 5.4.

Рис. 5.4. Часть системы классификаторов учетных данных Можно со всей уверенностью утверждать, что за каждой отчетной формой, в том числе и за каждой формой управленческой отчетности, стоит один или несколько классификаторов. На рисунке 5.4 приведен ряд основных классификаторов, используемых при составлении управленческой отчетности, и соответствующие данным классификаторам отчетные формы. С помощью регулирования глубины, степени охвата и детализации классификатора специалист по управленческой отчетности может выбирать показатели и варьировать их, а также настраивать алгоритмы расчета новых показателей. Это позволяет получать на базе одного классификатора произвольное количество разнообразных отчетов. Как видно из схемы на рис. 5.4, классификатор балансовых счетов является основой для агрегированного баланса, отчета о движении денежных средств по данным баланса (ОДС), а также для отчетов по активам (в том числе по работающим активам) и обязательствам банка (в том числе по ресурсной базе). Классификатор доходов и расходов является примером классификатора следующего уровня, так как он, как правило, основан не только на балансовых счетах – используются лицевые счета, а также в случае необходимости применяются дополнительные атрибуты (реквизиты). С его помощью формируется агрегированный отчет о прибылях и убытках (ОПУ). Следует оговориться, что в создании одной и той же отчетной формы могут принимать участие сразу несколько классификаторов. В частности, это происходит при необходимости соотнесения полученных доходов или произведенных расходов со сделками, к которым они относятся (по периодам или инструментам), что невозможно сделать только с помощью классификатора балансовых счетов. Для формирования блока управленческой отчетности, связанного с планированием и контролем ликвидности, используется классификатор срочности требований и обязательств. На его базе, в частности, построены отчет о состоянии активов и пассивов, сгруппированных по срокам востребования и погашения, а также различные планы и графики платежей. Еще один классификатор, представленный на рис. 5.4, – классификатор операций – служит основой для формирования отчета о движении денежных средств по данным оборотно-сальдовой ведомости (ОДС). Данный классификатор позволяет осуществлять как анализ финансовых потоков банка, так и контроль корректности ведения бухгалтерского учета. Это еще раз показывает, что процесс разработки классификаторов затрагивает одновременно вопросы совершенствования методологии построения отчетности, методов учета и систем сбора и обработки информации. Помимо изображенных на рис. 5.4 система классификаторов учетных данных включает в себя также другие классификаторы, необходимые для подготовки конкретных форм управленческой отчетности: классификаторы по различным видам рисков, классификаторы принадлежности к центрам финансовой ответственности и пр. При этом стоит еще раз подчеркнуть, что совместное использование классификаторов дает возможность формировать разнообразные, в том числе альтернативные, группировки форм управленческой отчетности и создавать новые, на основе которых анализируются одни и те же учетные данные. Ведение и использование классификаторов учетных данных в рамках автоматизированной формы организации учета в банках должно быть обеспечено средствами банковской информационной системы как для организации ввода основных и дополнительных реквизитов учетных данных, так и для реализации методик подготовки форм управленческой отчетности. При этом для составления различных видов отчетности необходимо, чтобы при использовании классификаторов банковская информационная система обеспечивала полноту учетных данных и сохранение всех существующих взаимосвязей между объектами учета. В то же время для составления управленческой отчетности, используемой для выполнения функций анализа, планирования и контроля на различных иерархических уровнях управления, классификаторы в банковской информационной системе должны также обеспечивать разграничение доступа к информации по центрам финансовой ответственности, а также идентификацию принадлежности учетных данных к конкретным центрам. Итак, выделим следующие функции финансового мониторинга при формировании банковской отчетности с использованием классификаторов: ✓ измерение и систематизация данных; ✓ контроль достоверности данных и отчетности; ✓ интерпретация данных; ✓ аналитика. Процесс составления отчетности – достаточно трудоемкое и ресурсоемкое дело, поэтому возможность за счет систематического использования классификаторов в рамках финансового мониторинга снизить затраты и сделать процесс более эффективным и гибким является крайне актуальной. 5.6. Стандартизация управленческой отчетности

Характерной особенностью банковской отчетности является то, что она формализованно в количественной форме описывает события, сопутствующие протекающим в банке финансовым и экономическим процессам. Количественные характеристики данных процессов раскрываются в числовой форме; эта форма представления содействует уяснению существенных качественных характеристик явлений. Задача управленческой отчетности – подытожить, систематизировать и обобщить результаты наблюдения (финансового мониторинга), чтобы иметь возможность осуществить анализ характерных особенностей банковских процессов и обнаружить необходимые точки применения управляющих воздействий. В связи с этим возникает задача отражения в относительно небольшом числе отчетных форм наиболее важной и существенной информации, полученной в результате наблюдений. При проектировании отчетной формы всегда возникают вопросы, касающиеся количества показателей, способа их представления (таблица, график или иной), а также размеров и формы носителей отчетности (лист определенного размера или электронная форма отчета на экране компьютера). Только подчинив выбор формы управленческой отчетности четко продуманной схеме, можно найти наилучшее решение для создания оптимальной отчетной формы, пригодной для целей управления банком. Вот почему вопросы научного обоснования и правильной организации подготовки отчетных форм управленческой отчетности относятся к основным вопросам методологии отчетности и анализа, с которыми ежедневно сталкиваются аналитики и руководители банка. И практическим решением данных вопросов является разработка стандартов для составления форм управленческой отчетности. |

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно