|

||

|

|

||

|

|

Онлайн книга - Формирование системы финансового мониторинга в кредитных организациях | Автор книги - Сергей Потёмкин

Cтраница 47

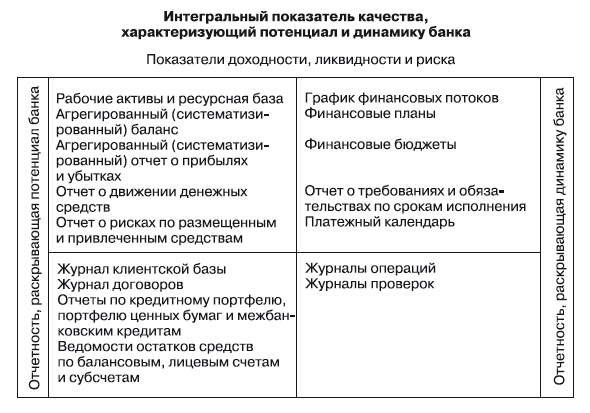

Разрабатываемые интегральные показатели всегда отвечают современным представлениям об оценке банковского бизнеса. В последнее время проблема финансовой стабильности банков все чаще рассматривается как глобальная проблема, имеющая международный характер. Это связано с проблемами развития мировой экономики и появлением новых угроз, которые активно обсуждаются в банковских кругах. Современный мир становится все более рискованным в силу причин как финансово-экономического, так и криминально-экономического характера, в частности действий, связанных с отмыванием доходов, полученных преступным путем, финансированием терроризма, мошенничеством и прочими экономическими преступлениями. Как следствие усиления взаимного влияния экономик стран друг на друга, обострения конкуренции и рисков на мировых финансовых рынках концепции оценки состояния банка в мире также претерпели изменения. Для продолжения существования банку недостаточно иметь удовлетворяющие клиента, качественные услуги, требуется более гибкое и оперативное управление. Следовательно, необходимо применять современные подходы к интегральному показателю, ориентированные не только на комплексное отражение важнейших аспектов деятельности банка в спокойных ситуациях, но и учитывающие возможность возникновения неблагоприятных событий. Предметом анализа деятельности банка являются его показатели, составляющие систему банковской отчетности, которые служат информационной базой для комплексной оценки банка. На практике выбор комплекса показателей осуществляется целенаправленно, так как если набор показателей будет недостаточно полным, то по ним, какими бы точными и достоверными они ни были, рассмотрение всех аспектов деятельности банка невозможно. С другой стороны, существует ряд универсальных показателей, которые могут стать основой для создания системы показателей отчетности. В связи с этим возникают вопросы о количественном и качественном составе показателей, к их числу относится вопрос о том, любую ли совокупность показателей можно считать системой. Если набор показателей не обладает необходимой полнотой охвата или взаимосвязь показателей нельзя признать удовлетворительной, то показатели будут в лучшем случае неэффективными, а в худшем – нерепрезентативными. Учитывая отмеченную проблему, следует считать актуальным вопрос построения сбалансированной системы показателей управленческой отчетности банка. В методическом смысле сбалансированная система показателей деятельности банка основана на сочетании сразу двух подходов к оценке процессов, используемых в менеджменте. Первый подход постулирует, что главное – это результат, и, следовательно, для измерения используются меры результата (в рассматриваемом случае – это различные финансовые показатели банка, например показатели прибыли или доходности). Второй подход ставит во главу угла правильные процессы, которые неизбежно приведут к правильному результату. Сбалансированная система показателей должна не только обеспечивать адекватную регистрацию результатов, но и способствовать слежению за процессами и ресурсами, которые определяют саму возможность функционирования банка. При этом краеугольным камнем всей системы показателей является интегральный показатель деятельности банка. Благодаря такому построению сбалансированная система показателей управленческой отчетности должна отвечать нуждам и текущего, и стратегического управления, т. е. отражает и потенциал, и динамику банка. В соответствии с требованиями банковского менеджмента состав управленческой отчетности должен быть четко определен методически. Также должна быть выстроена определенная вертикаль ответственности за все сегменты управленческой отчетности между руководителями банка и отдельными его подразделениями. Перечень форм управленческой отчетности в различных банках может заметно отличаться, однако иерархичность и упорядоченность системы управленческой отчетности по степени детализации информации позволяют конкретизировать ее состав и структуру. Как показано на рис. 5.2, в состав отчетности должны входить два блока: блок, раскрывающий потенциал банка, и блок, раскрывающий его динамику. При этом изображенная на схеме управленческая отчетность упорядочена по возрастанию детализации информации – от ведомостей остатков и различных журналов к аналитическим группировкам сводных отчетов. Под потенциалом в широком смысле обычно понимают совокупность имеющихся средств, возможностей в какой-либо области. В этом контексте под потенциалом банка следует понимать совокупные способности банка осуществлять кредитные, депозитные и иные финансовые операции и оказывать услуги населению. Иными словами, потенциал банка можно рассматривать как количество и качество ресурсов банка, а также наличие определенных организационных возможностей. В работе В.В. Ковалева [31], в частности, отмечается, что любая фирма представляет собой совокупность активов (точнее, имущественного и финансового потенциалов), целесообразное функционирование которых приводит к получению некоторого результата. Нельзя также игнорировать мнение, что истинной целью анализа банковской деятельности с точки зрения ее финансовых результатов является выявление потенциала роста прибыльности банка. При этом реализация в будущем имеющегося в настоящем потенциала связана с неопределенностью в развитии событий, которая качественно и количественно описывается через понятие риска.

Рис. 5.2. Структура управленческой отчетности Основными отчетными формами, характеризующими объем средств банка и полученный финансовый результат, являются агрегированные баланс и отчет о прибылях и убытках (ОПУ). Это следует из принципов отражения операций в бухгалтерском учете – регистрации фактов финансово-хозяйственной деятельности в разрезе лицевых счетов, оформления операций методом двойной записи и отражения результатов по операциям на счетах доходов или расходов. Агрегация в данном случае является проявлением перехода от данных баланса (отчета) о прибылях и убытках (численного проявления плана счетов бухгалтерского учета) к балансу (отчету) о прибылях и убытках (аналитической отчетной форме). В связи с тем что указанные отчеты являются срезом состояния и отражением финансового результата на определенную дату, они должны быть дополнены отчетными формами, раскрывающими процесс реализации потенциала банка, например отчет о движении денежных средств. Таким образом, базовыми формами управленческой отчетности, отражающими потенциал банка, являются агрегированные баланс и отчет о прибылях и убытках, отчет о движении денежных средств, а также отчеты о работающих активах и ресурсной базе (и те и другие – с учетом рисков). Прочие отчетные формы так или иначе раскрывают и детализируют содержание перечисленных базовых форм. Динамика банка реализуется в первую очередь через составление и реализацию планов. При этом базовыми формами управленческой отчетности, отражающими динамику банка, являются отчет о требованиях и обязательствах по срокам исполнения и графики платежных и финансовых потоков, а также финансовые планы и бюджеты. Наряду с плановыми изменениями в состоянии банка возможны вариации, связанные с проявлением фактора неопределенности внешней среды, поэтому в число отчетов, отражающих динамику банка, также включаются формы, необходимые для оценки возможной реализации рисков (GAP-отчет и др.). |

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно