|

||

|

|

||

|

|

Онлайн книга - Личный финансовый план. Инструкция по составлению | Автор книги - Андрей Паранич

Cтраница 9

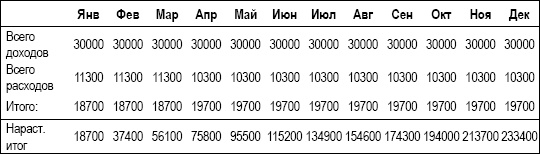

Инфляция – постепенный рост цен в экономике или снижение покупательной способности денег. То есть на одну и ту же сумму денег завтра мы сможем купить меньше товаров, чем сегодня. Слово происходит от английского inflation – надувание, наполнение воздухом. Возникает вопрос: кто, чем и зачем надувает экономику? Одна из экономических теорий утверждает, что инфляция происходит от чрезмерного наполнения экономики свободными денежными средствами. То есть чем больше в экономике денег, тем выше цены. Реальность, конечно же, сложнее, и факторов, влияющих на уровень цен в нашей стране, достаточно много. Как мы можем учесть инфляцию в наших расчетах? В общем-то, это не сложно. Первое, что нужно сделать – это установить масштаб проблемы, то есть посчитать, как изменяются цены в течение времени. Мы можем воспользоваться значением индекса потребительских цен, который рассчитывается Федеральной Службой Государственной Статистики (ФСГС, сайт в Интернете – www.gks.ru). Например, в 2008 году изменение индекса потребительских цен составило порядка 13,5%. Но следует понимать, что индекс рассчитывается на основании средних цен на некий набор товаров, выбранных ФСГС. Причем, в расчет берутся средние цены по всей России. Наша персональная ситуация может сильно отличаться от усредненной. Не думаю, что нас в потребительском смысле полностью удовлетворит набор продуктов, предложенный ФСГС. А значит, и цены на то, что мы покупаем, могут изменяться иначе. Например, Кошельков из накопленных за год данных может заметить, что его любимое пиво изменилось в цене на 40%, разумеется, не в пользу Никиты... Уровень нашей собственной инфляции мы можем узнать из собственной накопленной статистики. Предположим, что наш личный уровень инфляции получился за последний год в размере 24% (то есть за тот же самый набор товаров мы через год стали платить на 24% больше денег). Тогда простейшим способом учесть эту инфляцию в наших прогнозах – это предположить, что цены будут расти тем же темпом и в следующем году. 24% за год – это 2% в месяц. Да, инфляция неравномерна в течение года, но и нам за точностью гнаться особого смысла нет. Увеличивая затраты на 2% в месяц, мы получим вполне реалистичный прогноз. Теперь о доходах, точнее об их нестабильности. Предлагаю исходить из следующих предпосылок: • Если мы получаем доход в виде заработной платы, то мы считаем его стабильным в течение года. • Если наш доход неравномерен, то мы либо считаем некоторую среднюю величину за последние несколько месяцев, либо включаем в прогноз сумму, которую мы заработаем наверняка. Как конкретно поступать – это вопрос не экономики, а Вашей уверенности в своей способности заработать деньги. Здесь в таблицах мы не будем вводить поправок на инфляцию и на изменение доходов, чтобы не усложнять изложение. Будем считать, что рост цен полностью компенсируется ростом доходов в течение года. Еще раз о точности прогнозов. Поскольку будущее нам неведомо, нет необходимости гнаться за большой точностью в цифрах. Наша задача – разработать стратегическую линию поведения на будущее. И если разработанный нами план невозможно выполнить в случае изменения цен на несколько процентов, то это означает, что мы выбрали очень рискованную стратегию и очень высока вероятность, что план придется в ближайшее время пересматривать. Немножко о долгах. В таблице необходимых затрат Н.Кошелькова фигурируют «Финансовые затраты». Это погашение банковского кредита, от которого, разумеется, отказаться невозможно, ибо в случае задержек платежей по кредиту нам грозит масса неприятностей в виде штрафов, пеней и разговоров с нелюбезными сотрудниками банка. Но мы помним, что у Кошелькова есть также еще и долг перед его коллегой по работе. Этот долг мы не включили в необходимые затраты, поскольку не знаем отношений Никиты с коллегой, а значит, не можем предположить до какого момента коллега согласится ждать с возвратом долга. В целом моя позиция по потребительским долгам может быть сформулирована следующим образом: в долг имеет смысл брать, когда процентная ставка по долгам ниже, чем доход, который мы можем получить от инвестирования наших денег. Исключением, могут являться кредиты на покупку недвижимости. Если же процент по кредитам выше отдачи от инвестированных денег, то от таких кредитов надо как можно скорее избавляться. Исходя из этой логики, беспроцентные (ну или очень дешевые) кредиты следует отдавать как можно позже. Следующее понятие, с которым нам необходимо познакомиться до того, как мы сделаем вывод о наших финансовых возможностях, это понятие «нарастающий итог». «Нарастающий итог» в отличие от итога за месяц, это результат, накопленный за предыдущие периоды времени. Поскольку это очень важное для нас понятие, рассмотрим на примере, как образуется нарастающий итог: Таблица 5: Расчет Нарастающего итога

То есть, чтобы получить «Нарастающий итог» за февраль, мы прибавили к итогу февраля предыдущие итоги, а именно итоги января. В марте к нарастающему итогу февраля прибавляется результат марта и так далее. Добавим «Нарастающий итог» к нашей таблице с необходимыми расходами: Таблица 6: Доходы, расходы и Нарастающий итог

Если Вам не понятно, как считается «Нарастающий итог» с использованием электронных таблиц, в конце книги есть Приложение, в котором приводятся более подробные разъяснения, а также пошагово разбираются формулы в каждой ячейке таблицы. Что же нам показывает строка «Нарастающий итог»? Если бы г-н Кошельков больше никуда не тратил бы деньги, то содержимое этой строки в точности бы совпадало с содержимым кошелька Никиты. То есть, «Нарастающий итог» – это та наличность, которая у нас будет оставаться в соответствующий момент времени. Но в рассматриваемой таблице фигурируют далеко не все расходы, которые мы произведем в течение года. «Нарастающий итог» в данном виде – это и есть отражение наших финансовых возможностей. В декабре «Нарастающий итог» получился равным 233 400 рублей. Именно в этом размере мы можем принимать решения, как тратить наши деньги в течение этого года. А еще наша таблица не принимает во внимание наличие у Кошелькова денег, не потраченных в прошлом году. Учесть наличие накоплений несложно – очевидно, что нужно их просто прибавить к нарастающему итогу января. Соответственно, финансовые возможности в пределах года возрастут на прибавленную сумму. В нашем случае – на 16 528 рублей. Мы не прибавляем всю сумму активов, поскольку активы – это не деньги. Чтобы использовать их в качестве денег, нужно их продать. И если у нас в планах есть такая распродажа, то в месяце, когда это произойдет у нас появится доход от продажи активов. А пока наши возможности ограничены нашей наличностью. |

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно