|

||

|

|

||

|

|

Онлайн книга - Один хороший трейд. Скрытая информация о высококонкурентном мире частного трейдинга | Автор книги - Майк Беллафиоре

Cтраница 95

Это называется трейдингом

Летом 2009-го года каждый день перед закрытием торгов, наш стажер Кристен (Krysten) просила Стива послать к нам на Twitter сообщение с торговой идеей. На Twitter постоянно заходят самые интересные трейдеры из числа членов сообщества StockTwits Этот раздел главы представляет собой адаптированный вариант статьи от 19 июня 2009-го года, размещенной в моем блоге на сайте www.smbtraining.com/blog. 19 июня Стив сказал ей, что собирается открыть короткую позицию по акции AAPL под уровнем 138$, с жестким стоп ордером выше уровня 138.15$. В тот день акция уже успела протестировать уровень 138$. Не сумев пробиться вверх, акция резко опустилась. Стив рисковал пятнадцатью центами ради одного доллара. Минут через 15 после открытия Стивом короткой позиции по акции AAPL, началась обработка бида на уровне 138.10$. Он закрыл короткую позицию и перевернулся – открыв длинную. Мой партнер неохотно раздает стажерам торговые идеи для публикации на Twitter, хорошо понимая, что туда заходят в основном непрофессиональные трейдеры, которые неспособны воспользоваться выявленными нами точками отсчета. Ведущий специалист по импульсному техническому анализу во всей трейдинговой блогосфере Брайан Шеннон высказывает те же опасения относительно своих подражателей. Профессиональные трейдеры вроде Брайана и Стива должны быть достаточно проворными и гибкими для того, чтобы делать деньги безотносительно направления движения рынка в целом или отдельно взятой акции. Поэтому, когда цена акции AAPL забирается выше уровня стоп ордера на уровне 138.10$, и все говорит в пользу дальнейшего подъема, Стив решается на открытие длинной позиции. В числе повлиявших на решение Стива факторов – пробитие внутридневного нисходящего тренда и формирование нового внутридневного максимума ценой во второй половине торговой сессии. После открытия длинной позиции, акция AAPL за несколько минут вскарабкалась с 138.16$ до 138.50$, где в продолжение последних двух недель находилась крайне важная точка. Здесь Стив закрыл покупку и открылся вниз но, увидев, что цена продавца не может удержаться под уровнем 138.50$, немедленно вышел из рынка. Когда началось новое движение вверх, он купил еще раз. На этот раз рывок был столь мощным, а объемы такими большими, что я решил продержать 2000 акций до закрытия сессии. Все говорило в пользу наличия серьезного покупателя, который не успокоится, пока цена не перепишет утренний максимум на уровне 139.13$. После закрытия биржи акция добралась до цены 139.75$ – а Стива все еще удерживал длинную позицию в 1000 акций. Хороший куш! Результат Стива интересен тем, что он, вероятно, пропустил бы это движение, если бы не продал на уровне 138$. Открыв короткую позицию и наблюдая за поведением цены, Стив пришел к выводу о вероятности подъема, поэтому и открылся вверх после того, как сработал его стоп ордер. Потеря 15 центов по 1600 акциям привел к заработку около полутора долларов по 2000 акциям. Неплохой обмен, не правда ли? Я бы каждый день его совершал. Главное в трейдинге – не верные предсказания будущих движений и расчет на то, что ваше мнение о той или иной акции окажется верным. Работа на рынке требует гибкости и живости ума, которая позволяет воспринимать посылаемые рынком сигналы и вносить соответствующие коррективы в действия. Хороший пример тому – покупка акций AAPL над уровнем 138.10$. Амен Корнер

Самые лучшие удары турнира The Masters Tournament (один из четырех главных чемпионатов в профессиональном гольфе) случаются на Амен Корнере (название 11, 12 и 13 лунок в гольф-клубе August). Этот раздел главы представляет собой адаптированный вариант статьи от 9 апреля 2009-го года, размещенной в блоге Майка на www.smbtraining.com/blog. 9 апреля 2009-го года нашим Амен Корнером стал уровень на 18.25$ по акции WFC. При внутридневной тенденции к понижению, под этим уровнем проглядывалась легкая короткая позиция, а при внутридневной тенденции к повышению, над ним следовало покупать. Рассмотрим ситуацию подробнее. Будучи внутридневными трейдерами, мы должны обладать живостью ума. Судьба компании Wells Fargo, как таковой, меня абсолютно не волнует. Когда цена акции понижается, я изыскиваю возможность короткой продажи. Так, при падении акции WFC я продал ее на уровне 19$. После того, как она переписала дневной минимум после консолидации в районе уровня 18.50$, я продал еще. Когда на уровне 18.25$ был продан большой объем акций, я открыл дополнительные короткие позиции. Но затем модель поведения акции WFC изменилась: случилось это у уровня 17.50$. Здесь были быстро сняты все офферы, чего не происходило в продолжение всего движения вниз. Цена застопорилась в районе цены 17.60$ и отказалась переписывать дневной минимум. Мне стало ясно, что пришло время закрывать короткие позиции. Так я и поступил. После подъема акции WFC к уровню 18$ я опять продал. Правда, цена хорошо держалась выше этого уровня, поэтому пришлось, не мешкая избавляться от проданных акций. Пришло время покупать – я открыл длинную позицию, сначала небольшую, но после пробития очень сильного уровня сопротивления на 18.25$ – добавился. До самого окончания сессии я покупал все откаты, делая на них быстрые деньги, при этом основная длинная позиция оставалась открытой. В тот день я проявил определенную гибкость мышления. При слабой акции WFC я продавал. Когда акция окрепла, стал ее покупать. Тем, кто интересуется техническим анализом, обязательно следует прочитать книгу Брайана Шеннона. В ней подробно и очень ясно рассказывается об исключительной важности следования сложившейся на рынке тенденции. Моя успешная работа по акции WFC в полной мере соответствовала принципам, которых придерживается Брайан. Хотя я ни в коем случае не собираюсь отрицать, что блестящим результатом во многом обязан моей спортивной рубашке Masters Polo, которая в тот день была на мне. Итак, молодому развивающемуся трейдеру надо учиться живости ума. Перейдем теперь еще к одному навыку, овладеть которым можно, только в частной трейдинговой компании. Проявлять упорство

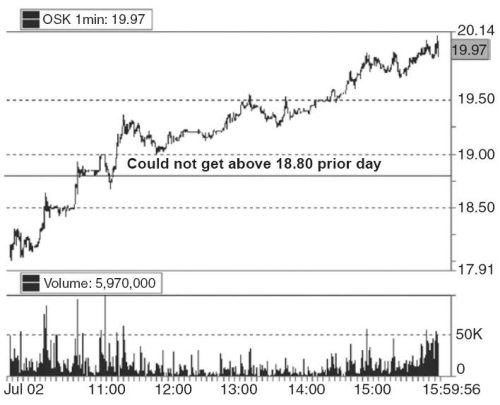

Когда стабильно зарабатывающих трейдеров выбивает из рынка, они находят способ вернуться и продолжать борьбу. Слабые трейдеры ограничиваются нытьем и жалобами на несправедливость рынка. Они не устают смаковать подробности того, как их выбило из позиции. Однажды, например, у меня состоялась беседа с нашим молодым трейдером, которого выбило из акции OSK (См. Рис. 9.3).

Рис. 9.3. График движения цены по акции OSK 02.07.2009 Молодой трейдер: «Посмотрите, что случилось с акцией OSK, Белла. Над уровнем 18.80$ я открыл длинную позицию, цена сначала поднялась до 19$, а потом резко свалилась к 18.67$, где меня вышибло по стопу. Что за проклятый день!» |

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно