|

||

|

|

||

|

|

Онлайн книга - Интуитивный трейдинг | Автор книги - Николай Луданов

Cтраница 51

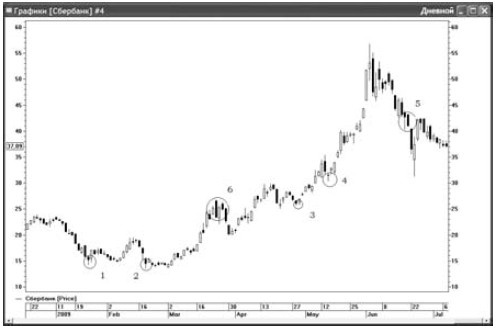

Самые важные в плане прогнозирования свечи – это молот и дожи. Но если дожи – сигнал о том, что рынок в нерешительности, сигнал, который еще не несет информации о том, куда двинется рынок, то молот носит явно бычий характер и часто предшествует развороту (рис. 9.3). Практически все классические комбинации японских свечей, дающие разворотные модели, строятся на принципе отрицания. Принцип отрицания заключается в следующем: если рынок не пошел в ожидаемом согласно силе тела или силе тени направлении, то в таком случае он непременно пойдет в противоположном направлении. Среди наиболее известных разворотных моделей я бы выделил «поглощение» и «темные облака». Обе эти модели характеризуются резким изменением настроений игроков и сильным движением в направлении, противоположном открытию.

Рис. 9.3. Самая ценная в плане прогнозирования свеча – это молот. В случаях 1–4 она достоверно указывала на близость разворота, и лишь в случае 5 ее сигнал был ложным. В случае 6 другая известная разворотная свечная модель – «поглощение» указала нам также на краткосрочный разворот Важнейшую роль при интерпретации свечных моделей играет их расположение относительно краткосрочного тренда рынка. Это означает, что их следует рассматривать в контексте рынка. Если какое-то ценовое движение продолжалось достаточно долго и мы видим образование разворотной свечной модели, то ее значение, естественно, повышается. Свечные модели необходимо использовать в комплексе с другими техническими индикаторами и торговыми сигналами. Это могут быть уровни поддержки и сопротивления, ленты Боллинджера, объемы торгов, индикаторы перекупленности/перепроданности, статистические факторы, новости и т. д. Если при боковом движении количество белых свечей превалирует над количеством черных свечей, то это указывает на более высокие шансы движения вверх. Рыночные числа

Круглые числа (5, 10, 20, 25 и т. д.), или, как еще их называют, рыночные числа, сами по себе являются важными уровнями поддержки/сопротивления. Еще Джесси Ливермор подметил, что на круглых отметках цена ведет себя особым образом и если наблюдать за ней, то по ее поведению в этих точках можно сделать прогноз будущего движения цены. Специфическое поведение цены вблизи рыночных чисел определяется целым рядом факторов. Во-первых, здесь часто сходятся предсказания и прогнозы аналитиков и других специалистов, и крупные институциональные игроки, следуя их указаниям, сокращают или увеличивают позиции в этих точках. Во-вторых, вблизи круглых чисел всегда возникает скопление стоп-ордеров и тейкпрофитов, эти точки притягивают их как магнит. В-третьих, здесь резко возрастает активность участников. Эти точки сами по себе привлекают внимание трейдеров, что сразу приводит к увеличению оборота торгов и росту волатильности. Круглые числа проявляют себя при любом движении цены: и вверх и вниз. Если цена при восходящем движении на больших объемах прорывает этот уровень, то, как правило, следует мощное продолжение в направлении прорыва. В большинстве случаев через некоторое время цена возвращается и формирует зону консолидации вблизи рыночных чисел. Важно учитывать то, где сформировалась зона консолидации: если выше рыночного числа – это повышает шансы на продолжение роста, если ниже – это указывает на значительную вероятность смены тенденции. Следует отметить, что в краткосрочных и среднесрочных временных диапазонах круглые числа работают по-разному. Очень редко цена способна с первой попытки преодолеть этот уровень. Еще меньше шансов на продолжение роста, если акция достигла круглой цены после продолжительного ралли и технические индикаторы при этом показывают состояние сильной перекупленности. Это создает очень неблагоприятную ситуацию для дальнейшего роста и даже при наличии других благоприятных факторов может привести к сильной и продолжительной коррекции. В этом случае, даже если общий рост рынка сохраняется, деньги будут перетекать в другие, менее перекупленные акции. Наилучшие условия для продолжения тенденции возникают в том случае, если прорыву предшествовала консолидация немного ниже ключевого уровня. Очень часто круглое число при этом преодолевается путем мощного утреннего гэпа, вслед за которым в течение нескольких дней цена следует в направлении прорыва. Анализируя и прогнозируя в краткосрочном плане поведение цены вблизи круглых чисел, следует особое внимание обращать на синергию разных торговых сигналов, ибо именно они с наибольшей вероятностью и определят, куда в конечном счете направится цена. При нисходящем движении круглые числа обеспечивают акциям сильную поддержку. При этом крупные участники рынка стремятся их продавить, чтобы инициировать срабатывание большого числа стоп-ордеров и спровоцировать участников рынка на открытие коротких позиций. При пробитии цена может довольно глубоко провалиться, но некоторое время спустя возникает очень благоприятная ситуация для открытия перспективной длинной позиции, когда начнется покрытие коротких продаж и цена быстро вернется в область рыночного числа. Пример: Ралли Сбербанка весной 2009 года

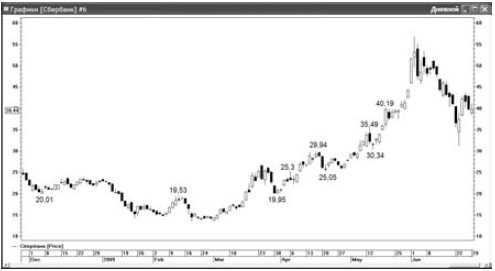

Весной 2009 года Сбербанк предпринял очень сильное ралли, в результате которого акция выросла с 13,5 до 56,9 рубля, при этом мы получили богатый практический материал по прохождению круглых рыночных чисел. В начале 2009 года акция Сбербанка ушла ниже 20 рублей (рис. 9.4). В первых числах февраля была предпринята первая попытка роста, но она завершилась неудачей вблизи 20 рублей (максимум был 19,53). Мощные продажи опустили цену до 13,5 рубля. Акция повторила двойное дно, и лишь в начале марта цена пробила базисный уровень, стала уверенно расти на больших объемах и приблизилась 16 марта к уровню 20 рублей.

Рис. 9.4. Ралли Сбербанка на дневном графике. Просто поразительное количество локальных минимумов и максимумов приходится на значения цены, кратные пяти: 20, 25, 30, 35, 40 Открывшись с гэпом 17 марта 2009 года, цена пробила уровень 20 рублей и уже 18 марта достигла 22,4 рубля. После этого произошел откат, и цена протестировала уровень 20 сверху (см. рис. 9.5). Следующий импульс продвинул цену до 25 рублей, но здесь она уже была вынуждена надолго задержаться. После шестидневного боковика цена вновь протестировала 20 рублей (минимум составил 19,95 рубля). Таким образом, уровень в 20 рублей выступил в роли поддержки. После этого цена еще раз достигла 25 рублей, еще раз откорректировалась до 22,15 и лишь затем отправилась к 30 рублям. Дойдя до 30 рублей, цена сделала двойную вершину (29,94 и 29,76), а затем опять опустилась до 25,05 рубля. На уровне 35 рублей последовала еще одна коррекция на 5 рублей вниз (с 35,49 до 30,34). Следующий уровень 40 рублей надолго задержал движение цены. Здесь образовалась известная модель NR7 (см. рис. 9.10). Прорыв на 7-й день дал начало самому мощному движению, обычно завершающему тренд. Цена с ходу преодолела уровень 50 рублей, сделав за два дня 27 %, и затем уже произошел разворот.

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно