|

||

|

|

||

|

|

Онлайн книга - Интуитивный трейдинг | Автор книги - Николай Луданов

Cтраница 37

Разобравшись с краткосрочными минимумами и максимумами, мы аналогичным образом легко сможем определить, что такое среднесрочные минимумы и максимумы. Среднесрочный максимум – это краткосрочный максимум, имеющий по обеим сторонам более низкие краткосрочные максимумы. Среднесрочный минимум – это то же самое, только относительно минимума. Среднесрочные максимумы и минимумы определяют среднесрочные колебания фондового рынка. Продолжительность их может быть какой угодно, это – случайная величина, но наиболее часто продолжительность среднесрочных колебаний и, соответственно, вызывающего их среднесрочного тренда на российском фондовом рынке составляет 15–30 дней. Бычьи фазы движения обычно продолжаются дольше медвежьих фаз. Теперь мы можем сделать следующий шаг и определить, что любой среднесрочный максимум с более низкими среднесрочными максимумами с обеих сторон образует долгосрочный максимум. Аналогичным образом мы определяем долгосрочный минимум. Таким образом, мы смогли упорядочить процессы, происходящие на фондовом рынке, и определить три временные составляющие рыночных колебаний, характеризующих краткосрочные, среднесрочные и долгосрочные движения. Определяя рыночные движения как краткосрочные, среднесрочные и долгосрочные, мы подразумеваем не абсолютные, а относительные временные периоды. Краткосрочный период для дэйтрейдера отличается от краткосрочного периода управляющего инвестиционным фондом. Данный процесс структурирования рынка можно продолжить, идентифицируя долгосрочные максимумы и минимумы для еще более длительных периодов. Почему так важно правильно идентифицировать структуру ценового движения? Как только у нас появится это основополагающее понимание структуры рынка, мы сможем правильно определять, притом очень рано, рыночные развороты, а также то, какого временного порядка тренд развернулся. И что еще более важно, мы теперь сможем определить всегда и для всех рынков, направлен ли тренд, основанный на ценовой структуре, вверх или вниз. Кроме того, эти разворотные точки являются наиболее важными уровнями поддержки и сопротивления – возле них разворачиваются самые яростные битвы между рыночными быками и медведями. Эти точки также являются местами массового скопления стоп-ордеров, и их пробитие может вызвать сильнейший скачок цены. Временная структура

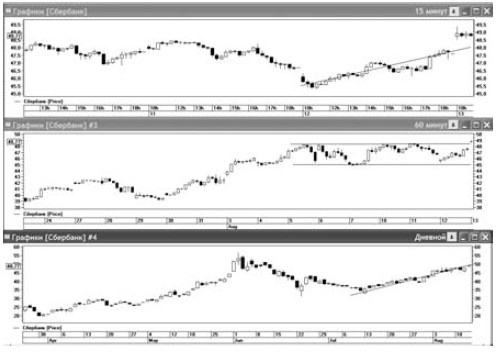

Одно из наиболее удивительных свойств рынка состоит в том, что аналогичные ценовые фигуры могут повторяться в любых временных рамках: от поминутного хода торгов до изменений, происходящих на месячных графиках и наблюдаемых долгосрочными инвесторами. Другими словами, ценовые фигуры и другие технические инструменты, которые исследователи графиков используют для анализа в одних временных рамках, могут быть с легкостью использованы для анализа, проводимого в других временных рамках. Рынки повторяют себя в любых масштабах. Так что если мы уберем подписи из любого графика, оставив в нем лишь движение цен, то мы все равно сможем провести по меньшей мере начальный анализ происходящего. Есть, конечно, определенные различия для разных временных периодов и разных рынков, но теории, на которых основывается анализ, остаются прежними. Существует две основные техники шкалирования ценовых осей. Наиболее распространенным является арифметическое шкалирование, где каждое деление ценовой оси равноудалено и представляет равное количество измеряемой величины. Гораздо более информативными являются логарифмические шкалы. В этой системе равное расстояние в любом месте ценовой оси представляет собой равное процентное изменение, а не равное изменение в пунктах. Для крупных временных масштабов следует использовать логарифмическую временную шкалу, поскольку использование арифметической шкалы сильно искажает реальную картину ценового движения. Одно из важных преимуществ логарифмического шкалирования состоит в том, что оно привлекает внимание к правильной оценке соотношения риск/вознаграждение вне зависимости от уровня цены. Для описания ценового движения принято использовать три временных интервала: краткосрочный, среднесрочный и долгосрочный. Такой подход получил название «метод трех диапазонов» (метод 3D), он логично вытекает из теории Доу, которая также рассматривает ценовое движение в трех различных временных рамках (рис. 7.2).

Рис. 7.2. Метод трех диапазонов дает нам картину ценового движения в различных временных диапазонах Каждый трейдер будет ассоциировать эти термины со своими собственными временными горизонтами. Временная структура, являющаяся для одного трейдера краткосрочной, для другого может быть долгосрочной. Например, для дейтрейдера краткосрочной структурой являются 5-минутные графики, среднесрочной – 15-минутные, а долгосрочной – 60-минутные. С начала 80-х годов временные структуры сдвигаются в сторону более краткосрочных. Если до конца 70-х годов краткосрочными было принято называть дневные графики, среднесрочными – недельные графики, а долгосрочными – месячные графики, то сейчас даже институциональные инвесторы изучают движение цен на 60-минутных графиках. Возможные комбинации временных структур для различных участников рынка приведены в таблице. Тип трейдинга и соответствующие временные структуры

Однако какой бы ни была временная структура, базовые концепции ее использования остаются приблизительно одинаковыми. Каждая временная структура имеет свои задачи, и эти задачи вместе с инструментами, используемыми для их достижения, меняются от трейдера к трейдеру. В долгосрочной временной структуре вы делаете ваш предварительный анализ. Это среда, в которой вы определяете свой общий взгляд в будущее и делаете наметки своего торгового плана. Для инвесторов с более удаленными горизонтами большое значение имеют валютно-финансовая и денежно-кредитная политика, показатели ВВП и уровень безработицы, для участников рынка, открывающих позиции продолжительностью от нескольких часов до нескольких дней или 1–2 недель, важными факторами могут быть расположение 200-дневной скользящей средней, отбор сильных или слабых акций, максимумы и минимумы, направление и сила тренда, новостной поток. В среднесрочной временной структуре вы планируете ваши сделки. Эта временная структура служит для непосредственного выбора акций и подготовки к осуществлению сделок на графиках соответствующего временного масштаба. Здесь долгосрочные инвесторы будут анализировать тренды, волатильность, технические индикаторы и межрыночные корреляции. Краткосрочные инвесторы могут интересоваться уровнями поддержки и сопротивления, ценовыми каналами, объемом торгов и т. д. Краткосрочной является временная структура, которую вы используете при размещении ордеров и поиске оптимальных моментов для открытия и закрытия позиций. Здесь анализируются технические факторы, ведется поиск сигналов, оценивается потенциальная прибыль сделки и риск.

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно