|

|

Онлайн книга - Интуитивный трейдинг | Автор книги - Николай Луданов

Cтраница 22

Хорошая торговая система предусматривает заблаговременное планирование выхода еще до открытия торговой позиции. Хороший трейдер всегда знает, в какой точке он будет выходить. Тем не менее при всей важности правильного выхода из сделки, когда мы говорим о хорошей торговой системе, мы мыслим, как правило, в понятиях входных сигналов. Определение эффективности входа и выхода

Определение эффективности входа

Несколько простых параметров помогут нам оценить правильность входа (рис. 4.2). Соотношение FM/UFM дает нам соотношение потенциальная доходность/риск. FM – величина максимального благоприятного движения цены, UFM – величина максимального неблагоприятного движения цены. Расстояние до стоп-ордера SM дает нам максимально возможную величину неблагоприятного движения цены с учетом стоп-ордера. Отношение UFM/SM дает вероятность срабатывания стоп-ордера. Наблюдение за этим отношением дает нам возможность оценить, насколько эффективно мы пользуемся стоп-ордерами. Оптимальное значение UFM/SM находится в диапазоне 0,4–0,8. Пример. Мы покупаем акции Сбербанка по 38,85. Минимум был зафиксирован на уровне 38,61 (-24 пункта). Стоп мы установили на 38,47 (-38 пунктов). Позицию мы закрыли по цене 39,67 (+82 пункта). Соотношение доходность/риск равно 82/38 = 2,15. Соотношение UFM/SM = 0,63.

Рис. 4.2. Определение эффективности входа и выхода Важным показателем сделки также является время, в течение которого позиция являлась убыточной, показывающее, насколько удачный момент для входа вы выбрали. Это время мы сравниваем с общим временем нахождения в позиции либо с лимитом времени удержания позиции, т. е. с максимально возможным временем удержания позиции, если у нас имеется такое ограничение. Если это соотношение превышает 50 %, то это означает, что мы выбрали не самое удачное время для открытия позиции, несмотря даже на то, что позиция принесла нам прибыль. Определение эффективности выхода

Есть несколько методов определения эффективности выхода. Например, такой простой метод. Мы купили какую-то акцию за 100 рублей, а продали за 105 рублей. При этом акция между минимумом и максимумом совершила движение с 95 рублей до 110 рублей, всего 15 рублей. Таким образом, мы смогли получить всего 5 из 10 рублей движения, которое совершил торгуемый инструмент после открытия нами позиции. Эффективность выхода составляет 50 %. Метод Брюса Бэбкока

Очень хороший метод, учитывающий время сделки, предложил Брюс Бэбкок. Этот метод называют еще методом удвоения периода удержания позиции. Берется совершенная сделка, подсчитывается количество баров от входа до выхода. Например, предположим, что мы совершили прибыльную сделку, которая длилась 12 баров от входа до выхода и принесла нам общую прибыль в размере 100 пунктов. Следующий шаг состоит в том, что мы идем к точке входа и отсчитываем от нее 24 бара. Наш расчетный период удержания позиции в два раза больше, чем реальный. Затем мы зрительно находим лучший возможный выход внутри этого 24-периодного интервала. Предположим, что в нашем случае при выходе в самой оптимальной точке прибыль составила бы 150 пунктов. Показатель эффективности выхода вычисляется делением действительно полученной прибыли на теоретически возможную. Мы делим 100 на 150 и получаем показатель эффективности выхода в размере 66 %. Это означает, что мы получили в действительности 66 % от возможной в данной сделке прибыли. В случае, показанном на рис. 4.2, продолжительность сделки – 13 пятиминутных баров. Если от точки входа мы отсчитаем 26 пятиминутных баров, то получим лучшую цену продажи 39,78 (93 пункта). Эффективность выхода составила 82/93, т. е. 88 %. Преимущество этого метода состоит в том, что он вовлекает в определение эффективности выхода фактор времени. Это важно, поскольку большинство трейдеров имеют ограничения по времени удержания позиции. Метод Бэбкока подходит практически для любого трейдера: от скальпера до инвестора. Можно создать более сложные, более изощренные методы определения эффективности выхода. Но есть ли в этом необходимость? Глава 5

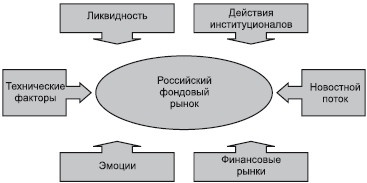

Модель фондового рынка Модель рынка – это перечень базовых условий рынка, которые создают неопровержимую логику происходящих на рынке событий. Интуитивный трейдер, в отличие от системного, концентрируется на создании динамической модели функционирования рынков, а не на попытках создать модель успешной торговли. Он акцентирует свое внимание на закономерностях поведения рынков и считает, что рынки постоянно изменяются. Прежде чем приступить к совершению торговых сделок, нужно изучить факторы, влияющие на рынок, представить в целом картину рыночной ситуации. Эта картина, по существу, и является моделью рынка и в самом общем случае выглядит, как показано на рис. 5.1.

Рис. 5.1. Модель российского фондового рынка Модель рынка показывает, какие силы сейчас действуют на рынок, каковы причины, из-за которых он растет или падает, позволяет оценить, насколько продолжительно будет это воздействие. Эти факторы не являются изолированными друг от друга, они действуют взаимосвязанно. Модель рынка – это очень важный инструмент анализа рынка, отличающийся универсальностью, он должен быть приемлем в любых временных рамках, это прогноз и на ближайшие часы, и на ближайшие дни. Правильная модель рынка позволяет избежать ошибок, связанных с относительностью тенденции, когда планирование трейда происходит в одном временном масштабе, а осуществление – в другом. Создание и применение модели рынка отличается наибольшей интуитивностью из всех аспектов торговли. Каждый трейдер создает собственную, уникальную модель рынка, отражающую наиболее значимые, по его мнению, факторы. Временной диапазон торговли определяется той информацией о рынке, которую вам удалось собрать (моделью рынка, которую вам удалось построить). Бывают периоды, когда возможное движение просматривается на 3–4 дня, а бывает, когда невозможно определить, что случится через час. В зависимости от тайм-фрейма приведенные на рисунке факторы могут играть большую или меньшую роль. На малом тайм-фрейме большее значение имеют технические факторы и новостной поток, эмоции участников, корреляция с другими рынками. Для среднесрочных тенденций приобретают особый вес действия институциональных инвесторов и параметры ликвидности. Для скальпера технические факторы не играют заметной роли, для него самыми важными являются колебания спрэда, очередь в стакане, а также в некоторой степени – корреляция с другими рынками.

|

|

|||||||||||||||||||||||||||||||||||||||||||||||||||

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно