|

||

|

|

||

|

|

Онлайн книга - У богатства простые правила, или Как использовать финансовые инструменты и институты в России | Автор книги - Кирилл Кириллов , Дмитрий Обердерфер

Cтраница 11

Когда это делает большое количество людей, то возникает асимметричное давление на рынок, и ликвидные компании, как правило, в цене возрастают быстрее, чем менее ликвидные. Таким образом, получается: вышла положительная новость, большие взлетают в цене, маленькие еще топчутся на месте. Спред, который был постоянен, в этот момент расходится. Далее, с высокой вероятностью спред через какое-то время снова сойдется – в ближайшую минуту, час, день. Либо маленькие компании подтянутся к большим, либо большие опустятся вниз, либо они сойдутся посередине. То есть пружина, слишком растянувшись, снова вернется в свое нормальное состояние. Таким образом, знание этой закономерности позволяет зарабатывать на рынке. Необходимо только при возникновении ситуации, когда ликвидные стали стоить дороже, недооцененные купить, а переоцененные взять в долг и продать. Далее, независимо от того, ликвидные ли вернутся на свою «родину» или низколиквидные подрастут, необходимо произвести обратные операции. В четырех случаях из пяти данная методика позволяет зарабатывать деньги и в одном случае – терять. Но чтобы потери не были большими, в каждом случае происходит ограничение по модулю. Нельзя много заработать и много потерять. В результате зарабатывается больше, чем теряется. Это позволяет довольно уверенно наращивать денежную массу. В отличие от паевых и взаимных фондов, хедж-фонды могут покупать все: валюту, сырьевые товары, недвижимость, акции, облигации, в том числе вставать в короткую позицию и т. д. Также они могут использовать производные инструменты (опционы и фьючерсы). Спектр их деятельности не ограничен. В сравнении с паевыми и взаимными фондами, хедж-фонды могут полностью уходить в деньги. (Во взаимных фондах есть жесткие ограничения, как мы говорили – не более 5 %.) Также существует значительная разница в вознаграждении управляющего хедж-фондом и взаимным фондом. Менеджер хедж-фонда получает процент от прибыли (традиционно 20 %). Многие современные рыночно-нейтральные стратегии, по которым работают хедж-фонды, являются менее рискованными, чем длинные позиции по рынку. В связи с этим крупнейшие банки, такие как Societe Generale, Credit Suisse, Landesbank, при вложении денег в определенные хедж-фонды (в стратегии которых они уверены) на определенный срок гарантируют сохранность капитала и минимальный доход (2 % годовых). Среднегодовая доходность данных фондов с 1995 по 2006 годы составила 15 % годовых. Подобные гарантии могут даваться банками только для консервативных фондов, лидеров отрасли. Есть определенные моменты, которые могут не нравиться некоторым инвесторам в хедж-фондах. Большинство хедж-фондов создаются в оффшорных зонах. В этих зонах требования по раскрытию информации минимальны. С 1 февраля 2006 года комиссия по ценным бумагам и биржам США (SEC) стала требовать регистрации хедж-фондов, среди инвесторов которых есть американские граждане или учреждения. Поэтому не от всех фондов инвесторы могут рассчитывать на пакет отчетности. В паевых и взаимных фондах это предусмотрено законодательно. В большинстве стран инвестиции в хедж-фонды могут производить ограниченное количество лиц. Самые строгие правила в США. В Америке инвестировать в хедж-фонд могут те, чей годовой доход за последние два года был больше $200 000 и чистый капитал составляет $1 500 000. Таким образом государство Америки стремится уберечь мелких инвесторов от крупных потерь. Они считают, что мелкие инвесторы не в состоянии самостоятельно оценить риски хедж-фондов, связанные с низкой прозрачностью и сложностью стратегий. Но по нашему мнению, не меньшее количество инвесторов не могут оценить риски на любом рынке, в частности, покупая акции, паи фондов и даже облигации. Несмотря на это, существует множество хедж-фондов, которые на протяжении длительного времени дают стабильную и достаточно высокую доходность. Лучшие хедж-фонды в США дают стабильную ежегодную доходность 35–40 %. Доступ к этим фондам практически закрыт, так как некоторые стратегии хедж-фондов перестают давать высокую, стабильную доходность с увеличением капитала фонда, превышающую определенный максимум. Для инвесторов с суммами вложений от $10 000 доступны ряд европейских фондов, дающие доходность в среднем 15 % в год. Разброс может быть от 10 до 25 %. Поскольку риски хедж-фондов, как правило, не связаны с рынком, то добавление хедж-фондов к традиционным активам (акциям, облигациям, ПИФам, депозитам) делает портфель более устойчивым к рыночным колебаниям. Соответственно, как и в любых других видах фондов, существуют фонды хедж-фондов. Основной риск хедж-фондов – это риск недобросовестного управления. Если управляющий совершит ошибку, она может оказаться достаточно серьезной, что в принципе относится к любому доверительному управлению. Поэтому хедж-фонд – это набор хороших стратегий и профессионал, использующий их.

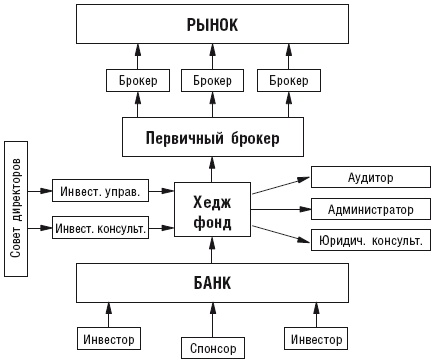

Структурная схема взаимодействия участников работы хедж-фонда Как выбрать хедж-фонд?

Как правило, необходимо обратить внимание на срок работы фонда, на историческую доходность и стабильность этих доходов. Необходимо выяснить у администратора, как определяется стоимость чистых активов (NAV) фонда и от кого поступают котировки. Желательно, чтобы они поступали от независимого брокера. Банк должен подтвердить наличие суммы чистых активов либо бумаг на всю сумму. Первичный брокер должен подтвердить, что сделки проходят через него. Желательно, чтобы аудитором была известная компания. Общий фонд банковского управления (ОФБУ)

ОФБУ – еще одна разновидность коллективных инвестиций. По сути, ОФБУ – это фонды доверительного управления, которые работают так же, как и ПИФы: деньги многих инвесторов объединяются в один «мешок» для дальнейшего инвестирования на финансовых рынках. ОФБУ – это банковский продукт: фондом распоряжается не управляющая компания, как в случае с ПИФами, а банк. Регулирует деятельность ОФБУ не Федеральная комиссия по рынку ценных бумаг, как у ПИФов, а Центральный Банк (Инструкция Центробанка № 63). Этот факт и обусловливает основные различия между ПИФами и ОФБУ. Общим фондом банковского управления «признается имущественный комплекс, состоящий из имущества, передаваемого в доверительное управление разными лицами и объединяемого на праве общей собственности, а также приобретаемого доверительным управляющим при осуществлении доверительного управления». Определение очень похоже на определение ПИФа, так как и тот и другой инструменты представляют собой фонды коллективного инвестирования. ОФБУ, так же как и ПИФ, не является юридическим лицом. Банк аккумулирует средства инвесторов, объединяет их в один общий фонд и в дальнейшем оперирует собранными средствами на финансовом рынке. Учреждать ОФБУ могут только «стабильные банки», относящиеся к первой категории по финансовому состоянию и имеющие капитал не менее 100 млн рублей. Так же, как и управляющая компания может создавать несколько ПИФов, банк может создавать несколько фондов, в зависимости от стратегий.

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно