|

||

|

|

||

|

|

Онлайн книга - Как фиксировать прибыль, ограничивать убытки и выигрывать от падения цен. Продажа и игра на понижение | Автор книги - Александр Элдер

Cтраница 66

Этот пример показывает, что даже при наличии убедительных фундаментальных причин для инвестирования не мешает проанализировать графики и применить правила технического анализа. Истинное понимание фондового рынка лежит на пересечении фундаментальных знаний и современного технического анализа. Можно плеснуть бензина в ваш костер?

Во время работы над этой главой я получил следующее электронное письмо от Гранта Кука, члена группы SpikeTrade: На мой взгляд, начало нынешнего медвежьего рынка не случайно совпало с появлением маржинальных биржевых фондов с 2– и 3-кратным левериджем. Волатильность и новизна этих торговых инструментов привели к невероятным колебаниям. Пожалуй, самые заметные движения наблюдались у UYG/SKF и URE/SRS. SKF достигла максимума на уровне 300 во время коллапса, не обошедшего ни один хедж-фонд, а сейчас она торгуется ниже 20. SRS тоже поднялась примерно до 300, а сейчас торгуется около 6. Понятно, что размах этих колебаний был усилен в результате левериджа и необычного временного распада этих торговых инструментов. Но боже мой, что это были за движения! Развивающиеся рынки также сильно колеблются в ответ на угрозу всеобщей дефляции. Положительный момент – это удивительная поддержка, которую оказывает рынку ФРС. Несмотря на неприязнь и даже ненависть СМИ и широкой публики к Уолл-стрит и финансовым рынкам, ФРС твердо проводит свою политику – низкие процентные ставки, обратный выкуп и т. д. Отскок был намного более сильным, чем кто-либо (включая меня) ожидал. Некоторые, в том числе и я, называют это бессовестной манипуляцией. Но, полагаю, ФРС называет это «спасением международной финансовой системы». Кажется, именно этим она и занимается.

График на рис. 9.16 демонстрирует головокружительное падение финансового сектора. UYG – ProShares Ultra Financials, упала с $70 в момент выхода на рынок в 2007 г. до $1,37 в марте 2009 г., на 98 %. Это иллюстрирует несколько основных принципов, о которых мы говорили: • Относительное положение быстрой и медленной недельных EMA (13– и 26-недельной) определяет бычьи и медвежьи рынки. Если быстрая ЕМА опускается ниже медленной ЕМА, это подтверждает медвежий рынок. Это запаздывающий индикатор, который тем не менее определяет крупные тренды. Он говорил о том, что надо продавать на протяжении всего медвежьего рынка вплоть до последнего разворота в сентябре 2009 г. на уровне $6. • На медвежьем рынке подъем гистограммы MACD выше нулевой линии с последующим разворотом вниз дает сигнал короткой продажи. На этом графике в течение года было четыре таких сигнала. Если отслеживать акции из разных отраслевых групп, то подобные сигналы будут встречаться довольно часто. Это как в конюшне с большим числом лошадей, где всегда найдется один, а то и несколько скакунов, готовых к забегу. • Торговать на промежуточных колебаниях легче, чем держать позицию на протяжении всего медвежьего (или бычьего) рынка. Взять хотя бы ралли в марте-мае 2008 г. на медвежьем рынке, когда UYG выросла с $240 до $372, более чем на 50 %, всего за шесть недель. Вы хотели бы держать короткую позицию во время такого взрыва? • Будьте готовы фиксировать прибыль в коротких позициях, когда торговый инструмент приближается к нижней линии канала. Этот график иллюстрирует глубину паники и отчаяния на финансовых рынках. Любители вылетают с рынка, а профессионалы теряют работу. Но как весна начинается с незаметных ручейков, бегущих под сугробами, так и рынки постепенно готовятся к подъему. Короткая продажа во время снижения

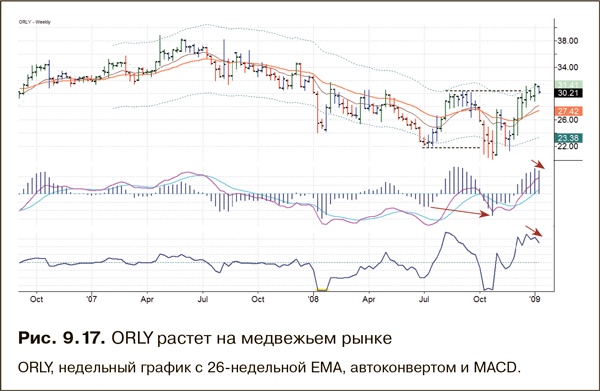

Чтобы получить прибыль на медвежьем рынке, не обязательно продавать на самой вершине. Множество возможностей для короткой продажи возникает во время снижения. Иногда падающие акции напоминают тонущего человека – они то выныривают, то скрываются под водой. Этот пример взят из моего дневника трейдера. O’Reilly Automotive (ORLY) – одна из множества акций, которые скатились к новому минимуму в октябре 2008 г. Недельная гистограмма MACD также упала к новому минимуму, отражая силу медведей и указывая на то, что октябрьское дно, скорее всего, будет протестировано или даже пробито. Во время восстановления от октябрьского минимума 2008 г. ORLY поднялась выше максимума, достигнутого летом того же года. На первый взгляд, это ралли выглядело очень хорошо, но октябрьские медвежьи сигналы никуда не исчезли, указывая на предстоящие проблемы.

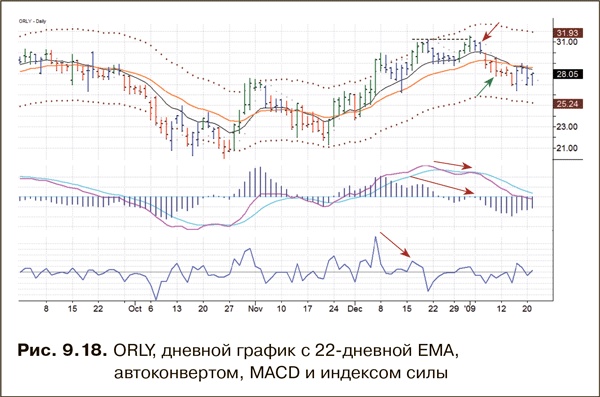

У правого края недельного графика один за другим появляются медвежьи сигналы (рис. 9.17). Это говорит о том, что ORLY формирует вершину и приближается к развороту. Прежде всего, цены не идут на прорыв и фактически останавливаются около уровня сопротивления. Недельный индекс силы начал ухудшаться, а затем вниз пошла недельная гистограмма MACD. В результате сигнал недельной импульсной системы из зеленого стал синим, разрешая короткую продажу. Дневной график (рис. 9.18) дает целый набор прекрасных сигналов: ложный прорыв вверх с тремя медвежьими расхождениями гистограммы MACD, линий MACD, и индекса силы. Я продал ORLY в короткую по $30,35 во вторник, 6 января. Короткую позицию я закрыл в пятницу, 9 января, по $28,49. Импульсная система в тот день была красной, разрешая держать позицию, но это был выбор SpikeTrade, а я предпочитаю не оставлять такие акции на выходные. Кроме того, мне нравится свинг-трейдинг. Это более краткосрочная торговля, чем позиционная, но значительно более долгосрочная, чем внутридневная. Я предпочитаю поймать хорошее колебание, закрыть сделку перед выходными, а в субботу и воскресенье поискать новую идею. Важно выбрать метод, который соответствует вашему характеру. Кому-то мой подход покажется слишком краткосрочным, кому-то – слишком долгосрочным, но мне он подходит лучше всего. Выберите временной горизонт, который вам подходит, и придерживайтесь его. Глава 10

В поисках дна По мере того, как фондовый рынок падал ниже и ниже осенью 2008 г., настроение большинства участников рынка становилось все более мрачным. Даже связанные с закрытием коротких позиций ралли, которые обычно прерывают падение, стали менее продолжительными и сильными.

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно