|

||

|

|

||

|

|

Онлайн книга - Как фиксировать прибыль, ограничивать убытки и выигрывать от падения цен. Продажа и игра на понижение | Автор книги - Александр Элдер

Cтраница 30

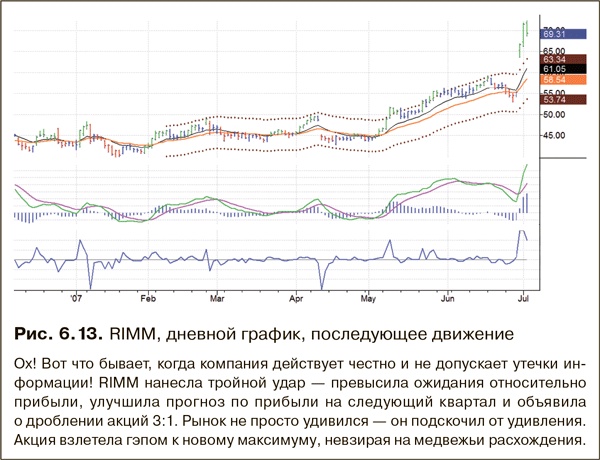

Нечестность – гораздо более распространенное явление, чем многие думают, но честность намного действенней. Вывод такой: если вы хотите быть в безопасности, закрывайте позицию перед публикацией отчета о прибылях и убытках. Рыночные звоночки

Изредка рынок предупреждает нас о том, что долгосрочный тренд заканчивается. Но его звоночек тонет в рыночном шуме. Большинство людей пропускают этот звоночек мимо ушей, и только опытные трейдеры реагируют на него. Необходим большой опыт, чтобы услышать рыночный звоночек, а чтобы действовать в ответ на него, требуется еще и немалая уверенность. Нужно постоянно быть начеку, поскольку рынок дает сигнал очень редко. Глаза и уши должны быть открытыми. Новичкам такое не под силу. Если вы слышите рыночные звоночки и действуете в ответ на них, значит, вы становитесь серьезным трейдером. Впервые услышав рыночной звоночек, я осознал его значение лишь задним числом. От меня тогда ускользнула возможность сделать хорошие деньги, но мой слух с той поры стал острее. В 1989 г. я летел в Азию. На верхней палубе Boeing 747 царила приятная клубная атмосфера. После ужина выключили свет, и почти все пассажиры задремали, а я впервые летел через Тихий океан и был слишком взволнован, чтобы спать. Я прошелся по салону и разговорился с бортпроводником авиакомпании Japan Airlines. Ему было около 50 лет. Он рассказал, что рос в бедности после войны и не получил хорошего образования. Чтобы стать старшим бортпроводником салона бизнес-класса национальной авиакомпании, ему пришлось много работать. Он очень гордился своей должностью. В разговоре он обмолвился, что очень активно торгует на японском фондовом рынке, который растет уже два десятилетия. По его словам, торговля акциями дает больше, чем зарплата, и позволит досрочно уйти на пенсию. Он даже присмотрел тихоокеанский остров, где собирался построить дачу. Его удручало лишь то, что офисные девочки, живущие под родительским крылом и не обремененные заботами семейного человека, могут вкладывать в фондовый рынок больше, чем он, и больше зарабатывать!

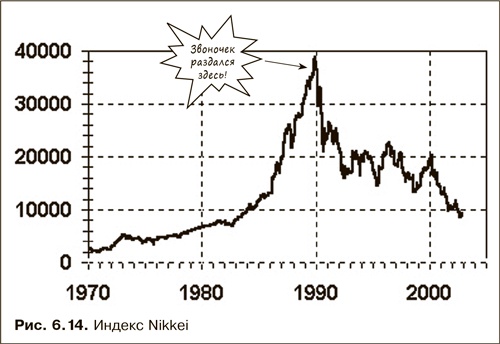

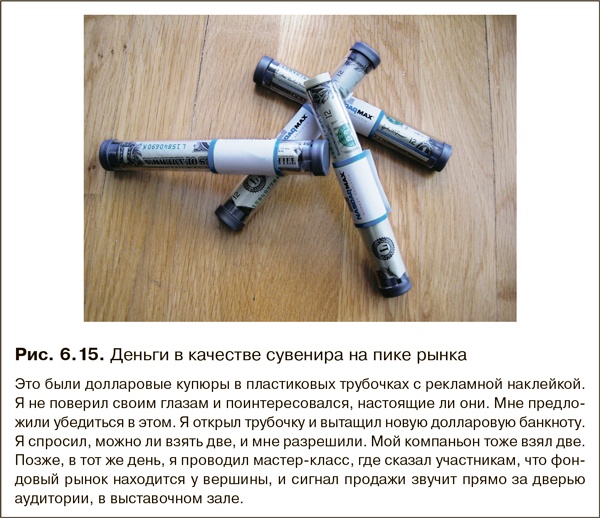

Через несколько месяцев японский фондовый рынок рухнул (рис. 6.14). За год он потерял половину стоимости, и это было только начало головокружительного нисходящего тренда. Я упустил прекрасную возможность сыграть на понижение почти на пике. Это был ценный урок, научивший меня не упускать таких психологических сигналов. Рыночный звоночек звучит, когда мы видим событие или череду событий, настолько далеких от нормы, что кажется, будто законы рынка перестали действовать. На деле законы рынка незыблемы, как закон всемирного тяготения. Они лишь временно отступают при раздувании пузыря, создавая иллюзию новой реальности. Это ненормально, если человек, почти ничего не знающий о фондовом рынке, как тот бортпроводник, зарабатывает на акциях больше, чем на основной работе на пике успешной карьеры. Ненормально, когда офисные девочки зарабатывают еще больше, чем он. Рынки существуют не для того, чтобы набивать деньгами карманы любителей. Если аутсайдеры и новички начинают зарабатывать много денег, значит рынок достиг вершины. Сегодня, когда я вспоминаю тот разговор, мне кажется, будто кто-то подошел ко мне с колокольчиком и прозвонил над ухом – продавай и играй на понижение! Но тогда у меня было мало опыта, и сигнал влетел в одно ухо и вылетел в другое. Бернард Барух – известный биржевой спекулянт первой половины XX в., которому удалось избежать краха рынка в 1929 г., разорившего многих его коллег. Он вспоминает, что как-то в 1929 г. уличный чистильщик обуви, наводя блеск на его ботинках, стал давать советы по выбору акций. Барух воспринял это как сигнал – если акции покупают даже те, кто находится на нижней ступени социальной лестницы, значит время покупок закончилось. Он стал продавать свои акции. Много лет спустя, совсем в других экономических условиях я получил такой же сигнал от бортпроводника японского авиалайнера. Вот еще один психологический сигнал. Много лет посещая выставки и конференции трейдеров, я заметил сильную обратную корреляцию между уровнем активности фондового рынка и количеством и качеством сувениров, раздаваемых на таких мероприятиях. Когда фондовый рынок на пике, чтобы унести все сувениры, нужна большая сумка. За месяц до рыночного пика 1987 г. одна из чикагских бирж дарила гостям дорогие солнечные очки, на оправе которых было написано: «Будущее так ослепительно, что нужно защищать глаза». А на выставке, когда медвежий рынок близок к своему дну, вам не подарят даже шариковой ручки. Количество и качество сувениров на таких выставках отражает настроение толпы. Если рынок идет вверх, и публика счастлива, люди легко тратят деньги, продавцы это знают и не скупятся подарки. 24 февраля 2007 г. я посетил выставку Traders’ Expo в Нью-Йорке. Фондовый рынок рос на протяжении почти четырех лет. За последние семь месяцев не было ни одного отката. Обилие сувениров просто поражало. Я получил несколько лыжных шапочек и бейсболок, шарф, кипу футболок и другого добра. Но главный подарок ждал меня на стенде Nasdaq – там раздавали деньги (рис. 6.15)!

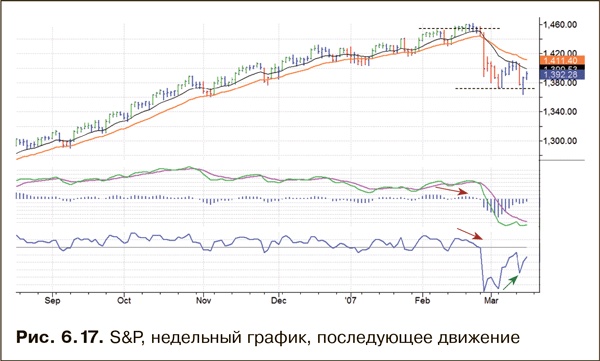

В понедельник был выходной, а во вторник я начал открывать дополнительные короткие позиции. Мои индикаторы давали сигналы продажи уже на протяжении месяца, но деньги в качестве сувенира стали для меня тем самым рыночным звоночком. Восходящий тренд уже перемахнул все мыслимые цели, и «сувенирные» деньги лишь подтвердили его переход в зону безумия. Я закрыл почти все длинные сделки и сосредоточился на коротких. Я продавал в короткую акции, фьючерсы на индексы и даже купил индексные опционы пут. Долго ждать не пришлось. После выставки рынок шел вверх еще один день, а потом рухнул. Это был прекрасный момент для игры на понижение (рис. 6.16 и 6.17).

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно