|

||

|

|

||

|

|

Онлайн книга - Новая поведенческая экономика. Почему люди нарушают правила традиционной экономики и как на этом заработать | Автор книги - Ричард Талер

Cтраница 67

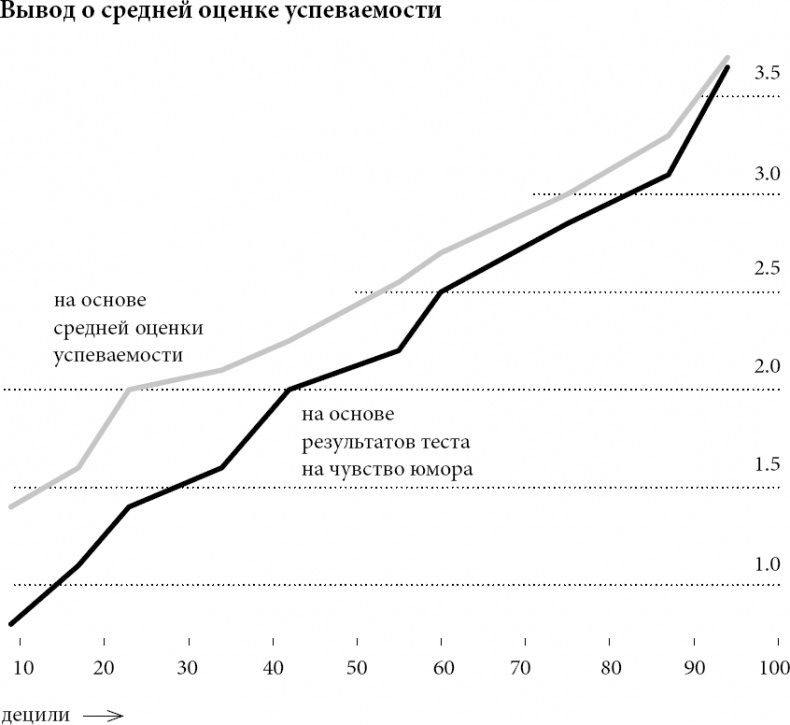

Конечно, никто буквально не воспринимает крайнюю версию теоремы об отсутствии торгов, но большинство финансовых экономистов сходятся во мнении, по крайней мере, когда их загоняют в угол, что объем торгов действительно необычайно высокий. Рациональная модель допускает некоторый разброс мнений в отношении цены, но сложно объяснить, почему в мире Рационалов ежемесячно перепродаются 5 % ценных бумаг. Однако если допустить, что некоторые инвесторы слишком самонадеянны, то высокий объем торгов возникает естественным образом. Джерри не видит никаких проблем в том, чтобы заключить сделку с Томом, ведь считает себя умнее Тома, а Том, в свою очередь, уверен, что умнее он. Они радостно заключают сделку, при этом каждый испытывает чувство вины, воспользовавшись неосмотрительностью друга. На мой взгляд, чрезмерная самонадеянность – довольно правдоподобное объяснение того, что мы наблюдаем столь высокий объем торгов, но при этом невозможно доказать, что это объяснение корректно. Вернер и я хотели представить что-то более убедительное. Мы намеревались использовать результаты исследований в области психологии с целью объяснить нечто доселе неизвестное о функционировании финансовых рынков или, что было бы еще лучше, объяснить такой феномен, невозможный по мнению самих финансовых экономистов. Вот так просто. Мы планировали воспользоваться результатами исследования Канемана и Тверски, которые утверждали, что люди стремятся делать категоричные выводы, исходя из ненадежных данных. В одном из классических экспериментов, которые иллюстрируют этот вывод, Канеман и Тверски попросили участников сделать вывод о средней оценке успеваемости (GPA) для группы студентов, основываясь на одном только факте о каждом из них. При этом было два варианта проведения эксперимента. [61] В первом случае участникам сообщили дециль успеваемости студента – т. е. попал он в верхние 10 % (верхний дециль между 90-м и 100-м перцентилем) или в следующие 10 % (между 80-м и 90-м перцентилем) и так далее. Другой группе испытуемых ничего не говорили об оценках, а вместо этого выдали результаты всех студентов по тесту на «чувство юмора», распределенные по децилям. Дециль успеваемости – отличный предиктор реальной средней оценки успеваемости, поэтому, если известно, что Атина входит в верхний дециль успеваемости, вы можете уверенно предположить, что у нее довольно высокие оценки, скажем, 3,9 из максимально возможных 4. Однако любая корреляция между чувством юмора и средней оценкой успеваемости, скорее всего, будет очень слабой, если вообще возникнет. Если бы испытуемые в эксперименте Канемана и Тверски вели себя рационально, то те, которым сообщили информацию о дециле успеваемости, сделали бы гораздо более категоричный (очень высокая или низкая оценка) вывод о реальной успеваемости, чем те испытуемые, которым выдали результаты тестов на «чувство юмора». Испытуемые, которым сообщили только о чувстве юмора, должны были выдвинуть предположение, мало чем отличающееся от среднего уровня успеваемости в этой школе. В двух словах, они не должны были допустить, чтобы результаты теста на чувство юмора повлияли на их выводы сильно либо повлияли вообще. Как показано на рисунке 11, произошло нечто другое. Прогнозы, основанные на результатах теста о чувстве юмора, оказались почти такими же категоричными, как и прогнозы, основанные на дециле успеваемости. Предсказанная успеваемость для студентов, попавших в верхние децили по результатам теста на чувство юмора, была такой же, как и успеваемость тех, кто попал в верхний дециль на основе средней оценки успеваемости! Можно объяснить этот результат тем, что участники эксперимента слишком сильно отреагировали на информацию о чувстве юмора студентов.

Рис. 11. Прогноз относительно средней оценки успеваемости Ведут ли себя инвесторы точно так же, реагируя на «эфемерную и малозначительную» каждодневную информацию, как утверждал Кейнс? И, если инвесторы действительно чрезмерно реагировали, как бы мы могли это показать? Косвенное доказательство чрезмерной реакции инвесторов уже существовало – в частности, речь идет о давней стратегии «инвестирования в стоимость», которую первым начал практиковать гуру в сфере инвестиций Бенджамин Грэхем, автор классической библии по инвестициям «Анализ ценных бумаг», написанной в соавторстве с Дэвидом Доддом и впервые опубликованной в 1934 году, а также автор книги «Разумный инвестор», впервые опубликованной в 1949 году. Обе книги все еще выпускаются. Грэхем, как и Кейнс, был и профессиональным инвестором, и профессором. Он преподавал в Колумбийском университете, где одним из его студентов был легендарный инвестор Уоррен Баффет, считающий Грэхема своим интеллектуальным кумиром. Грэхема часто называют прародителем стратегии «инвестирования в стоимость», суть которой заключается в поиске ценных бумаг, которые оценены ниже своей реальной долгосрочной стоимости. Фокус состоит в том, чтобы знать, как их вычислить. Когда ценные бумаги «стоят дешево»? Один из простых механизмов определения дороговизны или дешевизны ценных бумаг, предложенных Грэхемом, состоит в вычислении коэффициента цена/прибыль (P/E), где цена за одну акцию делится на размер годовой доходности, приходящейся на каждую акцию. Если этот коэффициент высок, инвесторы платят слишком много в расчете за доллар прибыли, и, косвенным образом, высокий коэффициент является показателем быстро растущей доходности акций, чтобы оправдать текущую высокую цену. Если прибыль не вырастет так быстро, как ожидается, цена акций упадет. Соответственно в случае низкого коэффициента ценных бумаг рынок предсказывает, что прибыль останется низкой или даже еще больше снизится. Если доходность начнет расти либо останется прежней, цена акций вырастет. В последнем издании «Разумного инвестора», опубликованном еще при жизни Грэхема (более поздние издания выходили уже с исправлениями и доработками), есть простая таблица, которая иллюстрирует эффективность метода Грэхема. Итак, начиная с 1937 года, Грэхем взял акции 30 компаний, входящих в индекс Доу – Джонса для промышленных компаний (несколько крупнейших американских компаний), и проранжировал их, исходя из коэффициента Р/Е. После этого он сформировал два портфеля – один из акций 10 компаний с самыми высокими коэффициентами Р/Е, а второй – из акций 10 компаний с самыми низкими коэффициентами Р/Е. Результат показал, что дешевые ценные бумаги принесли больший доход, чем бумаги из дорогой ценовой группы, при этом со значительной маржой. За период с 1937 по 1969 год 10 000 $, вложенные в дешевые ценные бумаги, выросли бы в цене до 66 900 $, в то время как портфель с дорогими бумагами вырос бы только до 25 300 $. Если бы был приобретен весь портфель из акций 30 компаний, то доходность составила бы 44 000 $. Пусть и не в явной форме, но Грэхем предлагал, по сути, поведенческое объяснение этого феномена. Дешевые ценные бумаги были непопулярны либо непредпочтительны, в то время как дорогие ценные бумаги пользовались спросом и были модными. Если действовать вопреки тенденциям рынка, утверждал Грэхем, можно переиграть рынок, хотя и не всегда. Он обращал внимание на то, что его стратегия покупки самых дешевых компаний из списка Доу—Джонса для промышленных компаний не сработала бы в более раннем периоде, с 1917 по 1933 год, и он предупреждал, что «недооценка, возникающая в результате недосмотра или предубеждений, может продолжаться чрезмерно долгое время, и то же самое относится к завышенным ценам, причиной которых становится чрезмерный энтузиазм или искусственные стимулы». Этот совет стоило бы использовать во время технологического пузыря конца 1990-х, когда стратегия инвестирования в стоимость работала исключительно плохо, поскольку большинство дорогих ценных бумаг интернет-компаний продолжали расти в цене, оставляя далеко позади скучные стоимостные акции.

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно