|

||

|

|

||

|

|

Онлайн книга - Давай поговорим о твоих доходах и расходах | Автор книги - Карл Ричардс

Cтраница 29

Почему? Потому что, по мне, инвестирование на основе весомой исторической фактуры представляется самым благоразумным методом. И до сих пор такая позиция подтверждалась. Кто бы ни начинал пророчить скорую смерть фондовому рынку, оказывался неправ. А если это так, разве не разумно исходить из того, что акции и далее будут более доходными, чем облигации, а те, в свою очередь, будут опережать денежные сбережения? Если вы со мной согласны, вот три принципа, выведенных на основе аналитических и исторических данных о долгосрочной динамике рынка в разные периоды. 1. Диверсифицируйте свой портфель. 2. Ограничивайте издержки. 3. Риск и доходность взаимосвязаны. 1. Диверсифицируйте свой портфель. Первый принцип основан на очень простой идее, которую мы все усвоили с детства: не клади все яйца в одну корзину. Вроде очевидно, но не все это понимают, поэтому ниже я поясню, почему диверсификация так важна. Финансовой прессе в целом не очень интересны те, кто в течение сорока лет принимал грамотные финансовые решения, выплачивал долги, сформировал диверсифицированный портфель вложений и достиг установленных планок к моменту выхода на заслуженный отдых, а может, даже немного раньше. Такие истории не повышают продажи печатных изданий и не приносят много кликов в онлайне. Скорее, чаще всего нам рассказывают о самых состоятельных, разбогатевших не благодаря диверсификации, а сделавших капитал на бумагах какой-то одной компании, чаще всего той, которую они же сами основали или где начинали свою карьеру. Вспомните марков цукербергов или биллов гейтсов. Мы восхищаемся их успехами, но забываем о том, что очень часто ставка на одного-единственного эмитента оборачивается провалом.

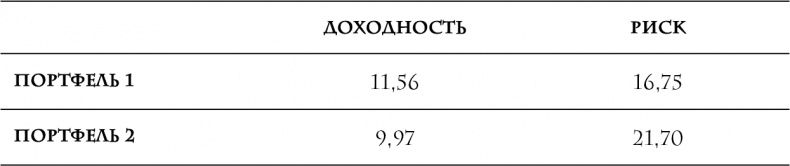

Нам нужна другая стратегия, диверсификация. Когда мы диверсифицируем портфель, это позволяет значительно снизить риск того, что какая-то конкретная бумага сильно ударит по нашим вложениям. В этом случае мы исключаем несистематические риски и берем на себя систематический риск – отличие первого от второго поясняется ниже. Когда говорят: «Я потерял все деньги на фондовом рынке», – как правило, так бывает потому, что инвестор взял на себя слишком значительные несистематические риски, решив, что корпорация Enron или Tyco – счастливый билетик. И когда эти компании потерпели крах, погорели и все вложения. К несистематическим рискам относятся: A. Вложения в какой-то один сектор или отрасль. Так бывает, когда пытаются угадать очередной горячий сегмент, например технологичный сектор, банковский или нефтянку. B. Вложения в бумаги конкретной компании. Это стратегия, противоположная диверсификации, поскольку при таком подходе вы вкладываетесь в одну корзину, а не в несколько. C. Уверенность в том, что мы можем предсказать ситуацию на рынке. Когда я говорю, что мы не можем просчитывать рынок, собеседники кивают. Но стоит услышать, как говорящая голова выкладывает подробный анализ дальнейшего направления динамики рынка, как мы тут же верим в их слова. Вместо этого нужно брать на себя систематический риск, то есть инвестировать в саму идею капитализма в целом. В основе всего допущение, что, несмотря на все подъемы и спады рынка (и весь ужас спадов), в долгосрочном периоде он будет продолжать расти. Поэтому лучше для вас вложиться в разные акции из самых разных секторов рынка. Разумеется, некоторые компании потерпят неудачу, но на вас это сильно не отразится, потому что вы распределили риск, выбрав целый ряд бумаг. Например, если вы вложились в десять тысяч разных компаний через паевые фонды и десять или даже двадцать из них обанкротятся, вы этого, возможно, даже не заметите. Волшебство диверсификации в том, что можно выбрать два варианта вложений, каждый из которых по отдельности рискованный, и совместить их в одном портфеле. Так вы на выходе получаете вложение с меньшим уровнем риска, чем каждый из входящих в него отдельных объектов инвестирования, но при этом зачастую с более высокой доходностью. Ближайшая аналогия в области финансов к «бесплатному обеду». В хорошо диверсифицированный портфель должно войти максимальное число компаний, американских и зарубежных, малых и крупных. Самый простой способ достичь такой цели – выбрать недорогие диверсифицированные инвестиционные фонды. Вы сможете вложиться в несколько из них и распределить риски практически по всем типам эмитентов. Для простоты можно по умолчанию выбрать индексные фонды. Они не только сверхдиверсифицированные, но и действительно недорогие, и я поясню, почему это важно. Как выглядит диверсификация Чтобы продемонстрировать вам силу диверсификации, позвольте мне рассказать историю четырех портфелей. Для начала возьмем два недиверсифицированных портфеля: • Портфель 1 представляет собой вложения в пятьсот крупнейших американских компаний, включенных в индекс S&P 500. • Портфель 2 ориентирован на зарубежные компании, которые входят в состав самого популярного международного индекса MSCIEAFE. Каждый портфель очень концентрированный: первый – на американских бумагах, второй – на зарубежных. Каковы результаты по каждому из этих двух вариантов?

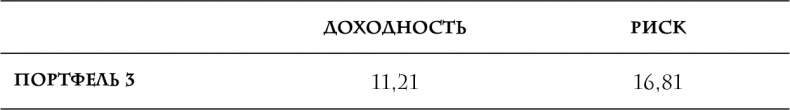

В таблице сопоставляются две переменных – риск и доходность по каждому портфелю. Я использую самый распространенный показатель степени риска – стандартное отклонение, которое попросту выражает, на сколько та или иная величина отклоняется в сторону повышения либо понижения. Я избавлю вас от болезненных воспоминаний о лекциях по статистике. Просто поверьте на слово: чем меньше этот показатель, тем лучше. Как видите, показатели доходности примерно одинаковы: 11,56 % для Портфеля 1 и 9,97 % для Портфеля 2, стандартное отклонение у первого 16,75 %, а у второго – 21,70 %. Теперь я покажу вам волшебный эффект диверсификации, смешав два портфеля. • Портфель 3 представляет собой сочетание двух первых, в нем 60 % приходится на американские бумаги из Портфеля 1 и 40 % на зарубежные из Портфеля 2. Что получилось?

Портфель 3 показал доходность почти на уровне Портфеля 1 и намного меньший уровень риска по сравнению с Портфелем 2. Только что мы диверсифицировали вложения по типам акций. Это полезно, но реальную силу диверсификации можно почувствовать, когда включаешь в портфель высоконадежные активы вроде облигаций высококлассных эмитентов и денежных активов.

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно