|

||

|

|

||

|

|

Онлайн книга - Японские свечи: Графический анализ финансовых рынков | Автор книги - Стив Нисон

Cтраница 9

На рисунке 4.16 показано чрезвычайно резкое повышение цен на апельсиновый сок в конце 1989 г. – начале 1990 г., которое прервалось после того, как на графике возник повешенный. Этот пример подтверждает, что модель разворота необязательно предвещает смену тренда на противоположный: как уже отмечалось в главе 3, она лишь сигнализирует о завершении предыдущего тренда. В данном случае восходящая тенденция сменилась боковым движением, но не перешла в снижение. Еще один повешенный возник на этом графике в июле, и вот здесь уже события развивались иначе – характер рынка резко поменялся с бычьего на медвежий.

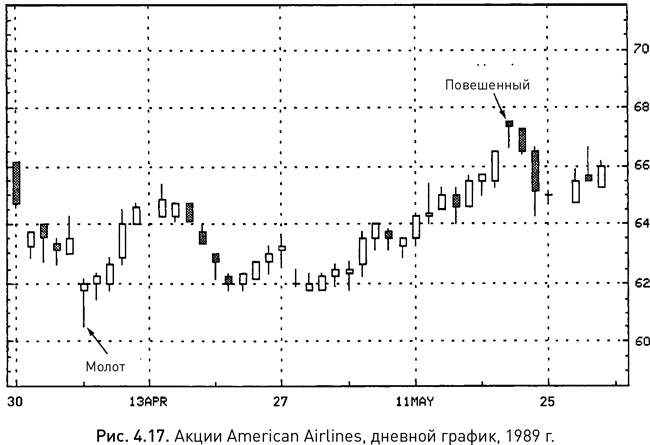

На рисунке 4.17 можно видеть классического повешенного, возникшего в мае, – с очень маленьким телом, длинной нижней тенью и отсутствующей верхней тенью. Черное тело свечи, появившейся на следующий день, свидетельствовало об истинности медвежьего сигнала и о том, что настало время закрывать длинные позиции. Также обратите внимание на бычий молот, который возник на этом графике в начале апреля. Модель поглощения (Engulfing Pattern)

Как отмечалось выше, молот и повешенный – это отдельно взятые свечи, предупреждающие о смене рыночной тенденции. Однако большинство других сигналов, возникающих на свечных графиках, представляют собой комбинации из нескольких свечей. Так, модель поглощения – один из ключевых сигналов разворота – состоит из двух свечей, которые, как правило, окрашены в разные цвета.

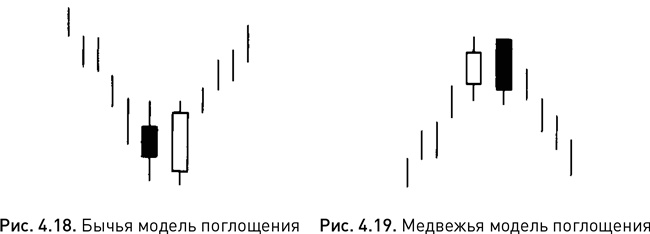

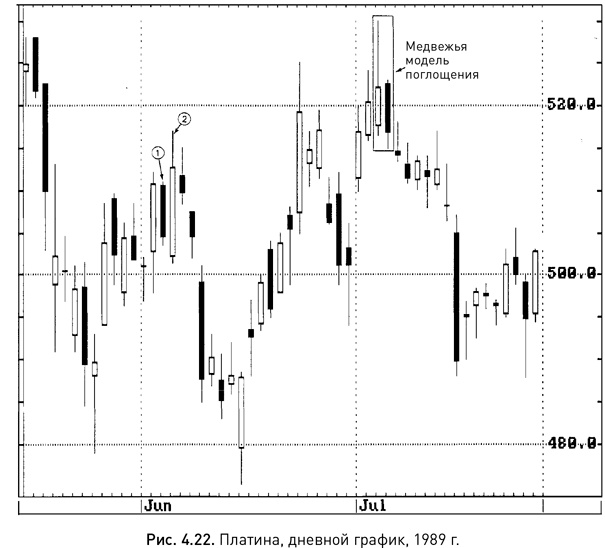

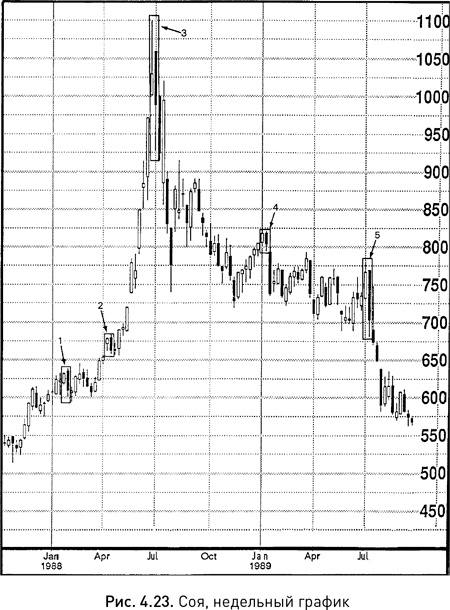

На рисунке 4.18 показана бычья модель поглощения. Во время нисходящего тренда появляется свеча с бычьем белым телом, которое перекрывает собой черное тело предыдущей свечи, как бы поглощает его. Это свидетельствует о том, что давление покупателей стало превосходить давление продавцов. В свою очередь на рисунке 4.19 приведена медвежья модель поглощения, в которой белое тело первой свечи полностью перекрывается следующим за ним черным телом второй. Эта модель возникает в период растущего рынка и является сигналом разворота на вершине. Модель поглощения должна отвечать трем критериям: 1. На рынке должен наблюдаться ярко выраженный восходящий или нисходящий тренд, хотя бы краткосрочный. 2. Тело второй свечи должно перекрывать собой тело первой (при этом поглощения тени может и не происходить). 3. Цвет второго тела должен отличаться от цвета первого. Исключение возможно лишь в том случае, если первая свеча имеет настолько мизерное тело, что напоминает дожи или является дожи. Таким образом, если после продолжительного нисходящего тренда крохотное белое тело поглощается другим белым телом, но очень большим, можно говорить о сигнале разворота в основании. При восходящей тенденции поглощение очень маленького черного тела большим черным будет служить сигналом разворота на вершине. В западном техническом анализе ближайшим аналогом модели поглощения является день разворота (reversal day). Это день, когда во время восходящей (или нисходящей) тенденции достигается новый ценовой максимум (минимум), однако завершаются торги на отметке ниже (выше), чем цена закрытия предыдущего дня. Впрочем, модель поглощения позволяет даже тогда получать сигналы о грядущей смене тренда, когда о наступлении дня разворота говорить не приходится. Это будет видно, например, по рисункам 4.21, 4.22 и 4.23.

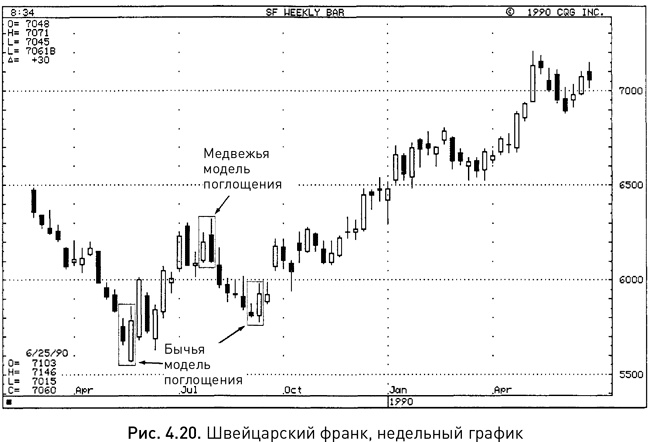

Ниже перечислены факторы, повышающие вероятность изменения рыночной тенденции после того, как на графике возникает модель поглощения: 1. Если первая свеча модели имеет очень короткое тело, а вторая – очень длинное. Это свидетельствует о том, что старая тенденция ослабевает, а новая набирает силу. 2. Если модель поглощения образуется после длительного тренда либо, наоборот, после резкого движения рынка. В первом случае многие потенциальные покупатели уже успели занять длинные позиции (или продавцы – открыть короткие), поэтому вряд ли следует ожидать большого числа новых покупок (продаж), которые необходимы для поддержания тенденции в силе. Во втором случае рынок становится очень чувствительным к фиксации прибыли, которая весьма вероятна после быстрого роста или падения цен накануне. 3. Если вторая свеча модели поглощения возникает на фоне высокого объема торгов. Это может быть признаком ситуации, которую иногда называют «выпуск пара» (blow off): сразу после резкого скачка котировок рынок также быстро откатывается назад. К вопросам взаимосвязи между моделями свечного анализа и объемами торгов мы еще вернемся в главе 15. 4. Если вторая свеча модели поглощения перекрывает собой сразу несколько предыдущих тел. На рисунке 4.20 можно увидеть, как две идущие подряд свечи (за недели, начавшиеся 15 мая и 22 мая) образовали бычью модель поглощения, а затем в последние недели июля возникла медвежья модель. Наконец, еще одна модель поглощения, на сей раз бычья, образовалась в сентябре и послужила отправной точкой для длительного ралли. На графике нефти, который приведен на рисунке 4.21, отчетливо видны бычьи и медвежьи модели поглощения. В конце 1985 г. произошло резкое 20-долларовое падение цены, после чего в марте и апреле 1986 г. две свечи образовали бычью модель поглощения. Стартовавшее с нее ралли продолжалось до возникновения медвежьей модели поглощения в середине 1987 г., а затем сменилось нисходящей тенденцией, которая, в свою очередь, завершилась небольшой бычьей моделью поглощения в начале 1988 г. Затем в течение пяти месяцев наблюдалось боковое движение цены. Телу черной свечи, которая возникла в феврале 1990 г., не хватило 8 тиков для поглощения январского белого тела, и, следовательно, идеальная модель поглощения в данном случае не сложилась. Но повторюсь, что свечной анализ, как и другие технические инструменты, допускает некоторые отступления от правил (и поэтому в нем всегда есть доля субъективности). Гораздо разумнее было не игнорировать это сочетание свечей, а рассматривать его в качестве сигнала о развороте тренда.

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно