|

||

|

|

||

|

|

Онлайн книга - Японские свечи: Графический анализ финансовых рынков | Автор книги - Стив Нисон

Cтраница 54

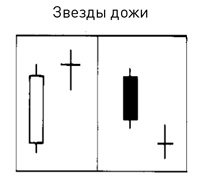

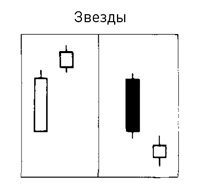

Звезда дожи (Doji Star) – дожи, тело которой образует гэп по отношению к длинному телу предыдущей белой или черной свечи. Такая свечная комбинация является важной моделью разворота при наличии подтверждающего сигнала в течение следующей сессии.

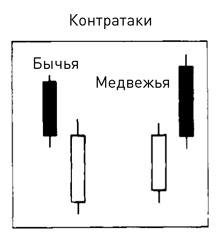

Золотой крест (Golden Cross) – бычий сигнал, возникающий, когда краткосрочная скользящая средняя пересекает долгосрочную снизу вверх. Инъ и янъ (Yin and Yang) – китайские названия черной (инь) и белой (янь) свечей. Контратака (Counterattack Lines), бычья и медвежья. Модель, при которой после черной (белой) свечи в период нисходящей (восходящей) тенденции рынок открывается со значительным гэпом вниз (вверх), но к завершению сессии возвращается к уровню предыдущей цены закрытия. Это свидетельствует о патовой ситуации в борьбе между быками и медведями.

Крест харами (Harami Cross) – разновидность модели «харами», в которой вторая свеча представляет собой дожи. Крест харами иногда называют моделью оцепенения (petrifying pattern), он является важным сигналом разворота на вершине (в основании), особенно если следует за высокой белой (черной) свечой.

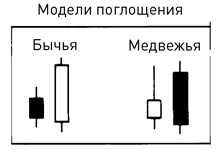

Мертвый крест (Dead Cross) – медвежий сигнал, возникающий, когда краткосрочная скользящая средняя пересекает долгосрочную сверху вниз. Модель поглощения (Engulfing Pattern), бычья и медвежья. Бычья модель поглощения возникает при нисходящем тренде, служит важным сигналом разворота в основании и состоит из длинного белого тела, которое перекрывает собой короткое черное тело предыдущей свечи. Медвежья модель поглощения появляется при восходящем тренде и является важным сигналом разворота на вершине. Ее образование говорит о том, что давление продавцов превышает давление покупателей – графически это проявляется в виде длинного черного тела, которое как бы поглощает малое белое тело предыдущей свечи.

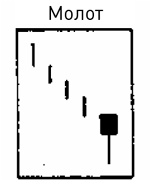

Молот (Hammer) – свеча с белым или черным маленьким телом, расположенным вблизи максимумов сессии, с очень длинной нижней тенью и короткой верхней (или без нее). Внешне молот похож на повешенного, но в отличие от него является важным сигналом разворота в основании, а не на вершине. Если эта свеча возникает при нисходящей тенденции, то она становится бычьим молотом. У ее идеального варианта нижняя тень должна по меньшей мере вдвое превосходить длину тела.

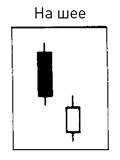

На шее (In-Neck Line) – модель, возникающая при нисходящей тенденции и состоящая из двух свечей, первая из которых черная, а вторая – белая с маленьким телом и ценой закрытия немного выше минимумов черной свечи. После прорыва минимальных отметок белой свечи падение должно продолжиться. Таким образом, «на шее» в отличие от внешне похожей на нее модели «просвет в облаках» является сигналом продолжения тенденции.

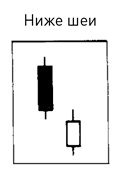

Ниже шеи (On-Neck Line) – модель, возникающая при нисходящей тенденции и состоящая из двух свечей, первая из которых черная, а вторая – белая с маленьким телом и ценой закрытия на уровне минимумов черной свечи. После прорыва минимальных отметок белой свечи падение должно продолжиться.

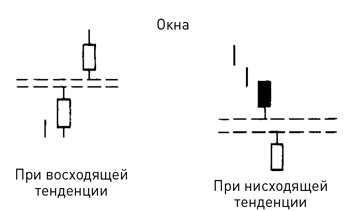

Ночная атака (Night Attack) – японское обозначение крупной заявки на покупку или продажу, которая выставляется перед закрытием торгов для того, чтобы существенно повлиять на цену. Окно (Window) – то же, что гэп в западном техническом анализе, сигнал продолжения тенденции. Если рынок открывает окно при повышении, то в дальнейшем следует ожидать отката цены к его отметкам, т. е. оно может стать уровнем поддержки. Если же окно открывается при падении, то оно должно выступить в роли сопротивления – как говорят японцы, «рынок возвращается к окну».

Отбитое наступление (Advance Block) – вариант модели «три белых солдата», в которой два последних «солдата» (т. е. две последних свечи) указывают на ослабление восходящей тенденции, что может проявляться в виде длинных верхних теней или в уменьшении размеров тел. Модель свидетельствует о снижении силы покупателей или усилении давления продавцов.

Падающая звезда (Shooting Star) – свеча с маленьким телом, расположенным вблизи минимумов сессии, с длинной верхней тенью и короткой нижней (или без нее). По форме падающая звезда напоминает перевернутый молот, но в отличие от него возникает при восходящей тенденции и является медвежьим сигналом.

Перевернутая модель «три Будды» (Inverted Three Buddha Pattern) – см. «Три Будды, вершина». Перевернутый молот (Inverted Hammer) – свеча с маленьким телом, расположенным вблизи минимумов сессии, с длинной верхней тенью и короткой нижней (или без нее). По форме перевернутый молот похож на падающую звезду, но в отличие от нее возникает при нисходящей тенденции и является сигналом разворота в основании. Перевернутый молот требует подтверждения в течение следующей сессии – например, в виде белой свечи с более высокой, чем у него, ценой открытия или закрытия.

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно