|

||

|

|

||

|

|

Онлайн книга - Японские свечи: Графический анализ финансовых рынков | Автор книги - Стив Нисон

Cтраница 49

Волатильность опционов бывает двух видов: историческая и подразумеваемая (historic and implied volatility). Первая рассчитывается по данным о предыдущих колебаниях цены базового актива. Так, в случае с опционами на фьючерсы в расчетах зачастую используются данные о дневной волатильности за 20-дневный или 30-дневный периоды. Но если сейчас значение 20-дневной исторической волатильность составляет, допустим, 15 %, это не означает, что она останется такой же в течение всего срока действия опционного контракта. То, как именно она будет меняться, является предметом прогнозирования. Этот процесс можно предоставить самому рынку. Так, подразумеваемая волатильность представляет собой общерыночную оценку вероятного диапазона колебаний базового актива в течение срока жизни опциона. В отличие от исторической волатильности, этот показатель рассчитывается не по данным за предыдущие периоды, а исходя из текущей рыночной информации. Для проведения расчетов в данном случае не обойтись без компьютера, хотя их логика достаточно проста. Нужно знать пять показателей: текущую цену фьючерса, дату и цену исполнения опциона, его текущую цену, а также краткосрочную процентную ставку. Введя эти переменные в формулу, вы получите значение подразумеваемой волатильности. Итак, существуют два вида волатильности: историческая, отражающая изменения цены базового актива в прошлом, и подразумеваемая, которая является общерыночным прогнозом колебаний цены в будущем – до момента исполнения опциона. Некоторые трейдеры, работающие с опционами, уделяют основное внимание исторической волатильности, другие – ориентировочной, а третьи сопоставляют первую и вторую. Как известно, опционные стратегии позволяют торговать волатильностью. Если в результате сильного рыночного движения волатильность достигает необычно высокого уровня, то появление сигнала свечей о развороте может свидетельствовать о благоприятных условиях для ее продажи или закрытии по ней длинной позиции. При таком подходе к торговле наиболее полезными для трейдеров будут те свечные модели, которые указывают на грядущее перемирие между быками и медведями – в частности, харами, контратака и некоторые другие, описанные в главе 6. При переходе цен в горизонтальный коридор волатильность должна снизиться автоматически – если только этому не помешают другие факторы, такие как сезонность, выход важной экономической статистики и т. п. Но и в случае начала нового тренда, противоположного предыдущему, она может, по крайней мере, не вырасти, если ранее и так уже достигла высоких значений. По сигналам свечей можно также покупать волатильность или закрывать по ней короткие позиции, в том числе открытые с помощью таких опционных комбинаций, как стрэнгл или стрэдл. Так, если цены движутся в боковом коридоре и появляется разворотный свечной индикатор, следует ожидать начала нового тренда, чему, скорее всего, будет сопутствовать усиление волатильности, если до этого ее уровень был относительно низким. Вероятность такого сценария особенно велика при наличии сразу нескольких подтверждающих сигналов. Используя свечи для открытия и закрытия позиций по волатильности, следует помнить, что чаще всего ее изменения носят краткосрочный характер. Например, если по свечному сигналу вы покупаете волатильность в расчете на ее рост и она действительно повышается, то это не значит, что она останется высокой вплоть до истечения срока действия опционов.

На рисунке 18.1 во второй половине мая прозвучали два предупреждения о развороте на вершине: первое от дожи, появившейся вслед свечой за длинным белым телом, а второе от трех черных ворон. Во время падения, которое началось после этих медвежьих сигналов и завершилось в начале июня с образованием креста харами, историческая волатильность нарастала. Затем рынок держался в горизонтальном коридоре, что сопровождалось снижением диапазона колебаний цены. Таким образом, для тех, кто открывал опционные позиции в расчете на рост волатильности, крест харами, предупредивший о завершении нисходящего тренда, послужил также сигналом для их закрытия.

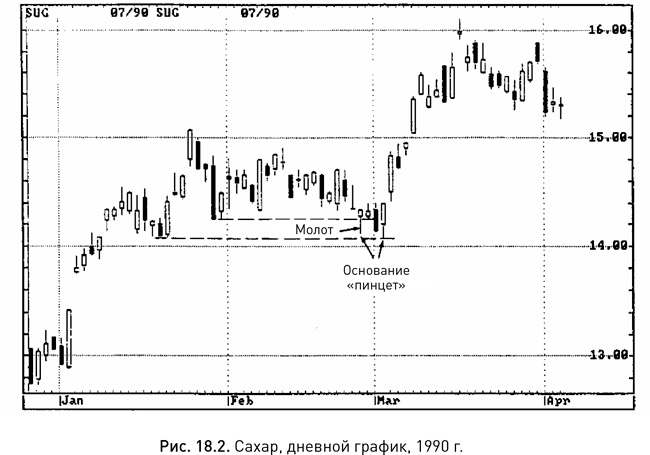

Практика показывает, что свечные индикаторы лучше всего помогают прогнозировать краткосрочные изменения исторической волатильности, однако иногда они бывают полезны и при анализе подразумеваемой волатильности. Так, когда в январе 1990 г. на рынке сахара происходил резкий подъем, подразумеваемая волатильность тоже возрастала (см. рис. 18.2 и 18.3). Затем она снизилась – большую часть февраля рынок держался в довольно узком диапазоне $0,14–0,15. На свечном графике 26 февраля образовался молот, которому на рисунке 18.3 соответствует буква А. Нижняя тень молота прорвала область поддержки конца января, однако медведям не удалось удержать новые минимумы, и произошел отскок. Через три дня нижняя тень белой свечи от 2 марта (это область B на рисунке 18.3) подтвердила прочность других минимальных отметок – середины января. Более того, эта свеча в сочетании с ранее возникшим молотом образовали основание «пинцет». Сразу несколько свечных индикаторов предупреждали о достижении основания, что значительно повышало вероятность дальнейшего резкого подъема. Поскольку уровни подразумеваемой волатильности в точках А и В были сравнительно низким, подъем цен наверняка сопровождался бы скачком этого показателя, что и произошло в действительности. Другой вариант использования свечей в торговле опционами связан с попытками ловить основания и вершины. Практически каждая книга, посвященная торговым стратегиям, предостерегает от таких рискованных действий, но ведь все мы, признаться, иной раз на них отваживаемся. На рисунке 18.3 представлен пример ситуации, в которой с помощью опционов на фьючерс можно было провести сделку, крайне опасную при открытии позиции по самому этому фьючерсу. Данную сделку я в свое время рекомендовал клиентам, и не будь у опционов свойства ограничивать риски, я никогда бы на это не пошел. В тот момент на рынке какао господствовала сильная бычья тенденция, начавшаяся еще в ноябре 1989 г. на отметке $900. На данном рисунке можно видеть этап роста цен, который представлял собой три последние волны последовательности Эллиотта. Гребню волны 3 сопутствовала падающая звезда, а основанию волны 4 – бычья модель «просвет в облаках». Исходя из коэффициента Фибоначчи, цель движения цены для волны 5 находилась вблизи отметки $1520, и именно у нее нужно было ожидать появления свечного сигнала, подтверждающего достижение вершины. И вот в конце мая, после того как рынок достигал максимума в $1541, именно в этом районе возникла медвежья модель поглощения. Как мне было устоять перед таким мощным сочетанием медвежьих факторов – гребня пятой волны Эллиотта и медвежьей модели поглощения? Опционы, на помощь! Я рекомендовал покупку опционных контрактов пут с ценой исполнения $1400 (с еще большей охотой я посоветовал бы ликвидировать ранее открытые длинные позиции, но, к сожалению, у моих клиентов таковых не было). Если бы даже мой прогноз о развороте на вершине оказался неверным и какао продолжило дорожать, то последствия неблагоприятного движения цены частично компенсировало бы повышение волатильности – его можно было отыграть с помощью еще одной опционной стратегии. Но, как оказалось, медвежья модель поглощения и гребень пятой волны Эллиотта действительно образовали вершину.

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно