|

||

|

|

||

|

|

Онлайн книга - Японские свечи: Графический анализ финансовых рынков | Автор книги - Стив Нисон

Cтраница 24

На рисунке 7.12 отмечены три окна. Первое через несколько дней после возникновения выступило уровнем поддержки, второе в конце августа остановило ралли, а третье послужило преградой, от которой рынок в течение недели отталкивался при попытках роста. Можно также заметить одну интересную особенность сентябрьского повышения, завершившегося окном 3. Цифрами от 1 до 8 на графике отмечены сессии, в которые рынок последовательно устанавливал новые локальные максимумы. Теория свечей гласит, что если от восьми до десяти максимумов или минимумов достигаются друг за другом без заметных промежуточных коррекций, то вероятность коррекции резко возрастает. Японцы называют каждый новый локальный рекорд на этом пути «новым рекордным максимумом» или «новым рекордным минимумом». Если на графике последовательно возникают, скажем, восемь новых рекордных максимумов, то японцы говорят, что «желудок заполнен на 80 %». Именно такая ситуация наблюдалась в данном случае: восемь рекордных максимумов должны были наводить на мысли о том, что рынок вот-вот достигнет вершины. А тот факт, что после восьмого рекорда цена вплотную приблизилась к уровню сопротивления, заданному окном 2, являлся для потенциальных покупателей дополнительным предостережением.

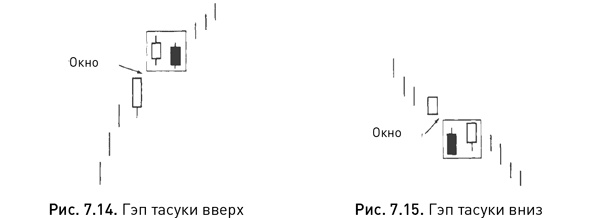

Глядя на рисунок 7.13, мы снова должны вспомнить о магическом числе три. В традиционном японском техническом анализе считается, что после появления трех окон вверх или трех окон вниз весьма вероятно образование вершины при восходящей тенденции либо основания при нисходящей, особенно если после третьего окна формируется какая-либо свеча или модель, предупреждающая о развороте – дожи, просвет в облаках, завеса из темных облаков и т. п. В данном случае после третьего окна возникли повешенные. В следующих разделах мы рассмотрим модели продолжения тенденции, в состав которых входят окна, а именно гэпы тасуки вверх и вниз, гэпы на максимумах и на минимумах и гэпы смежных белых свечей. Гэпы тасуки вверх и вниз (Upward– and Downward-Gap Tasuki)

Гэп тасуки вверх возникает, когда рынок находится в восходящем тренде (см. рис. 7.14). После гэпа формируется белая свеча, а сразу за ней – черная с ценой открытия в границах тела белой свечи и ценой закрытия ниже него, при этом тела свечей должны быть примерно одинаковыми по размеру. Гэп тасуки вверх служит сигналом к покупке в день формирования черной свечи, если окно при этом не закрывается, а в противном случае следует считать, что силы продавцов достаточно велики, и бычий сигнал не подтвержден. Обратное правило применимо по отношению к аналогичной модели при нисходящем тренде – гэпу тасуки вниз (см. рис. 7.15). Обе эти модели на реальных графиках встречаются редко.

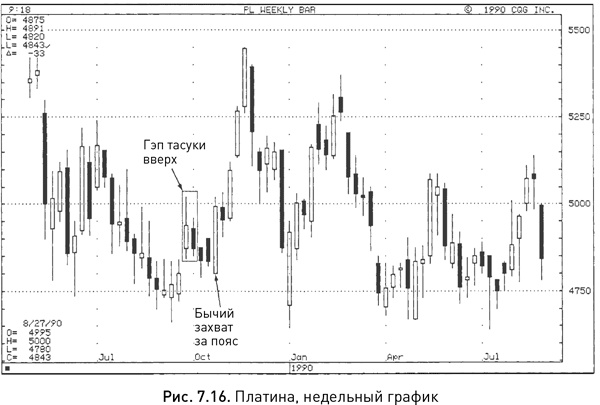

На рисунке 7.16 вы найдете пример гэпа тасуки вверх. В последнюю неделю сентября с небольшим гэпом возникла белая свеча, за ней последовала черная с ценой открытия в границах тела белой свечи и ценой закрытия ниже него. Обратите внимание, что сентябрьское окно выступило уровнем поддержки во время отката цен в октябре, после чего бычья свеча «захват за пояс» просигнализировала о грядущем повышении. Гэпы на максимумах и на минимумах (High-Price and Low-Price Gapping Plays)

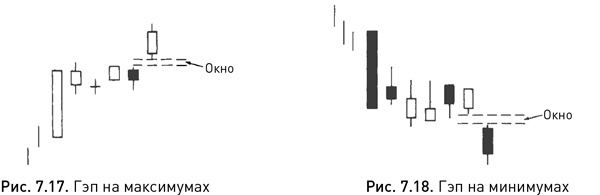

После резкого роста в течение одной-двух сессий рынок нередко вступает в стадию консолидации, и на графике возникает несколько свечей с маленькими телами, которые отражают неуверенность участников торгов. Но если после этого очередная сессия открывается с гэпом вверх, значит настало время покупать. Модель, сформированная таким поведением цен, называется гэп на максимумах (см. рис. 7.17), и, как нетрудно догадаться, имеет медвежьего брата-близнеца – гэп на минимумах (см. рис. 7.18). Вторая из этих моделей образуется, когда рынок консолидируется в области низких цен после резкого снижения накануне. Группа свечей с маленькими телами вселяет надежды, что дно уже достигнуто, однако новое падение с образованием гэпа сводит эти надежды на нет.

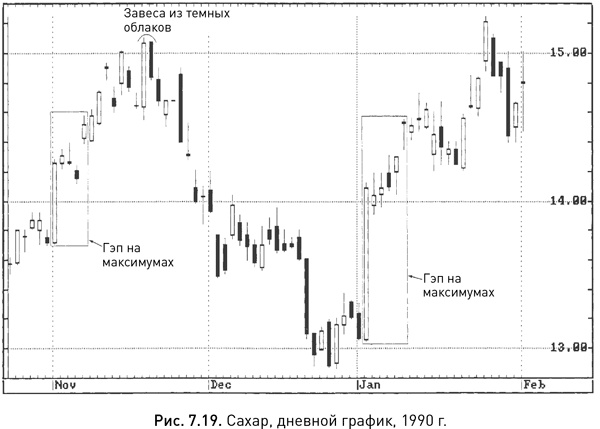

На рисунке 7.19 можно увидеть, как в конце октября – начале ноября группа из трех свечей с маленькими телами помогла рынку «переварить» результаты бурного подъема накануне. Затем на графике образовалось окно вверх и таким образом сложилась модель продолжения тенденции «гэп на максимумах». Рост продлился до появления завесы из темных облаков 17 и 18 ноября, а в январе возник еще один гэп на максимумах. Границы окна, входящего в состав этой модели, в дальнейшем выступили областью поддержки.

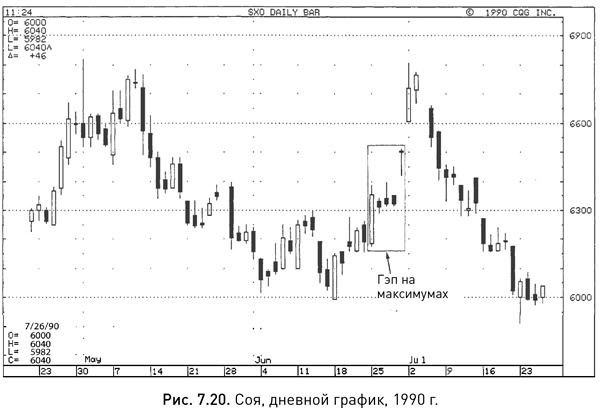

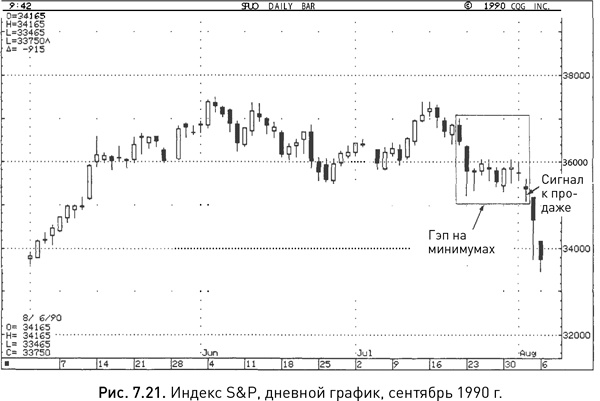

На рисунке 7.20 при открытии окна 29 июня возник бычий сигнал, поскольку завершилось формирование гэпа на максимумах. Можно заметить, что ранее на графике уже складывалась похожая комбинация свечей – 11 июня появилась свеча с длинным белым телом, а за ней последовали две свечи с маленькими телами. Но для завершения модели «гэп на максимумах» должно было открыться окно вверх, а этого так и не произошло, и, следовательно, сигнала к покупке не возникло. Как показано на рисунке 7.21, индекс S&P упал на 18 пунктов 20 и 23 июля 1990 г., а затем больше недели колебался в боковом диапазоне (модели «гэп на максимумах» и «гэп на минимумах» предполагают, что консолидация рынка должна продолжаться не более 11 торговых сессий). Знакомый брокер, о которой я рассказывал в начале книги, сообщила мне, что один из ее клиентов в Японии, управляющий инвестиционным фондом, 2 августа на основании модели «гэп на минимумах» получил сигнал к продаже. Это еще раз возвращает нас к тезису о том, что в свечном анализе не существует строгих правил, есть лишь рекомендации. В данном случае модель «гэп на минимумах» была неидеальной, поскольку окно, строго говоря, на графике не образовалось: 1 августа рынок опускался до 355,8 пункта, а 2 августа торги начались чуть выше – на отметке 355,9. Кроме того, 23 июля, когда сформировалась длинная черная свеча, торги завершились не на минимальных отметках сессии, а выше, хотя в дальнейшем цена оставалась в нижней части диапазона. В целом сложившаяся на графике комбинация свечей напоминала гэп на минимумах, и для японского управляющего этого оказалось достаточно, чтобы считать модель завершенной.

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно