|

||

|

|

||

|

|

Онлайн книга - Турфирма. С чего начать, как преуспеть | Автор книги - Юлия Мохова , Георгий Мохов

Cтраница 15

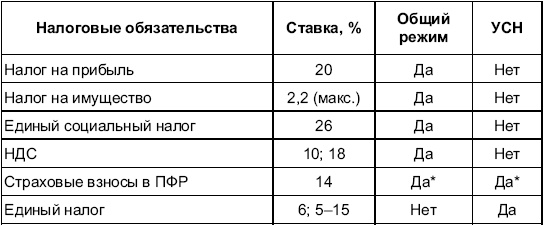

Чем же отличается обычный режим от упрощенного? При упрощенном режиме организация уплачивает страховые взносы на обязательное пенсионное страхование и единый налог (ЕН), исчисляемый по результатам их хозяйственной деятельности за год, но не платят налог на прибыль, налог на имущество, единый социальный налог, НДС. Все остальные налоги уплачиваются аналогично с общим режимом налогообложения. Для наглядности представим изложенное в табл. 6. Таблица 6 Сравнительная таблица уплаты налогов при общей и упрощенной системах налогообложения на 2009 г.

* Страховые взносы в ПФР при общем режиме налогообложения уменьшают размер оплаты по Единому социальному налогу, а при УСН они уменьшают размер оплаты по Единому налогу, но не более чем на 50 %. Плательщиками Единого налога признаются организации и индивидуальные предприниматели, перешедшие на УСН и применяющие ее в порядке, установленном гл. 26.2 Налогового кодекса РФ. Для организаций, предполагающих применять УСН, в Налоговом кодексе РФ определен заявительный порядок. Налогоплательщик подает в налоговый орган по месту своего нахождения заявление о переходе на УСН в период с 1 октября по 30 ноября года, предшествующего году, с которого он переходит на УСН. Вновь созданные организации могут применять УСН в текущем календарном году с момента создания организации, если они подали заявление о переходе на УСН одновременно с подачей заявления о постановке на учет в налоговых органах. Вы можете выбрать два варианта исчисления Единого налога: ♦ первый вариант – 6 % от полученных доходов; ♦ второй вариант – 15 % от доходов, уменьшенных на величину расходов. Как правило, если расходы составляют менее 60 % уровня доходов, предпочтительнее использовать первый вариант. Если же расходы составляют более 60 % уровня доходов, то необходимо дополнительно анализировать влияние суммы начисленных страховых взносов в Пенсионный фонд на величину Единого налога. Налоговый кодекс дает список оснований для уменьшения доходов на величину расходов, например вы можете отнести к составу расходов затраты на аренду, связь, проценты по кредитам, бухгалтерские и юридические услуги, канцелярские товары и далее в соответствии со ст. 346.16 НК РФ. Главное, чтобы все расходы были документально подтверждены. Документооборот турагент – туроператор

Некоторую сложность в работе турагентств вызывает необходимость обоснования расходов на оплату туров по договорам с туроператорами. Как мы уже говорили, турагент действует по поручению туроператора и реализует турпродукт, сформированный туроператором, получая установленное договором вознаграждение. По существу доходом турагента является его вознаграждение, те 10–15 %, которые он получает от туроператора, но вовсе не вся сумма, полученная от туриста в оплату тура. Но с точки зрения налогового законодательства это еще нужно доказать! А доказать это можно только при наличии грамотно оформленных договоров и платежных документов, при правильном ведении учета и отражении проведенных операций. Договорная схема работы турагента при реализации туров выглядит примерно следующим образом: ♦ туроператор заключает с турагентом агентский (комиссионный) договор, согласно которому агенту поручается реализовывать (продавать) туры, сформированные туроператором, за вознаграждение; ♦ турагент привлекает клиента (туриста) и заключает с ним договор о реализации туристского продукта, получает документы, необходимые для оформления тура; ♦ турагент направляет туроператору заявку на бронирование конкретных туруслуг для клиента (туриста), – указав даты, количество и данные туристов, отель, уровень перевозки, экскурсии и прочие составляющие тура; ♦ туроператор подтверждает заявку турагента и выставляет счет на оплату; ♦ турагент передает туроператору документы (или сведения), необходимые для оформления тура (например, на визу); ♦ турагент принимает окончательную оплату от туриста (при наличном расчете выдает кассовый чек или бланк строгой отчетности); ♦ турагент производит оплату туроператору за вычетом причитающегося ему вознаграждения (безналичным банковским переводом или наличными в кассу туроператора); ♦ туроператор выдает турагенту документы по туру, необходимые туристу для совершения путешествия; ♦ турагент выдает туристу документы по туру и всю необходимую информацию туристу; ♦ турагент отчитывается перед туроператором – направляет отчет агента (акт) с указанием суммы продажи тура и суммы вознаграждения; ♦ туроператор подписывает отчет агента и выписывает счет-фактуру на услуги, оказанные по агентскому договору. Но следует учитывать, что изложенная схема отражает лишь идеальный вариант документооборота. На практике турагента могут ждать различные неожиданности; во-первых, туроператор может отказаться заключать с вами агентский договор и предложит договор купли-продажи, в результате изменится ваш правовой статус, необходимо будет приспосабливать учет и документооборот; во-вторых, проводя оплату по договору туроператора, вы вдруг обнаружите, что счет выставлен для оплаты в адрес другой фирмы или, проводя оплату через кассу туроператора, вам выдадут приходный кассовый ордер на физическое лицо со штампом «оплачено» без печати организации. Далее, турист, внесший предоплату по туру, может отказаться от поездки и вам придется платить туроператору штраф за аннуляцию брони и т. д. Кроме отношений с туроператором существуют различные варианты договоров и взаимоотношений с поставщиками отдельных услуг – с санаториями, гостиницами, зарубежными отелями, авиакомпаниями, автобусными и железнодорожными перевозчиками, круизными компаниями и экскурсионными бюро. Например, турагентства достаточно часто продают размещение в санаториях российского Черноморского побережья – санаторно-курортные путевки по агентским договорам. В этом случае также следует обратить внимание на содержание договора с санаторием, учет проводимых операций и порядок расчетов с покупателями (туристами). Постановку документооборота рекомендуем делать с помощью профессионального бухгалтера, в противном случае «самодеятельность» может привести к серьезным налоговым последствиям – штрафам и недоимке по уплате налогов. Наличные расчеты. Туристская путевка как бланк строгой отчетности

При наличных расчетах с населением, т. е. когда вы получаете деньги от туриста, необходимо выдать документ, подтверждающий факт приема денежных средств. Законом допускаются два варианта: выдача кассового чека или выдача бланка строгой отчетности по утвержденной форме. Выдача иных документов, например «корешка» от приходно-кассового ордера или товарного чека, законом не предусмотрена и не является легальным отражением прихода наличных денежных средств. |

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно