|

||

|

|

||

|

|

Онлайн книга - Развязка. Конец долгового суперцикла и его последствия | Автор книги - Джон Молдин , Джонатан Теппер

Cтраница 12

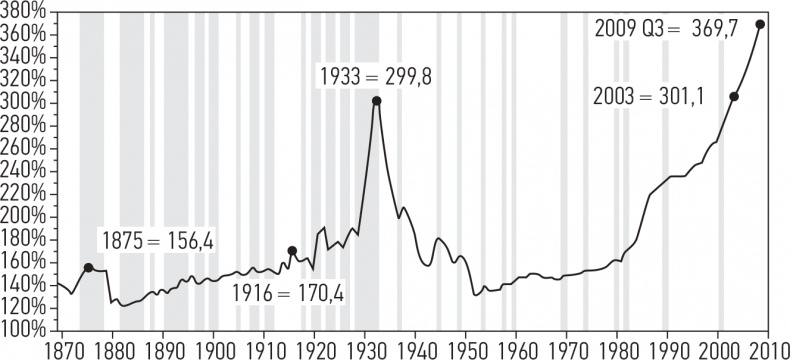

Мой опыт работы в банке показывает, что банки могут делать вещи, кажущиеся бессмысленными, когда попадают в тяжелую ситуацию. Например, мой банк в Техасе, где я держал счет в течение более чем двадцати лет, попросту закрыл мою скромную неиспользованную кредитную линию в прошлом месяце, заявив, что не возобновит мой аккредитив, пока не получит 100 %-процентное возмещение наличными. Причин волноваться нет, ваш папа переживает лучшее время в своей жизни – время финансовой мудрости (постучим по дереву). Я не разговаривал с банкирами лично уже бог знает сколько лет. Когда я спросил позвонившего мне молодого клерка, что, собственно, происходит, тот ответил, что получил такое указание от своего директора. На прошлой неделе я поменял банк, поскольку теперь у меня просто нюх на банки, попавшие в полосу финансовых неурядиц. И мне опять открыли кредитную линию – надеюсь, мне не придется ее использовать. Но проблема в том, что банки нам необходимы. Они подобны артериям в нашем теле и обеспечивают кровоток (движение денег). Если артерии заболевают, возрастает опасность инфаркта. И ситуация усугубляется по мере того, как повышается риск еще большей потери денег на коммерческих ипотечных кредитах. Объем сделок с коммерческой недвижимостью в среднем по стране уже сократился примерно на 40 %. Причинам нынешнего кризиса посвящено немало книг. Некоторые из них написаны в жанре, близком к детективу. Вы можете винить в кризисе ФРС, банкиров, инвестиционные фонды, правительство, рейтинговые агентства или всех упомянутых одновременно. Позвольте мне быть несколько непоследовательным. Поиск виновных, активно ведущийся в настоящее время, приводит к упрощенному пониманию проблемы. Мировая экономика за последние десятилетия пережила все возможные виды кризисов и восстановилась. В чем принципиальные отличия нынешней ситуации? Мы подходим к концу 60-летнего долгового суперцикла. Не только потребители, но и банки, и не только в США, но и во всех развитых странах, занимали так, будто завтра не наступит никогда. Поскольку мы верили в то, что вся эта задолженность надежна, мы наращивали ее сначала втрое, затем впятеро, а потом и в тридцать раз по сравнению с реальным денежным объемом. Мы убедили законодателей, что это хорошая мысль. Чем дольше экономическая ситуация оставалась стабильной, тем больше нам казалось, что так будет вечно. На рис. 2.1 показано, чем закончилось строительство нашей песчаной башни. Ничего хорошего в этом нет. Я считаю, что в известном смысле нынешний кризис отличается от всех прочих со времен Великой депрессии; и ваш покорный слуга не уставал это повторять в течение долгого времени. В очень ценной книге профессоров Рогоффа и Рейнхарт говорится о том, что каждый долговой цикл заканчивается одинаково: долг должен быть погашен, либо списан, либо объявлен дефолт. В этом смысле ничего не изменилось. Так или иначе нам придется сократить долг. И это достаточно болезненный процесс, подразумевающий, что, пока мы этого не сделаем, экономика будет расти намного медленнее, если рост вообще не прекратится. Хотя правительство старается поощрять тех потребителей, которые пытаются (или вынуждены) погашать долг, но и у него есть предел возможностей. Греция в этом уже убедилась.

Рис. 2.1. Суммарный долг США в% к ВВП (с III квартала 2009 г.) Источник: Hoisington Investment Management, Бюро экономического анализа, ФРС, Бюро переписи населения: статистика США (в% к 1970 г.) Если бы не тот факт, что мы находимся в самом конце долгового суперцикла, можно было бы давно уже войти в полосу активного подъема. Но, увы, пока этого нет. Как ни грустно, но еще много лет мы будем вынуждены ликвидировать колоссальные долги. Неважно, идет речь о семье или стране, но воспользоваться чужим сценарием выхода из кризиса не получится. В нынешние времена при потере работы вы рискуете потерять и дом; с этой проблемой сталкиваются очень многие семьи. Некогда считавшиеся весьма кредитоспособными граждане вынуждены объявлять себя банкротами и покидать свои дома. Ненадежные субстандартные кредиты оказываются невыплаченными и приводят к выбросу недвижимости на рынок, что, в свою очередь, приводит к снижению цен на нее, после чего целая отрасль жилищного строительства разоряется; затем следует банкротство целого ряда смежных отраслей, что приводит к усилению безработицы и потере людьми их домов – и далее по кругу. Все части этой песчаной башни очень тесно взаимосвязаны. В мире вообще все взаимосвязано. Мы построили весьма неустойчивую песчаную башню, и она рухнула – волей-неволей теперь придется разгребать проблемы. И главная из них – колоссальный долг. Потребуется много лет на то, чтобы банки списали на убытки невыплаченные ипотечные кредиты и распродали залоговую недвижимость; только после этого страна, да и весь мир вернутся к приемлемому уровню задолженности. Но сейчас мне придется огорчить вас плохими новостями. Видимо, мы не слишком хорошо усвоили уроки этого кризиса. Во-первых, мы не устранили проблемы, сделавшие его настолько масштабным. На каждой из 2300 страниц Билля о финансовой реформе, недавно принятого конгрессом, перечислено множество мер с непредсказуемыми последствиями, которые вряд ли помогут США выбраться из пучины кризиса. (Для сравнения, известно ли вам, что оригинальный Закон о социальной защите 1935 г. содержал всего 28 страниц, а Закон Гласса-Стиголла, принятый в 1933 г. и запрещавший банкам вести операции с ценными бумагами, – 35 страниц.) Однако европейские банки по-прежнему перегружены долговыми обязательствами. Так почему же события в Греции имеют для нас значение? Потому что слишком большая часть долгов этой страны записана в учетных книгах европейских банков. Сотни миллиардов долларов. А всего лишь несколько лет назад это казалось удачной идеей. Рейтинговые агентства (да-да, те самые, которые присваивали субстандартным облигациям рейтинг ААА) присвоили аналогичный рейтинг греческим долгам, и банки брали большие кредиты (иногда в сорок раз превышающие их собственный капитал), покупали облигации и зарабатывали неплохие деньги. (Не спрашивайте меня, почему люди все еще доверяют рейтинговым агентствам. Некоторые вещи просто невозможно понять.) Теперь греческие ценные бумаги признаны рисковыми. Греция получает внешнюю помощь. Но это все равно что наклеивать пластырь на глубокую рану. Побороть кризис такими мерами невозможно; он будет возвращаться снова и снова, если только Греция добровольно не согласится погрузиться в пучину собственного варианта Великой депрессии, резко сократив расходы и подняв налоги до немыслимого для американцев уровня. От греков требуется по-настоящему большая жертва, но они должны принести ее ради самих себя. А что же европейские банки? Когда долг окончательно обесценится (а это неминуемо произойдет), между ними разгорится такая же война, как и в 2008 г. Доверие полностью исчезнет. Должны ли налогоплательщики принять на себя часть их проблем? Может да, а может, и нет. На текущий момент на этот вопрос можно дать скорее положительный ответ. Но так не будет продолжаться долго. Рано или поздно разразится новый масштабный кризис. В Европе есть и другие страны, например Испания или Португалия, попавшие в столь же тяжелое положение, как и Греция. Пока что Европейский центральный банк исходит в своих действиях из того, что Греция слишком большая страна, чтобы дать ей обанкротиться; но Испания слишком велика для того, чтобы ее можно было спасти. Да и Великобритания от нее недалеко ушла.

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно