|

||

|

|

||

|

|

Онлайн книга - Когда гений терпит поражение | Автор книги - Роджер Ловенстайн

Cтраница 28

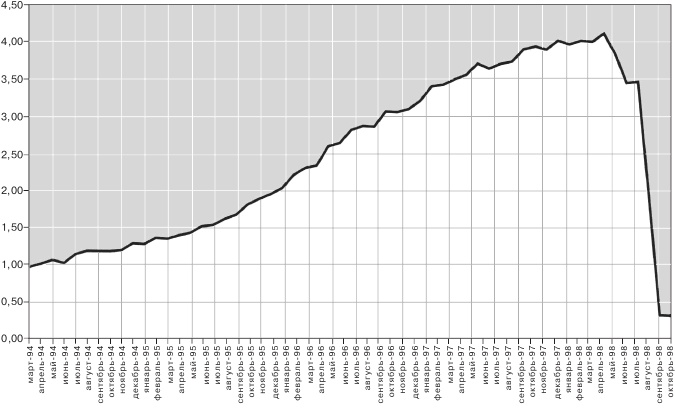

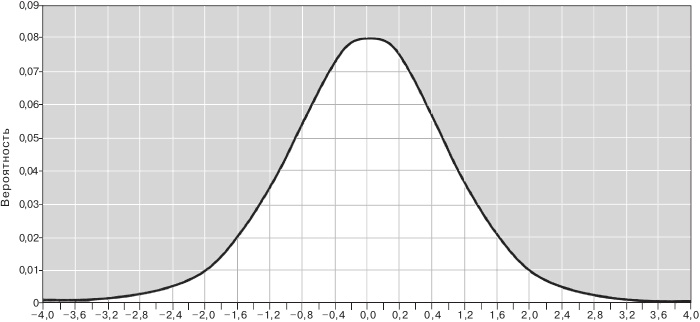

Трейдеры Меривезера были глубоко озабочены ограничением риска. Соображение о том, что риск можно ограничить, установив конкретный уровень волатильности, было главным при определении стратегии управления фондом. Если портфель был слишком стабильным, они прибегали к новым заимствованиям, наращивая волатильность; если же обнаруживалась чрезмерная волатильность, они сокращали объемы заимствований, тем самым стабилизируя портфель. Стремясь не столько к определенному объему прибыли, сколько к созданию определенного фасона шляпы, они конструировали модель таким образом, чтобы размещенные в ней ценные бумаги, как они полагали, в течение многих лет колебались в такт колебаниям рынка ценных бумаг. Если волатильность портфеля превышала общий для рынка уровень, риск становился слишком велик. Если же она была ниже общего для рынка уровня, то деньги попросту пропадали. Дейл Мейер из Merrill Lynch заметил: «Для любого человека, имеющего такую же теоретическую подготовку, какой обладали они, волатильность и прибыли означали одно и то же. Повышение волатильности означало увеличение прибыли». Если сейчас это не удивляет, то лишь потому, что к 1990-м годам такой подход возобладал на Уолл-стрит. В торговых залах приняли страсть профессоров к содержательности чисел; управляющие рисками в банках отслеживали волатильность с таким благоговением, словно в ней была сокрыта тайна Святого Грааля. Один из старших должностных лиц J.P.Morgan на вопрос о том, как он определяет риск, шепотом ответил: «Как волатильность, близкую к средней». Самонадеянность, воцарившаяся на Уолл-стрит, заключалась в том, что цены, установившиеся на момент закрытия биржи и ежедневно публикуемые в «The Wall Street Journal», считались столь же надежными инструментами прогнозирования будущего, как таблицы статистических данных, которыми пользуются страховые компании, или известные и определенные шансы при игре в кости. И эта самонадеянность в значительной мере была делом рук Мертона и Скоулса. Каждый инвестиционный банк, каждая трейдерская площадка укомплектовывались молодыми, умными докторами наук, прошедшими школу Мертона, Скоулса или их учеников. Те же самые компании, ежегодно тратившие десятки миллионов долларов на дорогостоящих аналитиков-исследователей, то есть на специалистов по выбору перспективных для инвестирования ценных бумаг, заполнили свои трейдерские отделы финансовыми мажорами и рисковали капиталами на основании предположения об эффективности рынка, а это означало, что котировки ценных бумаг всегда правильны и, следовательно, выбор наиболее перспективных ценных бумаг – мошенничество. Некоторые инвесторы LT стали приверженцами этого кредо практически с колыбели. Теренс Салливан в своих записях о встречах с людьми из LT предположил, что, для того чтобы LT совершила серьезную ошибку, понадобится редкостное, поистине катастрофическое событие – возможно, страшное наводнение, случающееся раз в столетие. Салливан знал, что бывают времена, когда цены отклоняются от нормы и рынок может двинуться против LT, которая в этом случае понесет убытки. Но последовательное отклонение от нормы всех заключенных на рынке сделок было бы чем-то вроде статистического извращения, аналогичного вероятности семь раз подряд выбросить «один-один» при игре в кости или быть дважды пораженным молнией. Салливан усвоил это задолго до описываемых событий, еще учась в бизнес-школе Питтсбургского университета, которая, как все подобные учебные заведения, глубоко прониклась идеями Мертона и Скоулса. * * * Ни Мертон, ни Скоулс не участвовали в торговых операциях LT – разве что ограничивались консультированием. Вопреки убеждению некоторых инвесторов, профессора не разрабатывали и детальные модели для конкретных сделок. Но Мертон и Скоулс были идеологами фонда. При основании LT Скоулс заметил: «Мы – не просто фонд. Мы – финансово-технологическая компания» [79]. Точнее, LT была экспериментом по управлению рисками с помощью расчетов. В основе этого эксперимента лежала идея волатильности. Став центральной, она вытеснила из сознания партнеров концепцию проведения сделок на заимствованные средства, превратившись в краткий эвфемизм понятия «риск». Действительно, многие сделки LT были попытками извлечь прибыль из спредов, которые, по мнению партнеров LT, отражали неверные оценки риска будущей волатильности – единственного риска, с точки зрения LT, имевшего значение. Подобные стратегии были прямым следствием формулы Блэка – Скоулса. Эта формула основывалась на открытиях в физике. Статистики издавна знали о законе больших чисел. Грубо говоря, случайные события, если речь идет о некотором количестве их образцов, имеют свойство размещаться в соответствии с известным графиком нормального распределения: большая часть случаев происходит в средней зоне графика, а на его крайних точках вероятность подобных происшествий резко сокращается. Это называется нормальным распределением или, говоря языком математики, логарифмически нормальным распределением. Любой тренер баскетбольной команды знает, что, учитывая обычное распределение роста, в группе из сотни школьников он, скорее всего, найдет примерно 60–70 ребят обычного роста, несколько малорослых и несколько очень высоких ребят и, вероятно, одного школьника, который сможет играть центровым. Если повезет, тренеру удастся найти в такой группе двух центровых. Но среди мальчишек, живущих на одной улице, ему никогда не найти, скажем, 20 парней ростом 210 см (при этом мы исходим из предположения о том, что семьи, проживающие на этой улице, не состоят в родстве друг с другом, в противном случае выборку нельзя считать случайной). Как утверждает Питер Бернстайн, закономерности природы возникают лишь из хаотичного беспорядка множества случайных событий [80]. Валовая стоимость одного доллара, инвестированного в Long-Term Capital Management (в дол.) Март 1994 г. – октябрь 1998 г.

Кривая нормального распределения

Для Блэка, Скоулса и Мертона изменения котировок на финансовых рынках тоже были случайными событиями [81]. Никто не может предсказать любое конкретное изменение, но, полагали они, на протяжении достаточно долгого периода распределение всех таких котировок отразит график, характеризующий другие случайные события вроде бросков монеты или игральной кости или роста учащихся старших классов. Рынок итальянских облигаций или движение цен на казначейские облигации также отражает кривая нормального распределения: на протяжении многих дней котировки незначительно повышаются или снижаются, а крайние моменты, когда котировки внезапно и резко подскакивают или обваливаются, будут очень редки.

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно