|

||

|

|

||

|

|

Онлайн книга - Руководство разумного инвестора. Надежный способ получения прибыли на фондовом рынке | Автор книги - Джон К. Богл

Cтраница 8

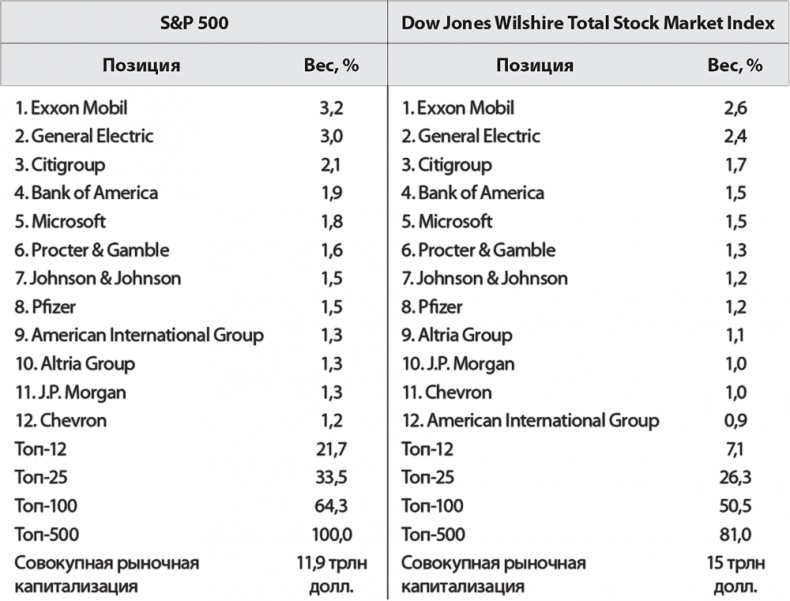

Учитывая примерно одинаковую структуру двух индексов, не вызывает удивления сходство их доходностей. Исследовательский центр Чикагского университета, занимающийся изучением ценовых изменений по ценным бумагам (Center for Research in Security Prices at the University of Chicago), проанализировал доходности американских акций с 1926 года. Вы не найдете практически никаких расхождений в динамике рассматриваемых нами индикаторов за период с 1928 по 2006 год (см. рис. 5). Табл. 1. Индексы S&P 500 и Dow Jones Wilshire Total Stock Market Index: сопоставление структуры, июль 2006 года

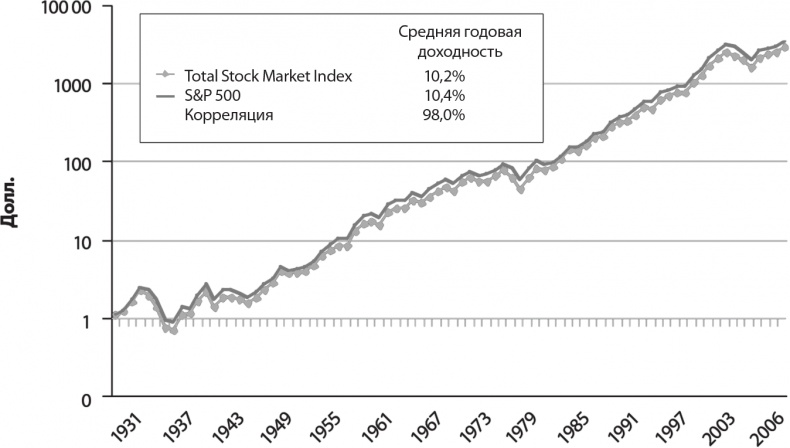

Рис. 5. Индексы S&P 500 и Dow Jones Wilshire Total Stock Market Index

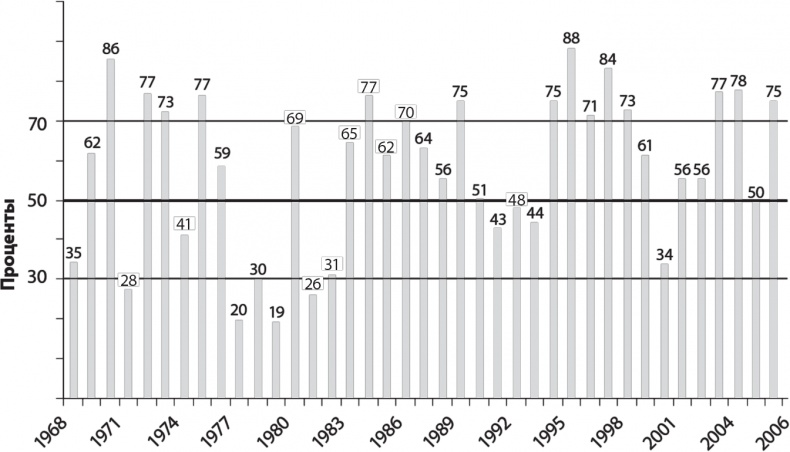

За весь период среднегодовая доходность по индексу S&P 500 составляла 10,4 %, а по Dow Jones Wilshire Total Stock Market Index – 10,2 %. Такой результат мы называем зависимым от периода исследования – он определяется тем, когда начинается и заканчивается изучение. Если бы мы сравнивали в начале 1930 года, а не в 1926 году, доходности по обоим индексам были бы идентичны – 9,9 % в год. При этом следует отметить различные промежуточные отклонения. Индекс S&P 500 был значительно сильнее в период с 1982 по 1990 год, когда годовая доходность по нему превышала доходность по Dow Jones Wilshire Total Stock Market Index (соответственно 15,6 и 14 %). Но в интервале с 1998 по 2000 год акции с небольшой и средней капитализацией показали хорошие результаты, и годовая доходность по Dow Jones Wilshire Total Stock Market Index (3,4 %) превысила доходность S&P 500 (2,4 %). Тем не менее поскольку в долгосрочном периоде корреляция доходностей по двум индексам составляет 0,98 (а единица – это абсолютная корреляция), то можно говорить об их практически полной идентичности с этой точки зрения. Каким бы показателем мы ни пользовались, не вызывает сомнения одно: доходность акционерных компаний, формирующих фондовый рынок как таковой, должна быть равна совокупной валовой доходности, которую получают все инвесторы вместе взятые. Очевидно и то, что получаемый инвесторами чистый доход всегда меньше совокупной валовой доходности рынка на сумму расходов на услуги посредников (подробнее об этом поговорим в главе 4). Здравый смысл подсказывает очевидный вывод: если владение фондовым рынком в долгосрочном периоде гарантирует выигрыш, то попытки обыграть рынок обречены на неудачу. Если данные не подтверждают победу индексного фонда, они ложны. Индексный фонд, в котором представлен весь рынок, по долгосрочной доходности всегда опережает результаты инвесторов в целом. Причем выигрывает он не только в долгосрочной перспективе, но и каждый год, месяц, неделю и даже минуту, поскольку вне зависимости от временного интервала чистый доход инвесторов как группы формируется из валовой доходности фондового рынка за вычетом посреднических издержек. Если сопоставляемые данные не подтверждают победу индексного фонда, они ложны. Однако в краткосрочном периоде преимущества S&P 500 (по-прежнему наиболее часто используемая база сравнения для взаимных фондов и пенсионных планов) или Dow Jones Wilshire Total Stock Market Index не всегда очевидны. Объясняется это тем, что просто не существует способа подсчитать доходности, получаемые миллионами участников фондового рынка США – любителями и профессионалами, американскими и зарубежными инвесторами. Как мы поступаем при проведении подсчетов по взаимным фондам? Мы рассчитываем доходности по различным фондам, определяя общую доходность каждого фонда, а не его активов. Поскольку существует много фондов компаний с малой и средней капитализацией (и обычно скромной базой активов), они оказывают несоразмерное воздействие на статистику. Когда такие фонды демонстрируют динамику лучше рынка, то общерыночный индексный фонд выглядит отстающим; и наоборот, когда они движутся хуже рынка, позиции индексного фонда кажутся поистине впечатляющими. Так или иначе, упражнение на сравнительный анализ доходностей фондового рынка и обычного фонда акций очень показательно и убедительно (рис. 6). Если сопоставить результаты фондов, построенных на базе акций компаний с высокой капитализацией, с доходностью по индексу S&P 500 (в структуру которого на взвешенной основе включены бумаги эмитентов с большой капитализацией), превосходство S&P 500 не вызывает сомнений. Рис. 6. Опережающая динамика S&P 500 относительно фондов с высокой капитализацией

За 39 лет (с 1968 по 2006 год) S&P 500 оказывался в нижнем квартиле [25] только два раза (последний – в 1979 году). На протяжении 26 лет из оставшихся в указанном временно́м диапазоне (в том числе 11 лет из последних 15) индекс по своей динамике превосходил обычный фонд. Его среднее значение за весь период находится на уровне 58-го процентиля [26] (то есть S&P 500 опередил 58 % сопоставимых активно управляемых фондов), что со временем дает невероятные преимущества (о чем подробнее расскажем в главе 4). Трудно представить, чтобы хотя бы один фонд компаний с большой капитализацией мог похвастаться столь завидным постоянством. Системность подхода в нашем случае крайне важна. Фонд, демонстрирующий хорошие или отличные показатели на протяжении многих лет, в долгосрочном периоде добивается значительно более высокой доходности, нежели фонд, у которого периоды взлетов чередуются с провалами. Безусловно, в ежегодных рейтингах невозможно отразить указанное преимущество; мы же в следующей главе рассмотрим, какую роль сыграла стабильность фондов в минувшие 25 лет. Составляемые каждый год отчеты содержат только те данные, которые можно назвать результатами победителей (в них не учитываются фонды, показывающие худшую динамику и регулярно покидающие рынок). Вследствие такой неточности многие склонны недооценивать успешность стратегии привязки фонда к рыночному индексу. Индекс S&P 500 нередко критикуют за то, что в него регулярно включаются акции «новой экономики» (наподобие JDS Uniphase и Yahoo!) как раз тогда, когда их курс достигает пика и приближается к обвалу. Тем самым совершается попытка «поймать» тенденцию роста в самый неподходящий момент. И хотя эти упреки нередко бывают вполне справедливыми, безупречная долгосрочная динамика индекса говорит об отсутствии серьезных проблем.

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно