|

||

|

|

||

|

|

Онлайн книга - Руководство разумного инвестора. Надежный способ получения прибыли на фондовом рынке | Автор книги - Джон К. Богл

Cтраница 17

Аналогичного мнения придерживаются и инвестиционные банкиры. Например, Генри Мак-Ви, аналитик по рыночной стратегии из компании Morgan Stanley, исследовал мнение финансовых директоров ста крупнейших корпораций США, и все они оценили ожидаемую доходность по акциям в 6,6 %. (Удивительно, как при этом они могут обещать 11 % годовых по акциям, включенным в их пенсионные планы?) Другие известные и уважаемые инвестиционные стратеги тоже разделяют мою уверенность в том, что наступает период снижения инвестиционной доходности. Гэри Бринсон, финансовый аналитик, бывший президент компании UBS Investment Management, – один из них: «Сегодняшние фундаментальные показатели инвестиционного рынка и финансовые изменения ясно говорят о том, что в будущем реальная доходность смешанного портфеля акций, облигаций и других активов (например, недвижимости) вряд ли превысит 4,5–5 %. С учетом прогнозируемой инфляции в 2,5 % номинальная доходность на уровне 7–7,5 % по таким портфелям нереалистична. Непонятно, почему люди хотят оплачивать связанные с ними значительные издержки. Возможно, в память о былой прибыли, или надеясь на будущее, или просто из отчаяния… Для рынков в целом добавленная стоимость (или “альфа”) в сумме должна быть равна нулю: позитивное значение “альфа” у одного означает негативное у другого. В совокупности для институциональных инвесторов, взаимных фондов и сегмента банковского обслуживания состоятельных клиентов (private banking) суммарная “альфа”-доходность будет равна нулю или же окажется отрицательной после вычета затрат. Совокупные комиссионные вознаграждения активных менеджеров, таким образом, не должны превышать аналогичного показателя для пассивных управляющих. Однако на деле они в несколько раз больше. Этот не поддающийся логическому объяснению парадокс должен будет в конце концов прекратить свое существование». Прислушайтесь к словам финансового аналитика компании Ennis Knupp + Assosiates и издателя Financial Analysts Journal Ричарда Энниса: «Сегодня, когда учетная ставка равна примерно 4 %, а дивиденды по акциям ниже 2 %, лишь немногие из нас могут ожидать двузначного роста доходностей в ближайшем будущем. Во-первых, прошлое оставило нам свое наследие – исторически сложившуюся структуру высоких затрат, созданную триллионами долларов, инвестированных в периоды стремительного роста рынка. Во-вторых, под воздействием сомнений относительно как рыночной эффективности, так и высоких издержек инвесторы продолжат переводить свои капиталы из активного управления в пассивное. В-третьих, некоторые приверженцы активного управления все же отдадут предпочтение финансовым продуктам с более разумной стоимостью. Толчком к этому шагу станет осознание того, что высокие затраты и комиссионные сводят на нет результаты работы даже самых талантливых управляющих». Глава 8. Выбор долгосрочной эффективности

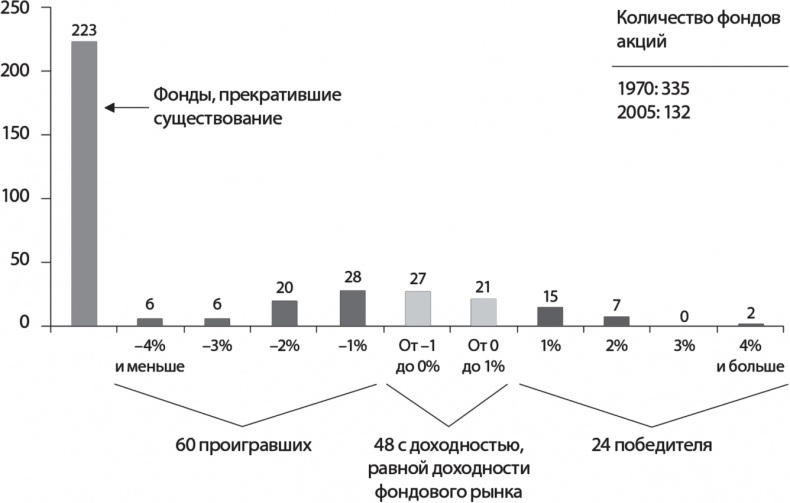

Не стоит искать иголку в стоге сена – лучше купить весь стог! Заблаговременно выбрать успешный фонд гораздо сложнее, чем кажется. Конечно, всегда есть победители, которые лидируют годами, и их легко найти, изучив данные по прежним результатам деятельности фондов. Обычно самые известные и популярные взаимные фонды – именно те, которые хорошо зарекомендовали себя в прошлом. Согласитесь, мы не так много слышали о фондах, которые преуспевали (возможно, даже довольно долго), а затем потерпели неудачу. Как показывает история, такие игроки часто вовсе уходят из бизнеса. Однако надо заметить следующее: хотя определить лидеров прошлого несложно, нельзя гарантировать, что и в будущем их ждет такой же успех. Давайте начнем с изучения достижений фондов, эффективно работавших на протяжении длительного периода времени. Рис. 15 возвращает нас в 1970 год и демонстрирует данные за период до 2005 года по 355 фондам, которые существовали на начало периода. Вот первый неожиданный факт: 223 фонда – почти две трети – вышли из бизнеса. Если ваш фонд долго не просуществует, как же вы сможете инвестировать на длительный срок? Рис. 15. Победители и проигравшие: доходность взаимных фондов в долгосрочном периоде с 1970 по 2005 год

Скорее всего, в небытие заслуженно ушли неэффективно работавшие фонды. Зачастую их покидали управляющие (средний срок работы портфельного менеджера в одной компании составляет всего 5 лет). Случалось, гигантские финансовые конгломераты приобретали управляющие компании, и новое руководство принимало решение избавиться от предоставления «ненужных» услуг. (По правде говоря, подобные конгломераты заинтересованы прежде всего в получении доходов на свой капитал, а не на капитал фондовых инвесторов.) Фонды с отстающей от рынка динамикой теряли инвесторов, а их управляющие, соответственно, – прибыль. Как видите, для исчезновения фондов существует масса причин. Закрытие фонда иногда оценивается как личная утрата. Даже фонды, показывающие хорошие результаты в долгосрочном периоде, случается, выходят из бизнеса. Нередко их управляющие компании приобретаются корпорациями, руководство которых считает фонды неспособными привлекать значительный поток новых инвестиций, несмотря на их прошлые успехи. Такие фонды в какой-то момент просто становятся бесполезными. В некоторых случаях свою роковую для фонда роль могут сыграть несколько лет убыточной деятельности. Печально, но один из старейших фондов не так давно пал жертвой подобных действий – новый хозяин управляющей компании принял решение о его ликвидации. И это после 80 лет выживания в штормах фондового рынка! Ну что ж, как говорится, покойся с миром, инвестиционный траст State Street (существовал с 1925 по 2005 год). Будучи одним из долгожителей индустрии и хорошо помня выдающиеся достижения этого фонда в течение многих лет, я считаю исчезновение State Street личной утратой. В любом случае 223 фонда из числа существовавших в 1970 году исчезли бесследно; по большей части они были неэффективны. Еще 60 работают и по сей день, но результаты их деятельности оставляют желать лучшего. Итого: 283 фонда (почти 80 % из первоначальных 355) так или иначе потерпели неудачу. Еще 48 фондов обеспечивали доходность, с точностью до процента равную доходности по индексу S&P 500, – то есть соответствовали доходности фондового рынка. Значит, остается лишь 24 взаимных фонда (только один из 14), способных переиграть рынок больше чем на 1 % в год. Откровенно говоря, результаты не впечатляют! Более того, у 15 из этих 24 фондов перевес над значением S&P 500 не превышал 2 % годовых – а такое превосходство можно объяснить как профессионализмом, так и чистым везением. Итак, у нас осталось девять (!) стабильно успешных в долгосрочном периоде фондов. Переигрывать рынок на 2 % годовых и больше в течение 35 лет, бесспорно, серьезное достижение. Но есть один не сразу бросающийся в глаза нюанс: шесть из этих девяти победителей достигли своего пика много лет назад, часто будучи еще совсем небольшими фондами (рис. 16).

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно