|

||

|

|

||

|

|

Онлайн книга - Как думают великие компании. Три правила | Автор книги - Мумтаз Ахмед , Майкл Е. Рейнор

Cтраница 42

Прежде всего заметим, что преимущество Wrigley по валовой прибыли хоть и сохранялось, но становилось все меньше и меньше и, более того, с лихвой «компенсировалось» более высокими относительными показателями АХР. Весьма вероятно, что это подтолкнуло Wrigley к разработке новых продуктов и брендов. Появившаяся в 1975 г. жевательная резинка Freedent, которая рекламировалась как не прилипающая к зубным протезам и другим следам вмешательств стоматологов, стала первым новым брендом компании более чем за 60 лет, первой попыткой вырваться из треугольника Wrigley’s Spearmint – Doublemint – Juicy Fruit. Таблица 23. Составляющие преимущества Wrigley над Tootsie Roll

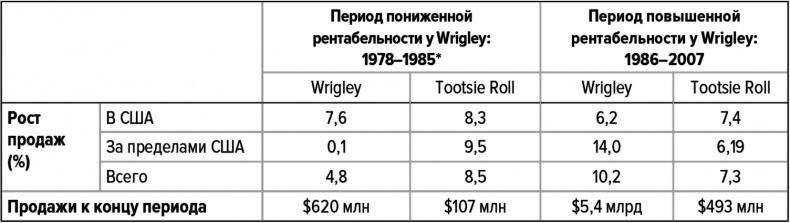

Источники: Compustat; анализ Deloitte. Данные могут быть не вполне точными из-за округления. Для отрасли, в которой потребители покупают некоторые продукты из поколения в поколение, это ознаменовало начало прорыва к творчеству. До 2001 г. Wrigley запустила в продажу также Big Red, Hubba Bubba, Extra, Winterfresh, Eclipse и Orbit. Кроме того, Wrigley пробовала использовать жевательную резинку в качестве носителя для лекарств, в частности антацидов, но эксперименты с Surpass оказались безуспешными. Затраты на разработку, запуск и поддержку все большего числа новых продуктов, сбыт которых во многом определялся все той же стратегией, предполагавшей обилие рекламы, в конце концов привели к тому, что Wrigley стала отставать от Tootsie Roll по рентабельности продаж (РП). И как бы мы ни хотели представить неизменное стремление Wrigley к разработке новых продуктов и другим инновациям в качестве фактора, определяющего ее выдающуюся рентабельность (по аналогии с Linear, Medtronic и A&F), у нее такая связь не прослеживается. Почти неценовая конкурентная позиция Wrigley и более высокие цены, чем у конкурентов, оказались необходимыми, но не достаточными условиями завоевания ею статуса «чудотворца» {99}. И значит, мы должны выявить какие-то другие особенности ее поведения, которые позволили ей превратить отставание по ОСА на 1,2 п.п. в расчете на год в преимущество почти в 8 п.п. в год. Мы выделили три фактора, каждый из которых в итоге способствовал достижению Wrigley преимущества по объемам продаж, что, в свою очередь, стало возможным благодаря ее сильной неценовой конкурентной позиции. Во-первых, прослеживается соответствие международной экспансии обеих компаний с периодами относительно низкой и относительно высокой рентабельности у Wrigley. Достоверные данные у нас начинаются только с 1978 г., и в этом году 44 % своих доходов Wrigley получила за пределами США. Далее к 1985 г., то есть к концу периода низкой рентабельности, этот показатель у нее упал до 32 %, в то время как Tootsie Roll неизменно сохраняла свои 15 %. Но темпы роста у Tootsie Roll в течение этого периода в целом были почти в два раза выше, чем у Wrigley. С 1986 г. у Wrigley начинается период высокой рентабельности, в течение которого доля ее продаж на рынках за пределами США неуклонно увеличивалась, и к 2006 г. на них приходилось уже 63 % общих доходов компании – по сравнению с 9 % у Tootsie Roll. При наличии гораздо большей базы бизнес Wrigley рос более чем на 10 % в год, в то время как темпы роста у Tootsie Roll снизились до 7,6 % в год. Осуществляя международную экспансию, Wrigley копировала схему наращивания своих внутренних операций. Например, перед вторжением в Китай Wrigley провела несколько серьезных рекламных кампаний на радио и телевидении, сопровождавшихся наружной рекламой. Кроме того, чтобы обеспечить широкую розничную продажу, были мобилизованы большие группы продавцов {100}. Несмотря на то что Wrigley избегала поглощений и создания совместных предприятий, ее операции за рубежом оказались чрезвычайно успешными. Так, в Китае Wrigley начала работать в 1989 г., а к 1999 г. по уровню продаж китайский рынок уже был у Wrigley вторым после рынка США. И наверное, самый главный успех Wrigley в Китае – это завоевание ею к 2005 г. 60 % рынка и вытеснение с него крупнейшей местной конфетной компании Guangdong Fanyu Candy Co. {101}. Таблица 24. Темпы роста продаж у Wrigley и Tootsie Roll на местном и на иностранных рынках [10]

Источники: документы компаний; Compustat; анализ Deloitte. Во-вторых, бросается в глаза разница в операциях слияния и поглощения/приобретения. В 1966–1985 гг. ни у одной из этих компаний не было существенных сделок такого типа. Однако начиная с 1986 г. Tootsie Roll становится активным приобретателем и между 1987 и 2004 гг. покупает Charms, конфетный бизнес Warner-Lambert, Andes/OTEC и Concord Confections. Сумма продаж этих компаний в годы приобретения их Tootsie Roll составила 48 % от валовой выручки Tootsie Roll в 2006 г. Напротив, у Wrigley было лишь две существенные сделки такого типа: в 2004 г. она приобрела Joyco (8 % доходов Wrigley на тот момент), а в 2005 г. – конфетный бизнес Kraft (14 % общих доходов Wrigley). Вместе эти две сделки обеспечили 20 % общих доходов Wrigley в 2006 г. Иначе говоря, собственный ежегодный рост доходов у Wrigley за оба вышеуказанных периода вырос с 4,8 до 8,7 %, в то время как у Tootsie Roll он снизился с 8,2 до 4,3 % {102}. Различная активность компаний в этом специфическом направлении обусловила и существенные различия в нематериальных активах, и в балансе Wrigley это выразилось в увеличении оборачиваемости активов, числящихся как «Прочие активы». Возможно, малое число подобных сделок у Wrigley объясняется в основном ее лидерством по валовой прибыли в масштабе отрасли: вряд ли вы всерьез захотите купить компанию, которая выглядит намного хуже вашей. Это могло бы стать мощным фактором развития, но этот фактор, скорее всего, был просто упущен. Однако Wrigley обеспечила себе возможности роста на неамериканских рынках благодаря своим мощным брендам, сформировавшимся в результате ее долгосрочного инвестирования именно в формирование брендов, а также в налаживание сетей распределения продукции. При этом Wrigley не просто зарабатывала большую часть своих доходов за пределами США, но доминировала на многих крупных неамериканских рынках, на которых она участвовала в конкуренции: в частности, она стала – в своей области – компанией № 2 в Канаде и компанией № 1 в Европе {103}.

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно