|

||

|

|

||

|

|

Онлайн книга - Как думают великие компании. Три правила | Автор книги - Мумтаз Ахмед , Майкл Е. Рейнор

Cтраница 24

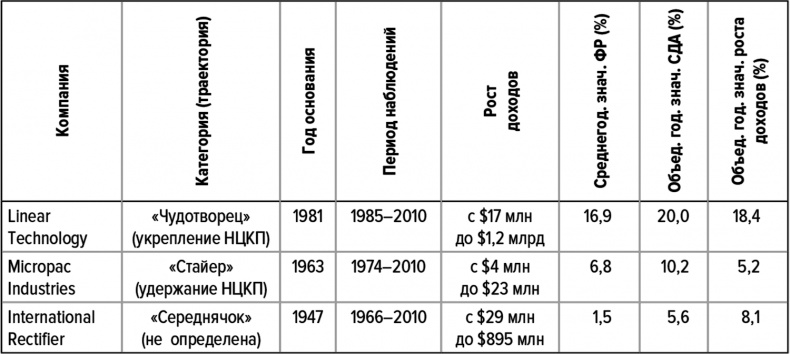

Однако в итоге оказалось, что Micropac удалось трансформировать эти ограничения в источник суперприбылей. Концентрируя инвестиции только на тех технологиях, которые были необходимы по ситуации в выбранном ею клиентском сегменте, Micropac могла выделять на них от 5 до 8 % доходов (ниже среднеотраслевых значений в 6–12 %), а расходы на НИОКР у нее составляли 5–10 % от продаж (тоже ниже среднеотраслевых значений, составлявших 10–14 %), без ущерба для рентабельности производимой ею продукции. Эти совместные с клиентами НИОКР-проекты в сочетании с умелым управлением своими производственными мощностями обеспечили Micropac намного лучшие значения оборачиваемости активов, чем у Linear и IR. Короче говоря, по-видимому, Micropac имела хороших менеджеров и действовала в высшей степени целенаправленно {49}. Ей удалось найти необходимый компромисс между творчеством, необходимым для разработки и реализации новейших технологий, и дисциплиной, необходимой для того, чтобы неизменно оставаться рентабельной, несмотря на контракты с фиксированными ценами. Способность Micropac справляться с этим на протяжении десятилетий заслуживает не только уважения, но и восхищения. И все же при этом Micropac приходилось идти на определенные компромиссы, ухудшавшие ее показатели. Ориентация на военные заказы ограничивала деятельность Micropac на международном рынке по соображениям безопасности, связанным с передачей технологий, поэтому от клиентов, находящихся за пределами Соединенных Штатов, она получала лишь 10 % доходов. Кроме того, поскольку рентабельность компании в значительной мере обеспечивалась целенаправленной концентрацией инвестиций и разработкой изделий с участием основных клиентов, у нее оставалось очень мало свободных ресурсов, которые можно было бы использовать для диверсификации и проникновения на другие рынки или в другие сегменты в данной отрасли. Так что успех Micropac в отношении контрактов с фиксированной ценой привел в итоге к усилению ее зависимости от таких контрактов, на долю которых в сумме приходилось более двух третей доходов компании. Таблица 7. Описательная статистика для тройки производителей полупроводников

Источники: документы компаний; Compustat; анализ Deloitte. Теперь давайте сравним Micropac в ее позолоченной клетке с компанией-«чудотворцем» Linear, развивавшейся и становившейся все более рентабельной. Созданная в 1981 г., Linear стала публичной компанией в 1985-м и сначала была вторичным поставщиком аналоговых полупроводников, специализирующимся на стандартизованных изделиях, таких как регуляторы напряжения. Половина продаж у Linear приходилась на правительственные заказы, и еще треть – на промышленный и автомобильный сектор, и вообще во многих отношениях Linear походила на Micropac (в частности, она имела хороший менеджмент и занимала прибыльную нишу). Это сходство проявляется и в похожих цифрах относительной рентабельности: во второй половине 1980-х оценки у обеих компаний были на уровне 5–8 баллов. Однако к началу 1990-х стало ясно, что траектории развития и рентабельности у этих двух компаний совершенно разные. Показатель ФР у Linear постоянно был двузначным и в течение нескольких лет даже превышал 20 %, в то время как Micropac по-прежнему демонстрировала хотя и стабильную, но относительно невысокую рентабельность, выражавшуюся одной цифрой, хотя и близкой к 10. Относительные оценки подтверждают характер этих изменений: у Linear с 1991 по 2010 г. мы видим непрерывный ряд 9-балльных оценок, а у Micropac ежегодные оценки по-прежнему остаются в диапазоне 6–8 баллов. Linear «поймала волну», нашла собственный механизм обеспечения выдающихся показателей и вышла на траекторию укрепления НЦКП. Что же изменилось? Прежде всего следует особо отметить: Linear оторвалась от Micropac не потому, что у Micropac были какие-то серьезные ошибки или неудачи – напротив, в нашей выборке она является одним из немногих «стайеров» с траекторией удержания НЦКП. Скорее это Linear существенно улучшила свои показатели за счет радикального изменения своей конкурентной позиции и усиления конкуренции по неценовым параметрам стоимости. Micropac же одновременно и оставалась жертвой ограничений, удерживавших ее конкурентную позицию в пределах ценовой части континуума, и по-прежнему извлекала из них выгоду. В частности, свои прибыли, связанные с первыми успехами в качестве вторичного поставщика, Linear тратила на капиталовложения и НИОКР, целенаправленно диверсифицируя свою клиентскую базу и ассортимент изделий. Изменения происходили постепенно, но неуклонно, и к 2006 г. более 70 % доходов Linear уже получала из-за рубежа, а из всего объема доходов на долю продукции, продаваемой государству, у нее приходилось меньше 3 %. Хотя ни на одного из клиентов у Linear не приходилось более 10 % продаж, она специализировалась в основном на высококлассных, критически важных для соответствующего оборудования интегральных схемах, которые, однако, обычно составляли не очень большую долю от общих затрат ее клиентов. Такая ситуация позволяла Linear назначать достаточно высокие цены и, таким образом, возвращать себе большую часть созданной ею стоимости. Например, один из клиентов Linear продавал высокопроизводительные мобильные сканеры, цена которых измерялась тысячами долларов. Чипы Linear увеличивали срок службы аккумуляторов, который для потребителей данного продукта был важнейшим показателем, но при этом на них приходилось менее 5 % общей стоимости материалов для каждого сканера. Понятно, что возможности для экономии с целью обеспечения конкурентоспособности своей продукции этот клиент обычно искал в других местах, что оставляло Linear значительную свободу в плане ценообразования. Кроме того, при высоком уровне диверсификации клиентской базы Linear, если этот или какой-либо другой ее клиент стал бы проявлять строптивость в отношении цены, она могла бы намного сильнее сопротивляться ценовому давлению, чем, например, Micropac, имеющая гораздо менее обширную и менее разнообразную клиентскую базу. Поскольку портфель Linear насчитывал в общей сложности более 15 000 клиентов, она имела возможность постоянно отбирать большую долю создаваемой ею стоимости, назначая более высокие цены, чем у большинства ее конкурентов в отрасли. Мы можем отследить финансовые последствия этих решений, анализируя структуру преимущества Linear по ФР по сравнению с Micropac в течение двух характерных периодов изменения относительной рентабельности (эффективности). Период низкой относительной эффективности у Linear приходится на 1986–1991 гг. В эти годы показатель ФР у нее был в среднем на 5,8 п.п. больше, чем у Micropac, причем это преимущество целиком обеспечивалось за счет преимущества в рентабельности продаж (РП). В свою очередь, это преимущество определялось валовой прибылью, составлявшей более 18 п.п. в год, из которой вычитались АХР и повышенные относительные налоги (вследствие повышенной рентабельности); имело место также отставание по оборачиваемости активов, как текущих, так и фиксированных.

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно