|

||

|

|

||

|

|

Онлайн книга - Великое вырождение. Как разрушаются институты и гибнут государства | Автор книги - Ниал Фергюсон

Cтраница 15

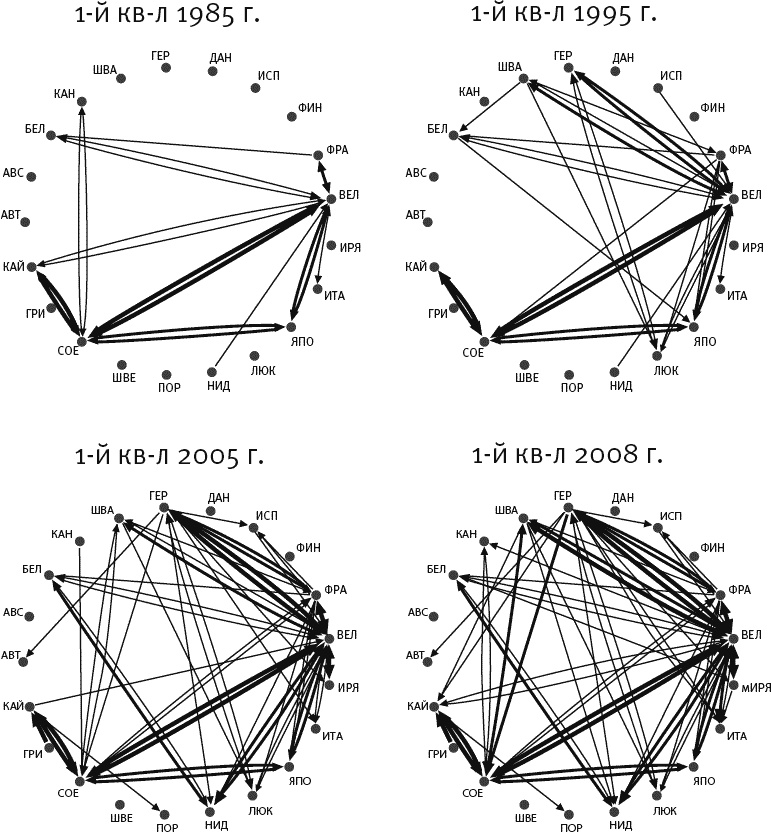

Рис. 2.1 Международная финансовая система. Связность узлов сети: Andrew Haldane, Bank of England. (См. прим. 23.) Нассим Талеб, американский статистик и трейдер, ставший философом, в книге “Антихрупкость” задается вопросом: каков антоним слова хрупкий? Не прочный и не крепкий: эти слова указывают лишь на меньшую хрупкость. Верный ответ, по Талебу, – “антихрупкий”. Система, которая становится прочнее под влиянием возмущений – антихрупкая {67}. Смысл в том, что регулирование должно повышать антихрупкость. Увы, нынешнее регулирование ведет к противоположному результату из-за собственной сложности и нередко – из-за противоречивости целей. Уроки “Ломбард-стрит”

Избыточно сложное регулирование может повредить тому, чему оно призвано помочь. Подобно тому, как советский Госплан (по причинам, указанным Фридрихом фон Хайеком и Яношем Корнаи {68}) не мог управиться со сложной экономикой, попытки государства в послекризисную эпоху впредь избавить мировую финансовую систему от кризисов обречены. У государства никогда не получится справиться со столь сложной системой. Из уроков кризиса оно способно усвоить лишь один: как привести экономику к следующему кризису. Существует ли альтернатива? Полагаю, что да. Уолтер Бэджет в книге “Ломбард-стрит” (1873) описал современный ему лондонский Сити. Бэджет понимал, что британская финансовая система, несмотря на дарвинистские установки, отличалась сложностью и хрупкостью. “Мощь этой системы, – писал Бэджет, – точно пропорциональна ее хрупкости или (я едва ли ошибусь, сказав так) угрожающей ей опасности… Даже на вершине своего процветания эта структура целиком уязвима. Удивительная особенность нашей финансовой системы – небывалое доверие одного человека другому. И если доверие в силу скрытых причин уже невелико, его может подорвать и мелочь, ну а значительное происшествие – почти моментально его уничтожить” {69}. Никто лучше Бэджета не описал паническое изъятие вкладов. Те, кто не читал “Ломбард-стрит”, узнали на собственном опыте, каково это, в 2007 году, во время массового изъятия депозитов из “Нозерн рок” и “Кантриуайд”, и в 2012 году, когда доверие вкладчиков утратил испанский конгломерат “Банкиа”. Одно из главных достоинств “Ломбард-стрит” – обзор лондонского рынка краткосрочного капитала и его основных институтов (приобретающие влияние акционерные банки и слабеющие неакционерные, учетные дома, новые сберегательные банки), а также демонстрация уязвимости каждого из них. Думаю, Бэджет предпочел бы, чтобы каждый институт помогал себе сам, образуя резервы на случай неприятностей. В действительности у Сити имелся лишь один резерв на крайний случай – Английский банк, “единственный в стране источник значительной массы свободной наличности” {70}. Иными словами, и тогда, и сейчас центральный банк (и правительство) – последняя линия обороны в случае паники. Проанализировав финансовые неурядицы за полвека, Бэджет блестяще показал, что роль Английского банка как хранителя денежного резерва страны довольно сильно отличалась от роли, предписанной этому учреждению уставом, а также от представлений его руководителей. Во время паники 1825 года Английский банк повел себя правильно, однако, увы, поздно, и к тому же не слишком понимая, почему то, что он делал, было правильно. После трех кризисов [1847, 1857 и 1866 годов], последовавших за принятием в 1844 году закона “Об Английском банке” (в котором речь шла главным образом об эмиссионной функции), действие этого акта было приостановлено. Тогда, как и сейчас, не было очевидно, чьи ценные бумаги в случае кризиса банк примет в обеспечение. Управление банком было непрозрачным. Его управляющий и директора не были по профессии банкирами. (Их выбирали из торговцев. Сейчас мы предпочитаем ученых-экономистов – и не всякий согласится, что эта перемена к лучшему.) Они едва совладали с ситуацией в 1866 году, когда лопнула СФИ под названием “Оверенд – Гарни”. Хотя рецепты Бэджета недвусмысленны, мне кажется, их нередко понимают ошибочно. Возьмем, например, знаменитый совет (в случае кризиса центральному банку следует выдавать ссуды без ограничений, однако под более высокий процент): “Очень крупные ссуды под очень высокий процент – вот лучшее средство” {71}. Мы следовали рекомендации Бэджета лишь наполовину, сочтя, что доля заемных средств в нашей системе настолько высока, что повышение учетной ставки ее прикончит. Бэджет же предлагал “искусственно ограничить число обращений лиц, не имеющих нужды в ссуде” {72}. Глядя на то, как современные банки – и сильные, и слабые – дают взаймы почти сколько угодно, почти кому попало и почти даром, я понимаю, что хотел сказать Бэджет. Мы благополучно игнорируем и остальные его советы, особенно касающиеся свободы действий, которая противопоставляется регламентации. Во-первых, Бэджет подчеркивал необходимость наличия у управляющих рыночного опыта: “От солидных негоциантов… не укроется сомнительное положение людей ненадежных; они немедленно распознают… незаконные сделки”. Исполнительные полномочия должны быть вручены постоянно работающему заместителю управляющего. Члены правления должны действовать с “разумной осторожностью” {73}. Во-вторых, Бэджет указывал на “первостепенную важность постоянного удерживания [Английским банком] крупных резервов”. Однако, уточнял он, объем резервов не должен определяться автоматически, исходя из некоего правила (как, например, объем бумажного денежного обращения согласно закону “Об Английском банке” 1844 года): “В настоящее время невозможно установить… твердое соотношение обязательств и резервов, которые банк должен держать в запасе”. Образцовый центральный банк станет ориентироваться не более чем на “тревожный минимум”, точный объем которого “не укажут нам ни абстрактные рассуждения, ни математические вычисления”: Кредит есть оценка, зависящая от обстоятельств… Состояние кредита… можно выяснить лишь опытным путем. Также мы не знаем заранее, какой объем резервов породит укрепление доверия, и нет иного способа прийти по этому вопросу к верному выводу, кроме неустанного наблюдения за общественным мнением и влияющими на него факторами… {74}

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно