|

||

|

|

||

|

|

Онлайн книга - Понимать риски. Как выбирать правильный курс | Автор книги - Герд Гигеренцер

Cтраница 31

Предсказания, которые оказываются правильными, за исключением тех случаев, когда нынешний год не похож на предыдущий, порождают ложную определенность, подобную той, что создает подушка безопасности, срабатывающая во всех ситуациях, кроме реальной дорожной аварии. Почему же тогда руководители крупных компаний по-прежнему платят за эти бесполезные предсказания? Некоторые из них могут не знать реальной картины, потому что банки не публикуют данные, показанные на рис. 5.1. Другие больше заинтересованы не в точных предсказаниях, а в спасении своей шкуры. Если компания понесет убытки из-за резкого изменения обменного курса, менеджер может сказать, что он опирался на прогнозы банков, и таким образом избежит ответственности за финансовые потери. Мы уже наблюдали это прежде: оборонительная позиция при принятии решений, практикуемая индивидами, которые тратят время и деньги на защиту самих себя за чужой счет, в том числе и за счет своих компаний (см. главу 3). Боязнь персональной ответственности способствует созданию рынка бесполезных продуктов, предоставляемых высокооплачиваемыми экспертами. Куда идет рынок акций?

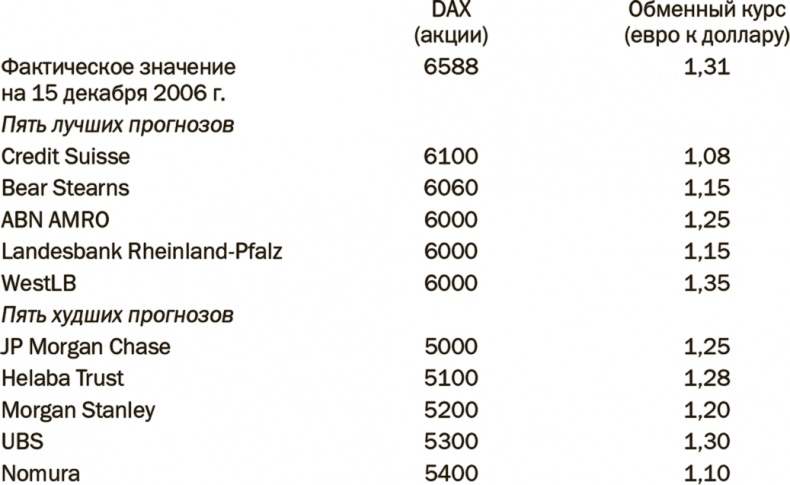

Давайте начнем с переломного 2008 г., года, когда начался последний кризис. Профессиональные прогнозисты, опрошенные Bloomberg.com, ожидали, что он будет успешным, и средний прогноз предполагал рост рынка на 11 % {86}. Никто не ожидал, что начнется спад. Однако к концу года индекс Standard & Poor снизился на 38 %, и значительная часть мировой экономики лежала в руинах. Предсказания по индексу DAX (немецкий биржевой индекс) в конце 2008 г. были столь же позитивными. Наиболее оптимистичный прогноз сделал дюссельдорфский WGZ Bank, ожидавший роста DAX с 8067 пунктов в конце 2007 г. до 10 350 пунктов к концу 2008 г. {87}. Сходным образом Deutsche Bank предсказывал рост DAX с 8200 до 8600 пунктов. Самый пессимистичный прогноз сделал американский инвестиционный банк Morgan Stanley, предсказавший снижение до 7700 пунктов. К концу 2008 г. DAX понизился до 4810 пунктов. Ни один банк не предвидел такого обвала. В защиту профессионализма аналитиков кто-то может сказать, что все мы делаем ошибки и что этот случай был единственным, когда биржевые прогнозы оказались столь неточными. Но давайте вернемся еще на один год назад и посмотрим, насколько точно в конце 2006 г. 30 банков предсказали итоговое значение индекса на 2007 г. Эти оценки лежат в диапазоне от 5800 до почти 8000 пунктов. И в этом случае фактическое значение индекса, равное 8067 пунктам, оказалось за рамками предсказанного диапазона. Неспособность банков делать точные предсказания в общем случае не имеет никакого отношения к чрезмерной самоуверенности или осторожности. В этом случае слишком явно выраженный пессимизм, присутствовавший в прогнозах всех 30 банков, сменился год спустя на слишком оптимистичный. Сейчас можно, конечно, утверждать, что даже если известные банки и делали неверные прогнозы, то все же некоторые из них действовали лучше остальных. Но кто-то всегда предсказывает лучше других, даже если прогнозы делаются с помощью бросания кубиков. Приведенное далее сравнение позволяет увидеть, действительно ли те банки, которые лучше предсказывали поведение DAX, также лучше предсказывали поведение обменного курса. В таблице 5.1 представлены самые точные предсказания индекса DAX за два года до кризиса и предсказания обменного курса доллар – евро, сделанные различными банками. Вспомните, что 2006 г. был одним из немногих, когда предсказания обменного курса были довольно точными. На момент выхода прогноза DAX составлял около 5400 пунктов, а евро стоил 1,18 доллара. Банк Credit Suisse, лучше всех предсказавший поведение DAX, сделал самый неточный прогноз обменного курса, а банк UBS, сделавший худший прогноз DAX, точнее всех предсказал курс евро к доллару. В целом результаты двух прогнозов были удивительно плохими и никак не связанными между собой. Фактический биржевой индекс вышел далеко за границы предсказанных значений, обменный курс оказался ниже, чем предполагало большинство банков (см. рис. 5.1). Таблица 5.1. Прогнозы биржевого индекса DAX и курса евро к доллару, сделанные на 2006 г. в конце 2005 г.

Более общий вывод заключается в том, что банковские аналитики недооценивают волатильность рынка акций и обменного курса. Виноваты в этом математические модели, которые они используют. В этих моделях крайне непредсказуемый финансовый рынок представляется таким, как будто его риски предсказуемы. Как следствие, прогнозы неизменно не предвидят значительных подъемов и спадов и оказываются относительно точными, только если на рынке не происходит ничего серьезного – то есть в тех случаях, когда сохраняется прошлогодняя тенденция. Банковские аналитики и менеджеры отвечают за управление мировыми деньгами. Могут ли они предсказывать поведение обменных курсов и курсов акций? Нет. Но клиенты хотят верить, что они могут это делать, и банки вносят свою лепту в поддержание этой иллюзии. Каждый может стать гуру финансового рынка

В романе «Простофиля Вильсон» Марк Твен объяснял секрет надежных предсказаний {88}. «Октябрь. Это один из самых опасных месяцев для спекуляций с акциями. Остальные опасные месяцы – июль, январь, сентябрь, апрель, ноябрь, май, март, июнь, декабрь, август и февраль». Немного более тонкий метод заключается в том, чтобы продолжать предсказывать, но не записывать свои прогнозы. Роджер Бэбсон приобрел известность, правильно предсказав крах на фондовой бирже в 1929 г. Но мало кто знает, что он регулярно предсказывал этот крах на протяжении нескольких предыдущих лет {89}. Фокус здесь заключается в том, чтобы предсказывать крах до тех пор, пока он действительно не случится, а затем забыть о всех ранее сделанных ошибочных прогнозах. Элейн Гарцарелли из Lehman Brothers сыграла роль Роджера Бэбсона накануне «черного понедельника» 1987 г. 12 октября она предсказала «близкий коллапс фондового рынка». Через 4 дня он действительно произошел. Названная средствами массовой информации «гуру черного понедельника», она стала одним из самых высокооплачиваемых аналитиков Уолл-стрит. Но предсказание этого краха оказалось ее последним успехом. Позднее ее прогнозы взлетов и падений рынка сбывались не чаще, чем прогнозы, сделанные с помощью бросания монеты. Те, кто доверил ей управление своими деньгами, испытали весьма болезненное разочарование. Мораль этой истории заключается в следующем: среди тысяч финансовых экспертов всегда найдется один, который сделает правильное предсказание. Ведь даже сломанные часы дважды в сутки показывают правильное время. Но что, если кто-то оказывается прав несколько раз подряд? Давайте представим 10 тыс. инвестиционных менеджеров, которые дают совет, руководствуясь результатом, полученным при подбрасывании монеты. Через год 5 тыс. из их числа могут утверждать, что заработали деньги, а остальные 5 тыс. – что они понесли убытки. Половина из тех, кто оказался в выигрыше, – 2,5 тыс. человек – могут рассчитывать, что повторят свой успех и в следующем году. И действительно, половина из них – 1,25 тыс. человек – могут утверждать, что их метод сработал 3 года подряд. Простой подсчет показывает, что примерно 10 инвестиционных гуру будут из года в год делать правильные прогнозы на протяжении десяти лет. Трудно противиться искушению приписать такой впечатляющий результат их уникальному пониманию рынка. Говоря словами Нассима Талеба, если бы вы действовали подобным образом, то вас могли бы одурачить только по чистой случайности {90}.

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно