|

||

|

|

||

|

|

Онлайн книга - Тупик либерализма. Как начинаются войны | Автор книги - Василий Галин

Cтраница 112

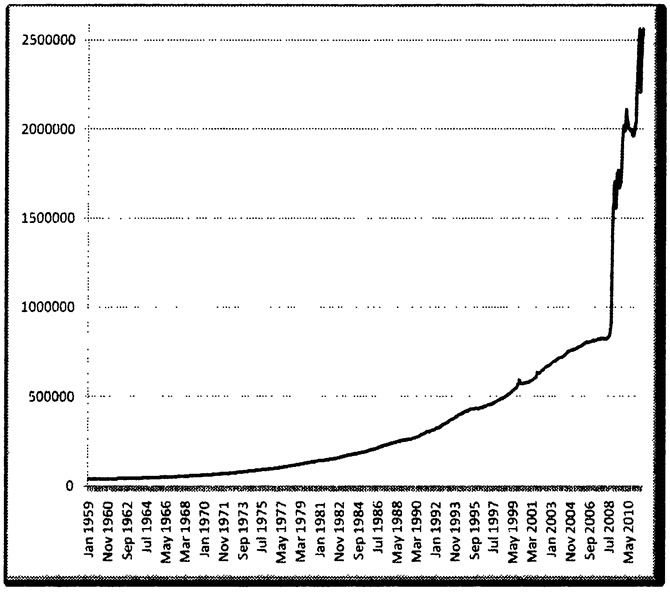

Финансовая модель экономики США {1356} Ставки ФРС в 2010 г. упали до нуля. Но уже закачавшаяся американская долговая пирамида не рухнула, как, например, рухнула пирамида ГКО в России в 1998 г. Проблема была решена очередной масштабной порцией долларовой эмиссии. Правда, для этого пришлось искать новые механизмы, поскольку прежние оказались исчерпаны. Новая политика денежной накачки экономики получила название «количественного смягчения» (quantitative easing; QE) [188] . {1357} Федеральный резерв начал использовать политику «количественного смягчения» с 2007 г., за ним последовали, со своими особенностями, Центробанки Великобритании и Еврозоны. Однако и этот механизм видится не вечным. По мнению Стиглица, «мы (лишь) купили себе немного времени до наступления очередного кризиса» {1358}. Результаты политики количественного смягчения наглядно демонстрирует динамика денежной базы США, которая за 25 лет (1984–2008 гг.) увеличившись почти в 5 раз, всего за 2,5 года с 09.2008 по 05.2011 г. прыгнула в 2,8 раза.

Денежная база США 01.1959–05.2011, млн. долл. {1359} Переход к политике количественного смягчения, по сути, означал переход к прямому инфляционному финансированию экономики. Последовавший рост цен на основные биржевые товары говорит о том, что отсроченная инфляция, которую представляет собой не кто иной, как накопленный совокупный американский долг, начала свое превращение в текущую инфляцию. С точки зрения теории отсроченной инфляции, ФРС удавалось на протяжении четверти века проводить безинфляционную монетарную политику только за счет того, что текущая инфляция заменялась постоянным накоплением отсроченной инфляции в виде совокупного американского долга. Т.е. монетарная политика безинфляционного финансирования экономики фактически осуществлялась за счет «будущих поколений». Дж. Стиглиц отмечая этот факт, приходил к пессимистическим выводам: «Мы живем не по средствам», «то, что происходило до сих пор, не предвещает нам хорошего будущего» {1360}. Если объемы отсроченной инфляции достигнут критического значения, то ее превращение в текущую может носить взрывной характер. Так было в Германии накануне Второй мировой. Тогда вырвавшееся на свободу цунами инфляции, воспоминал Ш. фон Крозиг, министр финансов Германии тех лет, привело к лету 1939 г. к полному разрушению всех основ существовавшей системы финансирования… [189] Правда, пока в 2007 г. большее беспокойство Гринспена вызывала не инфляция, а пример Японии, где политика «количественного смягчения» не смогла остановить скатывания страны в дефляционную спираль. «Не могу даже вообразить дефляцию в условиях использования необеспеченных бумажных денег, — отмечал бывший глава ФРС. — Я всегда полагал, что при угрозе дефляции можно запустить станок и печатать столько долларов, сколько нужно для остановки дефляционной спирали. Теперь я начал сомневаться в этом. Япония, образно говоря, перестала сдерживать выпуск бумажных денег, снизила ставки до нуля и сделала бюджет дефицитным, но уровень цен в стране продолжал снижаться» {1361}. Кейнс назвал ситуацию, когда денежная эмиссия сопровождается падением цен (дефляцией), ловушкой ликвидности. Она случается тогда, когда домохозяйства направляют получаемые деньги не на рынок, а откладывают их у себя. США попали (в очередную после 1929 г.) «ловушку ликвидности» в 2009 г., когда деньги, предоставленные банкам в рамках программы спасения (bailout), последние оставили у себя.

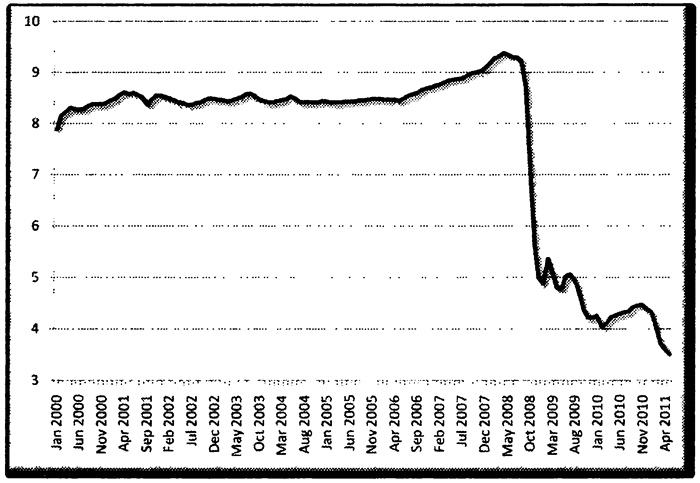

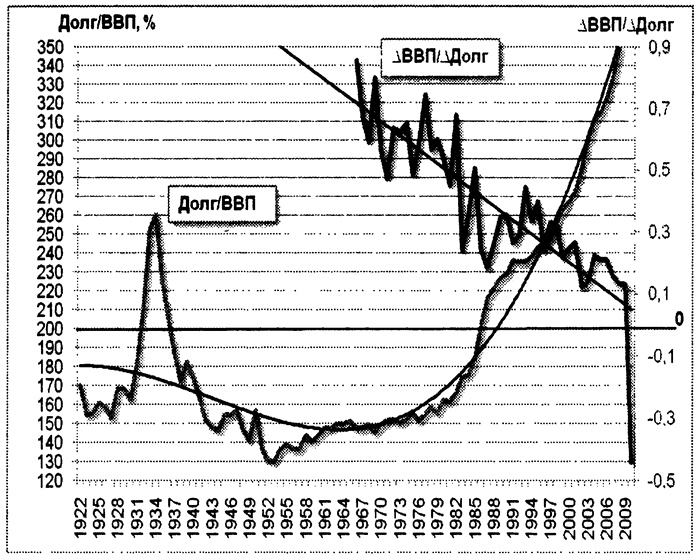

«Ловушка ликвидности» финансовой системы США (М2/Монетарная база) {1362} Однако в дальнейшем именно инфляция, по мнению Гринспена, должна будет стать главной проблемой для США. Рост инфляции связан с исчерпанием мирового источника глобального дефляционного эффекта — дешевой рабочей силы посткоммунистических стран [190] , «что повлечет за собой усиление инфляционного давления». «Бремя управления этой динамикой ляжет на плечи ФРС. Ключевым рычагом регулирования инфляции является денежно-кредитная политика» {1363}. Т.е. повышение процентных ставок. Пример, эффекта, вызываемого повышением процентных ставок, может дать данная мера примененная главой ФРС П. Волкнером в начале 1980 г., когда он был вынужден пойти на ограничение денежной массы. Это событие вошло в историю под названием «шока Волкнера». Основные процентные ставки тогда перевалили за 20%. В результате «автомобили перестали продаваться, дома оставались недостроенными, миллионы людей потеряли работу…» {1364}. На этот раз повышение ставок может вызвать гораздо более драматичные последствия, чем три десятилетия назад, поскольку приведет к схлопыванию искусственно раздутого (за счет набранных кредитов и отказа от сбережений) совокупного американского спроса — главной движущей силы экономического развития не только Америки, но и всего мира в последние 25 лет. Полвека назад любимый Гринспеном Дж. Шумпетер предупреждал о последствиях подобных синтетических бумов: бум «полезен, если только он происходит сам собой. А при любом восстановлении, являющемся всего лишь результатом искусственных стимулов, остается часть работы, которую депрессия не выполнила, что добавляет к прежним неудачам адаптации свои собственные, которые также должны быть ликвидированы, в это угрожает бизнесу в будущем еще более тяжелым кризисом» {1365}.

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно