|

||

|

|

||

|

|

Онлайн книга - Тупик либерализма. Как начинаются войны | Автор книги - Василий Галин

Cтраница 106

Последний спад представляет для нас особый интерес, поскольку он связан с очередной попыткой найти рецепт эликсира «вечной молодости». Свой рецепт предложили американские наследники австрийской монетарной школы. Их рекомендации имеют особое значение, поскольку мы живем именно в то время, когда они определяют финансовую и экономическую политику единственной сверхдержавы мира — Соединенных Штатов Америки и от успеха или провала этих рецептов зависит судьба не только самих Штатов, но и всего остального человечества. Начнем эту историю с конца: Кейнс и Фридман предстали перед вратами рая. Святой Петр попросил их рассказать о земных деяниях, и Кейнс поведал, как во время Великой депрессии спас миллионы бедных от голода, а Фридман коротко ответил, что посвятил жизнь избавлению человечества от греха. — Каким образом? — спросил Петр. — Нарушать правила — грех, — отозвался Фридман, — вот я и пытался уничтожить правила {1298}. НАСЛЕДНИКИ ДЖОНА ЛО

Просто печатайте деньги… М. Фридман {1299} Основоположник неолиберальной («чикагской») экономической школы М. Фридман никак не объясняет обвал фондового рынка осенью 1929 г. По его мнению, крах и депрессия были непредсказуемы {1300}. А. Шварц только отмечает, что накануне Великой депрессии ценные бумаги в целом не были переоценены {1301}. Американские наследники австрийской школы в своем исследовании обращали внимание, прежде всего, на совпадение динамики изменения денежной массы и ВВП в межвоенный период, и ее резкое сокращение в 1929–1933 гг. {1302}

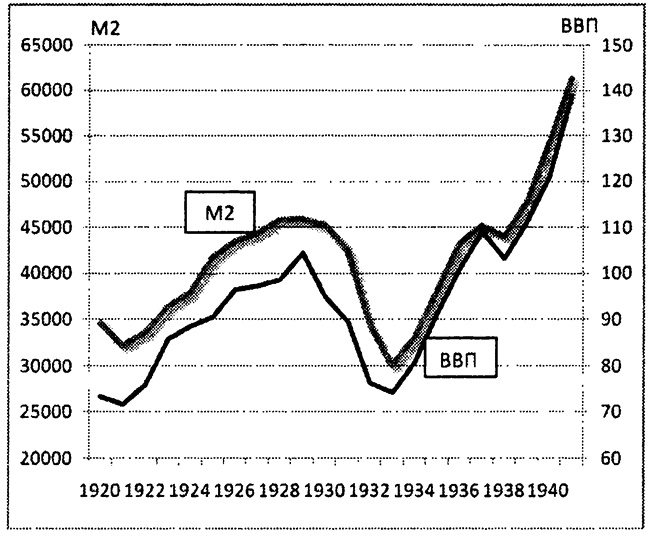

Динамика реального ВВП и денежной массы (М2) США, долл. {1303} Исходя из этой зависимости, школа Фридмана выдвинула, в качестве причины обвала экономики США, ужесточение финансовой политики ФРС, вызвавшее резкое сжатие денежной массы. М Фридмен и А. Шварц в своем труде «Монетарная история США», указывая на этот факт, утверждали, что ФРС могла предупредить депрессию. Именно действия ФРС, заявлял М. Фридмен в своем фундаментальном труде «Капитализм и свобода», явились причиной депрессии. По этому поводу в 2002 г. член совета директоров ФРС Бен Бернанке, выступая на 90-летии М. Фридмана, сказал: «Я хотел бы сказать Милтону и Анне [Шварц]: что касается Великой депрессии — вы правы, это сделали мы. И мы очень огорчены. Но благодаря вам мы не сделаем это снова» {1304}. Общее мнение сторонников неолиберальной (монетарной) теории, пояснял П. Кругман, заключается в том, что Великая депрессия представляет собой «ничем не оправданную и вовсе не обязательную трагедию»: «Не пытайся Герберт Гувер сбалансировать бюджет перед лицом надвигающегося экономического спада, не защищай Федеральная система так рьяно золотой стандарт, и наконец, профинансируй чиновники быстро и своевременно банки… то крах фондового рынка 1929 г. привел бы лишь к заурядной рецессии, о которой все скоро бы забыли» {1305}. Основы монетарной теории были сформулированы за полвека до М. Фридмана британским экономистом Р. Хоутри, который утверждал, что в конечном итоге причиной повторения экономических кризисов является «золотой стандарт»: «Если бы не произошло ограничение кредита, то активная фаза торгово-промышленного цикла могла бы продолжаться безгранично» {1306}. По мнению сторонников монетарной школы, бурное развитие американской экономики после Первой мировой требовало соответствующего увеличения денежной массы, но привязка ее к «золотому стандарту» препятствовала этому. Возникший денежный дефицит вызвал дефицит платежеспособного спроса, что, в свою очередь, привело к дефляции (падению цен) и кризису перепроизводства. Критики этой версии отмечают, что сама Федеральная Резервная Система была создана для эмиссии необеспеченных золотом долларов путем кредитной и дебетовой эмиссии. «Золотой стандарт» выполнялся лишь формально. К апрелю 1929 г. отношение золота к общему объему кредита в Америке упало ниже 7%, — самый низкий уровень за всю ее историю {1307}. Проблемы начались лишь тогда, когда рост производительности труда в промышленности затормозился, а количество псевдоденег (векселей, расписок и т. д.), наоборот, выросло [164] . Свое основное внимание приверженцы монетарной версии акцентирует, не на «золотом стандарте», а на недостаточных монетарных мерах, предпринятых Федеральным резервом и Правительством в ответ на разразившийся кризис. Например, ФРС ограничилась лишь понижением ставки в феврале 1930 г. с 6 до 4%, а Правительство (в целях расширения денежного предложения) — покупкой крупных партий.бумаг казначейства. В следующие два года власти не сделают практически ничего. Тон денежной политике задавал министр финансов Э. Меллон, который считал, что необходимо дать возможность рынку самостоятельно произвести необходимые корректировки пропорций и цен. Оппоненты монетарной теории в ответ указывают, что расширение денежной базы, как требуют того монетаристы, не могло привести к восстановлению ликвидности. В подтверждение своих слов оппоненты отмечают, что в ответ на расширение денежной базы (с 6,05 млрд. долл. в 1929 г. до 7,02 млрд. в 1933-м) денежная масса не выросла, а наоборот, резко упала — с 26,6 до 19,9 млрд. долларов. Даже в 1935 г., когда процентная ставка снизится до 0,14%, ситуация практически не изменится. Банки и население боялись финансовых операций, предпочитая хранить деньги в наиболее ликвидной форме. В результате возникла так называемая «ловушка ликвидности». С точки зрения теории Кейнса, денежные власти никак не могли исправить эту ситуацию, она корректируется лишь с помощью экспансивной налогово-бюджетной политики.

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно