|

||

|

|

||

|

|

Онлайн книга - Деньги. Мастер игры | Автор книги - Энтони Роббинс

Cтраница 65

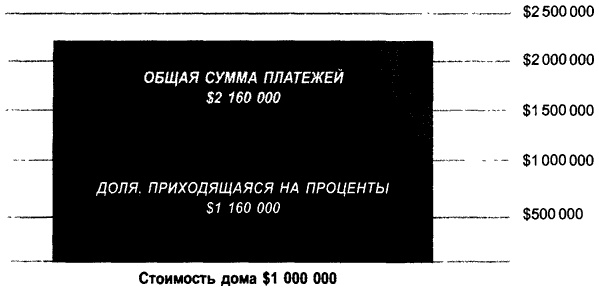

Даже если вы уверены, что возможности для экономии в данный момент отсутствуют, лауреат Нобелевской премии Ричард Талер демонстрирует всем, что завтра можно экономить больше. Вы помните тех рабочих, которые не могли выкроить ни копейки из своих зарплат? Спустя всего пять лет, в течение которых они трижды получили прибавку к зарплате, рабочие смогли откладывать по 14 процентов. А 65 процентов из них экономили по 19 процентов! Вы тоже можете воспользоваться этим методом и экономить безболезненно. Но это еще не все. Что вы скажете, если я предложу вам одним махом и без всяких затрат сэкономить кучу денег? Вам нравится такая идея? Тогда обратимся к одной из самых крупных инвестиций в вашей жизни — к вашему дому. Если вы мало чем отличаетесь от миллионов американцев, то собственный дом — это ваша самая большая гордость. Где бы вы ни жили, расходы на жилье составляют самую значительную часть вашего семейного бюджета. А как вы отнесетесь к идее дополнительно сэкономить на жилье 250, 500 тысяч или даже миллион долларов? Скажете, что это невозможно? Нет, я говорю не о рефинансировании договора ипотеки под более низкий процент, хотя и это тоже может позволить сэкономить сотни или даже тысячи долларов в месяц. Секрет банкиров Чтобы сэкономить деньги по закладной на дом, не надо ждать очередного спада на рынке недвижимости. В тот момент, когда вы читаете эту книгу, цены на жилье могут расти, а могут и снижаться, но вы в любом случае способны сократить свои платежи наполовину, начиная буквально со следующего месяца, не согласовывая свои действия с банком и не меняя условия кредитного договора. Каким образом? Ответьте на простой вопрос. Предположим, вы обращаетесь за кредитом на жилье. Какой из двух вариантов вы предпочтете: Кредит, при котором 80 процентов всех ваших платежей идут на оплату процентов. Кредит на 30 лет под 6 процентов годовых с фиксированными платежами. Подумайте пару минут. К чему вы пришли? Второй вариант кажется более соблазнительным, потому что условия первого — это верх сумасшествия? Итак, вы склоняетесь к мнению большинства и выбираете вариант № 2 или все же решаете перехитрить всех и останавливаетесь на варианте № 1? Правильный ответ: здесь нет никакой разницы. Оба варианта идентичны. Ставя свою подпись под договором и выбирая кредит на 30 лет под 6 процентов годовых с фиксированными платежами, вы фактически соглашаетесь, что 80 процентов каждого вашего платежа будут уходить на погашение процентов. Не ожидали? Вы полагали, что переплата составит 30, 40 или 50 процентов всей суммы платежей? Ах, если бы это было так! Хотите узнать секрет банкиров? На самом деле вы заплатите на 100 (или даже больше) процентов от стоимости кредита. Дом стоимостью в полмиллиона долларов фактически обойдется вам в миллион с учетом платы за проценты. А если вы покупаете дом стоимостью в миллион долларов? В конечном итоге вам придется заплатить 2 миллиона! Взгляните на приведенную ниже схему, где показано влияние процентов по кредиту на конечную стоимость приобретения. В данном примере дом стоит миллион долларов, но при любой стоимости погашение процентов оказывает одинаковое влияние. Оно удваивает цену.

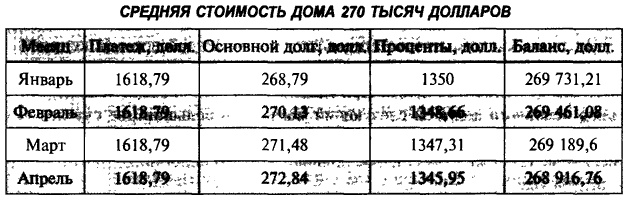

У большинства людей оплата жилья является самой большой расходной статьей бюджета, а если учесть, что значительная часть этих денег уходит на погашение процентов по кредиту, то неудивительно, что среднестатистический американец тратит 34,5 процента всех своих доходов на кредитные переплаты (в том числе по кредитным картам). И это лишь средний показатель. Многие платят больше! Как же сократить эти расходы и направить высвободившиеся средства в фонд свободы? Ответ настолько прост, что вы поразитесь. Если вы заключили традиционный кредитный договор с фиксированными платежами, то вам надо всего лишь постоянно досрочно выплачивать сумму основного долга. При каждом месячном платеже выплачивайте долю основного долга за следующий месяц, и в большинстве случаев вам удастся сократить срок ипотеки с 30 до 15 лет! Значит ли это, что ваши месячные платежи станут вдвое больше? Ничего подобного. Давайте подсчитаем вместе. Принцип денежных игр № 3: сократите кредитные выплаты наполовину! Выписывая в следующий раз чек на месячный платеж по ипотеке, выпишите сразу второй чек на оплату доли основного долга за следующий месяц. Вам все равно придется заплатить эту сумму в следующем месяце, так почему бы не выложить ее из кармана на пару недель раньше, но за счет этого добиться существенной долгосрочной экономии? Ведь 80, 90 или даже больше процентов от всей стоимости жилья составляет переплата по кредиту. По статистике, большинство американцев через 5–7 лет осуществляют рефинансирование ипотеки или переезжают на новое место жительства (и вновь взваливают на себя бремя выплат по кредитам). Марк Айзенсон, эксперт по ипотечному кредитованию и автор книги «Секрет банкиров» («The Banker’s Secret») писал в «New York Times»: «Остается только сожалеть, что миллионы людей, исправно платящих по кредитам за жилье, не понимают преимуществ досрочных платежей». Рассмотрим для примера приведенную ниже таблицу. Средняя стоимость жилого дома в США составляет 270 тысяч долларов, но изложенная стратегия применима к любой стоимости, будь то 500 тысяч или 2 миллиона. Тридцатилетний кредит под 6 процентов предусматривает ежемесячные платежи в размере 1618 долларов. Используя данный метод, вы одновременно выписываете дополнительный чек на 270 долларов (доля основного долга в следующем платеже). Это не такая уж большая сумма, но зато на нее уже не будут начисляться проценты. Вообще-то это нельзя даже считать дополнительным платежом. Вы все равно заплатили бы эти деньги в следующем месяце. Просто вы делаете это чуть раньше. Если вы будете придерживаться стратегии досрочной оплаты каждый месяц, то сможете выплатить тридцатилетний кредит всего за 15 лет и при этом уменьшить конечную стоимость дома почти на 50 процентов. Разве не имеет смысла досрочно внести 270 долларов, чтобы наполовину сократить стоимость кредита? Если конечная сумма по договору составляет миллион долларов, вы можете вернуть себе полмиллиона! Насколько короче будет в этом случае ваш путь к финансовой свободе?!

Несколько слов об автомобилях Сэкономить большие деньги можно не только на жилье. Один из моих сыновей долгие годы лелеял заветное желание купить BMW. В конце концов он приобрел автомобиль своей мечты со всеми наворотами в рассрочку. Его радости не было предела. Он буквально влюбился в свою машину. Ему нравились ее ходовые качества, внешний вид и тот статус, который она ему придавала. Она была источником его гордости и вдохновения (так ему, по крайней мере, казалось). Правда, BMW обошлась ему очень дорого! В месяц он платил за нее столько же, сколько за дом средних размеров. Спустя год или два машина слегка поизносилась и, как и следовало ожидать, утратила ощущение новизны. В тридцатилетнем возрасте сын задумал жениться и начал присматривать дом для себя и своей будущей жены. Проделав несложные расчеты, он застонал. Тех денег (1200 долларов), которые он каждый месяц выкладывал за свой восьмицилиндровый автомобиль BMW X6 с двойным турбонаддувом, как раз хватило бы на платежи по ипотеке.

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно