|

||

|

|

||

|

|

Онлайн книга - Деньги. Мастер игры | Автор книги - Энтони Роббинс

Cтраница 126

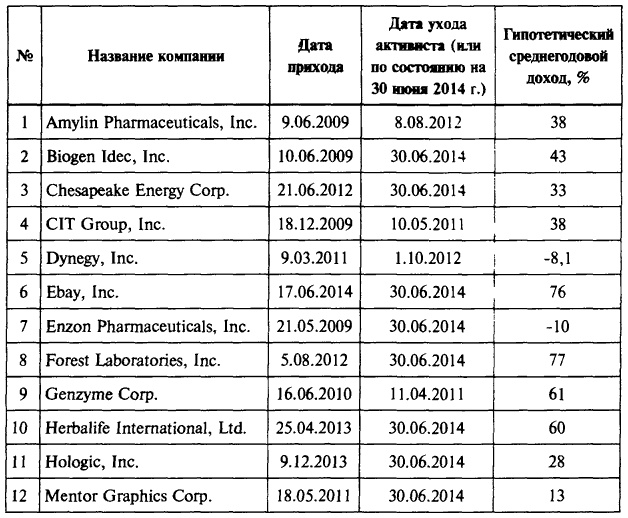

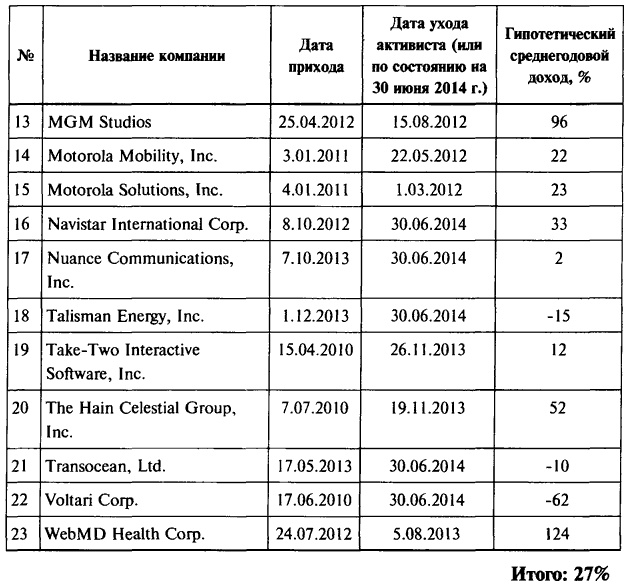

ТР (смеется): В конце 2013 года вы продали эти акции. КА: Когда их цена поднялась до 350 долларов, я расстался с некоторыми из них, но не со всеми. ТР: Как по-вашему, чего именно люди не понимают в отношении вас? КА: По-моему, люди не понимают, а может быть, я и сам не понимаю, в чем моя мотивация. Иногда я выражаюсь слишком резко, но на самом деле всего лишь пытаюсь сохранить величие нашей страны. Я хочу, чтобы люди помнили обо мне как о человеке, который изменил порядок ведения бизнеса. Меня очень беспокоит то, что многими великими компаниями так плохо управляют. Я хочу изменить правила так, чтобы руководители и советы директоров несли подлинную ответственность перед акционерами. _Новости из мира инвестиций_ ■ Карл Айкан считает, что сейчас у активистов самое лучше время для инвестирования. — В качестве причин называются: 1) низкие банковские ставки, благодаря которым приобретение компаний обходится дешевле; 2) обилие компаний с большими запасами ликвидности, которые выиграют от синергетического эффекта слияний; 3) осознание многими инвесторами того, что надо что-то предпринимать против никудышной работы руководства и безответственности советов директоров во многих компаниях, если мы хотим справиться с высокой безработицей и сохранить свою конкурентоспособность в мире. — Всего один активист может стать катализатором, необходимым для осуществления покупки. — Компания IEP долгие годы участвует в движении активистов и считает, что такие катализаторы нужны для расширения процессов слияний, поглощений и консолидации предприятий. — Низкие банковские ставки повышают способность компаний, контролируемых IEP, осуществлять законные дружественные и не слишком дружественные поглощения с использованием опыта активистов. ■ Подтвержденные данные о доходности свидетельствуют о нашем превосходстве. • Общая доходность акций IEP выросла с 1 января 2000 года на 1622 процента*. — Индексы S&P 500, «Dow Jones Industrial» и «Russell 2000» продемонстрировали за тот же период примерно 73 процента, 104 процента и 168 процентов соответственно. • Результаты работы инвестиционных фондов «Icahn» с начала работы в ноябре 2004 года: — Общая доходность составляет около 293 процентов**, а среднегодовая — примерно 15 процентов**. — Доходность в 2009, 2010, 2011, 2012, 2013 годах и за 6 месяцев 2014 года составила соответственно 33,3; 15,2; 34,5; 20,2; 30,8 и 10,2 процента. ■ Последние финансовые показатели: — Скорректированная чистая прибыль «Icahn Enterprises» за шесть месяцев 2014 года — 612 миллионов долларов. — Индикативная стоимость основных активов по состоянию на 30 июня 2014 года — 10,2 миллиарда долларов. — Скорректированный доход «Icahn Enterprises» по EBITDA за последний год, заканчивающийся 30 июня 2014 года, — примерно 2,2 миллиарда долларов. ■ Ежегодные дивиденды на 1 акцию — 6 долларов (5,8 процента по состоянию на 31 июля 2014 года). * Данные приведены с учетом реинвестирования дивидендов. За основу взяты цены акций по состоянию на 31 июля 2014 года. ** Доходность подсчитана по состоянию на 30 июня 2014 года. ТР: Вы с женой подписали «Клятву дарения». Какие другие благотворительные акции вы проводите? КА: Я не жадный человек, но мне хотелось бы поддерживать тех, кого я сам выберу. Недавно я пожертвовал 30 миллионов на так называемые независимые альтернативные школы, потому что директора и педагоги в них несут ответственность перед родителями и учениками. Как следствие, такие школы дают ученикам более высокое образование, чем обычные. Мы великая страна, но, к сожалению, уровень управления компаниями и системой образования находится во многом не на должном уровне. Я надеюсь, что мое богатство поможет изменить сложившееся положение. Если этого не случится, мы, к сожалению, скатимся до уровня второразрядной страны, а может быть, и ниже. Польза от членства активистов в советах директоров компаний Таблица составлена компанией «Icahn Enterprises» в качестве ответа тем, кто ставит под сомнение включение активистов в состав советов директоров публичных компаний. С 1 января 2009 года по 30 июня 2014 года назначенные Айканом лица входили в состав совета директоров двадцати трех компаний. В таблице показано, что инвестор, вложивший деньги в компанию в день прихода туда активиста и продавший свой актив в день его ухода (или хранящий актив по состоянию на 30 июня 2014 года, если активист по-прежнему является членом совета директоров), получил бы среднегодовой доход в размере 27 процентов.

Доходность рассчитывалась при условии равных взвешенных величин в каждой инвестиции. Данные приведены с учетом реинвестирования дивидендов. Таблица не отражает результативности инвестиционного сегмента IEP и не позволяет судить о будущих доходах этого сегмента. Глава 6.2

Дэвид Свенсен: любимая работа стоимостью 23,9 миллиарда долларов Глава инвестиционного фонда Йельского университета и автор книги «Нешаблонный успех: Фундаментальный подход к вопросу личных инвестиций» («Unconventional Success: A Fundamental Approach to Personal Investment»)

Дэвид Свенсен, пожалуй, самый известный инвестор, о котором вы никогда не слышали. Его называют Уорреном Баффетом институциональных инвестиций. За время, в течение которого он отвечает за инвестиционную деятельность в Йельском университете, его фонд вырос с 1 до 23,9 миллиарда долларов, а инвестиции приносили в среднем 13.9 процента годовых. Таких результатов не добивались даже многие крупные хедж-фонды, которые вот уже 27 лет безуспешно пытаются переманить его к себе. При первой же встрече со Свенсеном сразу становится заметно, что он занимается этим делом не ради денег. Его главными мотивами являются любовь к игре и чувство служения великому университету. Это нетрудно доказать: в частном секторе он зарабатывал бы намного больше, чем сейчас. Свенсен по натуре изобретатель и ниспровергатель основ. Свою так называемую йельскую модель инвестирования, которая является одной из версий современной портфельной теории, он разработал совместно с коллегой и бывшим учеником Дином Такахаси. Идея заключается в том, что портфель делится на 5–6 приблизительно равных частей, и в каждую из них инвестируются разные категории активов. Йельская модель представляет собой долгосрочную стратегию, в основе которой лежит широкая диверсификация. При этом основной упор делается на акции, а не на облигации или сырьевые активы, дающие более низкий доход. Позиция Свенсена по вопросу ликвидности также считается революционной. Он не стремится к приобретению ликвидных активов, объясняя это тем, что они не столь доходны и потраченные на них деньги можно было бы вложить более эффективно.

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно