|

||

|

|

||

|

|

Онлайн книга - Деньги. Мастер игры | Автор книги - Энтони Роббинс

Cтраница 108

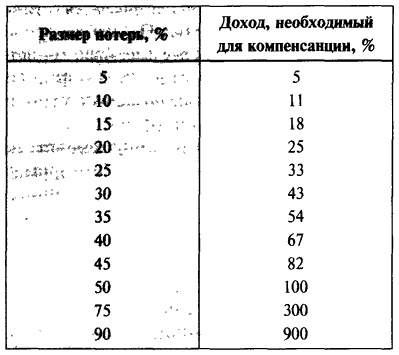

Почему же рядовые инвесторы так много не досчитались? Президент «Dalbar» Луис Харви утверждает: «Инвесторы всегда не вовремя вкладывают деньги в рынок и изымают их. Под влиянием паники они причиняют ущерб сами себе». Особенно ярко это продемонстрировало исследование, проведенное компанией «Fidelity» на примере деятельности своего флагманского инвестиционного фонда «Magellan». Этим фондом руководил легендарный Питер Линч, который в период с 1977 по 1990 год добивался поразительной средней доходности в размере 29 процентов в год. Однако среднестатистический инвестор фонда «Magellan», по данным исследования, нес потери!!! Как такое могло случиться? Оказалось, что, когда доходность фонда снижалась, люди изымали из него деньги, опасаясь еще больших потерь, а когда дела шли в гору, вновь возвращались. Реальность такова, что лишь немногие смогут пережить еще один 2008 год, не продав хотя бы часть своих инвестиций. Такова природа человека. Поэтому, говоря о том, как правильно вкладывать деньги, люди зачастую представляют себе некого воображаемого инвестора со стальными нервами и крепким желудком. Так, например, на сайте MarketWatch недавно я наткнулся на статью Марка Халберта. В ней он анализирует различные подписные бюллетени, в которых инвесторам даются конкретные советы по покупке и продаже всевозможных активов. Рекомендации самого лучшего из этих бюллетеней на протяжении более 20 лет могли бы приносить подписчикам в среднем 16,3 процента прибыли! Отличная работа, ничего не скажешь. Но выигрыши неизменно сопряжены с неудачами. Марк объясняет: «Порой такая высокая результативность заставляет желудок сжиматься от страха, так как на протяжении трех рыночных циклов после 2000 года этот бюллетень оказывался среди худших. Например, в 2007–2009 годах, когда на рынке царили „медведи“, среднестатистический портфель подписчика бюллетеня мог бы упасть в цене почти на две трети». На две трети? Но это же 66 процентов! Вы можете себе представить, что вложили 100 тысяч долларов, а в итоге у вас осталось всего 33 тысячи? Или что миллион ваших сбережений, накопленных в течение жизни, превратился всего в 333 тысячи? Кто из вас, сжав зубы, продолжил бы следовать намеченным путем? Когда Марк поинтересовался у издателя бюллетеня, многие ли подписчики оставались верны его рекомендациям, когда курсы взлетали и падали, тот уклончиво ответил, что его бюллетень не предназначен для инвесторов, «которые в панике бросаются распродавать активы при первых же неурядицах». Но я не назвал бы падение на 66 процентов просто «неурядицей». По мнению издателя, простые смертные склонны преувеличивать опасность и на ходу выпрыгивать из машины, как только на приборной доске загорится индикатор о необходимости пройти очередное техобслуживание. Однако следует помнить, что для компенсации потери в размере 66 процентов необходимо впоследствии получить прибыль в 200 процентов. Это только для того, чтобы восстановить прежний уровень сбережений!

Все без исключения мастера инвестиций, у которых я брал интервью для этой книги, любыми путями стараются избежать убытков. Они понимают, что, понеся потери, должны будут прилагать несоизмеримо больше усилий, чтобы вернуться хотя бы к начальной точке. Реальность такова, что все мы порой принимаем инвестиционные решения, продиктованные эмоциями. Люди — эмоциональные существа, и даже лучшие трейдеры мира постоянно борются со своими внутренними страхами. Всесезонный портфель защищает вас не только от внешних обстоятельств, но и от самих себя! Он в определенном смысле сковывает вам руки, не позволяя принимать неправильные решения. Если у вас за последние 75 лет самая большая потеря составляла 3,93 процента, какова вероятность, что вы испугаетесь и распродадите все активы? И насколько спокойно вы чувствовали бы себя в 2008 году, когда все вокруг рушилось, а ваш внесезонный портфель опустился всего на 3,93 процента? Теперь универсальный рецепт от Рэя Далио в вашем распоряжении! Чтобы получить к нему доступ, вам не пришлось зарабатывать 5 миллиардов долларов. Достаточно было купить эту книгу! Конечно, это упрощенный вариант, из которого удалены все хитроумные финансовые инструменты. В нем используется более пассивный подход (не делается попыток переиграть рынок за счет выбора самых выигрышных активов и прогнозирования будущего развития). И все же вы в состоянии использовать данный портфель самостоятельно. Но, если вы решитесь на это, я должен обратить ваше внимание на некоторые моменты: • Инвестирование через индекс-фонды или фонды ETF может снизить показатели доходности. В связи с этим очень важно выбрать самый экономный и эффективный вариант по каждой категории активов. • Необходимо осуществлять постоянный мониторинг портфеля и его ежегодную ребалансировку. • Иногда такой портфель является не самым оптимальным с точки зрения налогов. Важно по максимуму использовать возможности IRA, 401(k) и других программ, предоставляющих налоговые льготы. Кроме того, вы можете приобрести переменные аннуитеты, предлагаемые компаниями TIAA-CREF или «Vanguard» (большинство экспертов считают лишь эти два варианта приемлемыми с точки зрения соотношения цены и качества). Всесезонный портфель + пожизненный источник дохода В настоящее время компания «Stronghold» предлагает своим клиентам всесезонный портфель как одну из многих возможных опций. Возможно, кто-то из читателей захочет воспользоваться этим предложением самостоятельно, а кто-то прибегнет к помощи опытных консультантов. Выбирайте тот вариант, который лучше отвечает вашим потребностям. Начинайте активные действия Теперь мяч на вашей стороне. Если у вас есть лучшая стратегия, доказавшая свою эффективность и дающая максимальные доходы при минимальном риске, вам, возможно, следует руководить собственным хедж-фондом. Теперь вы вооружены информацией, которая позволит действовать как самостоятельно, так и с помощью независимого консультанта, способного оказать вам содействие в составлении и претворении в жизнь подходящего плана. Проверьте своего брокера Вам необходимо установить, сколько вы в действительности выплачиваете фондам в виде комиссий и какова реальная доходность ваших инвестиций, а также какому риску вы подвергаетесь и какой результат показал бы ваш текущий портфель за последние 15 лет, в течение которых произошло два падения фондового рынка почти на 50 процентов (2000–2002 и 2008–2009 годы). Как быть со счетом 401(k)? Всесезонная стратегия может быть применена и в рамках вашей уже действующей программы 401(k), если она включает в себя рекомендуемые инвестиционные фонды и активы. Вы можете сделать это самостоятельно или с помощью консультанта. Что вложите, то и получите Пора перевести дух. В последних двух главах мы одолели с вами солидный кусок пути, и теперь у вас в руках опробованный инвестиционный план, которому нет равных. Вы можете применить его прямо сразу и после этого будете жить, не заботясь о колебаниях рынка. Разумеется, никто не знает, что произойдет в будущем, но история говорит, что, поступая подобным образом, вы будете получать приличный доход и чувствовать себя защищенным в любой ситуации.

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно