|

||

|

|

||

|

|

Онлайн книга - Дневник хеджера. Бартон Биггс о фондовом рынке | Автор книги - Бартон Биггс

Cтраница 64

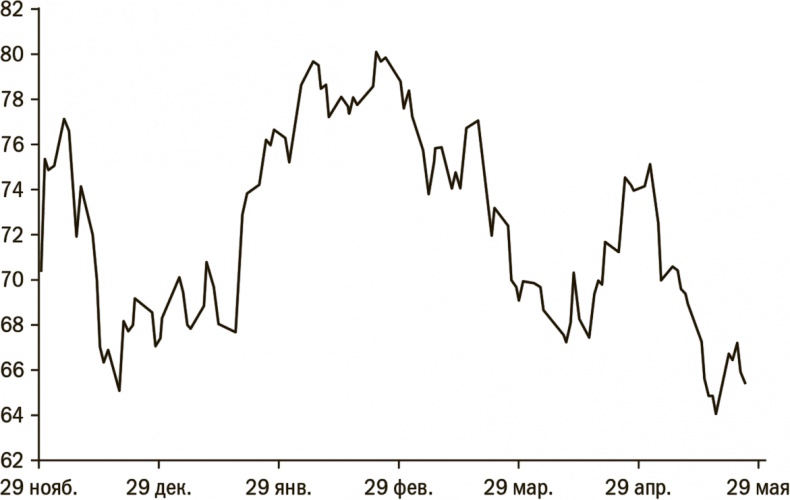

Имейте также в виду, что мой собеседник говорил о двухлетнем, а не о двухмесячном периоде. Если по каким-то причинам мировая экономика (США, Китай, Европа) почувствует себя лучше, цены на нефть начнут быстро расти. В настоящий момент нефть и акции нефтяных компаний – это рисковая ставка. А я понял одну истину: сделать правильные выводы и попытаться применить их на практике слишком рано – то же самое, что ошибиться. Так или иначе, стоит учитывать сказанное моим визави. Взгляните на график динамики цены акций когда-то великолепной Schlumberger. В то же время Саудовская Аравия весьма разумно хеджирует свои риски. На прошлой неделе был подписан контракт на три миллиарда долларов с British Aerospace [181] о поставке тренировочных самолетов, а также CMS [182] для новых истребителей, купленных Королевскими ВВС Саудовской Аравии. Истребители не защитят вас от смертников, но они, очевидно, могут быть полезны, чтобы предотвратить бомбардировку с самолетов «плохих парней» ваших нефтедобывающих мощностей или для «горячей» войны в Заливе.

Рис. 22. Динамика цены акций Schlumberger: 29 ноября 2011 года – 25 мая 2012 года Заключение

Когда я размышляю об этом кризисном периоде, который был столь богат возможностями и одновременно столь переполнен болью и страхом, меня поражает то, насколько сложно быть инвестором и фидуциарием. Управляя рисками портфеля, а также вашими собственными деньгами и деньгами вашей семьи, никогда нельзя исключать вероятность катастрофических результатов. Джек Богл [183] , ветеран многих битв на фондовом рынке, сказал в 2009 году: «При распределении активов мы должны исходить не из вероятности верного выбора, а из последствий выбора неверного». Он абсолютно прав! Эта мысль мучила меня в мрачное полуденное время долгого жаркого лета 2011 года, когда акции падали, словно накануне конца света. Мировая история – история прогресса, и я верю в акции: в долгосрочной перспективе хочется быть собственником, а не кредитором. Однако всегда нужно помнить о том, что в наше время условия могут быть совсем другими, как нам столь красноречиво поведали Рейнхарт и Рогофф. Вспомните 1930-е, Японию в конце 1990-х, и, конечно, как однажды с хитрой улыбкой сказал Рогофф, в человеческой истории был период, известный как «Темные века, и они продолжались 300 лет». Инвесторам нужно помнить о склонности воевать методами предыдущей войны. Мы забываем о том, что господин Рынок изобретателен и ему нравится мучить нас по-разному. В 2008 году я недостаточно уважительно отнесся к тому, что мне говорили рынки, и не осознал глубину своего непонимания опасности «ипотечного рака». После очень сильного роста в предыдущие пять лет я понес существенные потери. Тот факт, что падение S&P 500, MSCI World и MSCI Emerging Markets значительно (на 37 %, 41 % и 53 % соответственно) превзошло мои убытки, служил слабым утешением для моих инвесторов. Сорокапроцентный прирост капитала в 2009-м и неплохой результат 2010-го лишь вернули меня к моей высшей точке, зафиксированной в 2007 году. Клиентам не понравился год больших убытков и волатильности. Как и моим партнерам. Да и мне, если уж на то пошло. Мы столкнулись с выводом средств нашими инвесторами. Принципиально не верю в стоп-лосс приказы по отдельным позициям или по портфелю в целом. Если оценка стоимости бумаг упала и если вы уверены, что фундаментальные аргументы в пользу вашего инвестиционного решения по-прежнему верны, почему вас должно запугать временное падение цен? Господин Рынок славен резкими перепадами настроения, и вам стоит ставить против него, а не с ним, особенно в моменты его сумасбродства. Возможно, происходит что-то такое, чего вы попросту не понимаете. Уоррен Баффет, инвестор, на которого я в чем-то похож и который верит в Америку, лучше описывает данную дилемму. Представьте себе, что ведете бизнес с партнером, у которого биполярное аффективное расстройство [184] . Когда ваш партнер сильно подавлен, встревожен и в мрачном настроении предлагает вам купить его долю бизнеса с большой скидкой, вам стоит согласиться. Когда он полон энтузиазма, оптимистичен и хочет купить вашу долю с заоблачной премией, следует оказать ему такую услугу. Как обычно, в устах Баффета это выглядит проще, чем оно есть на самом деле, так как измерение глубины перепадов настроения партнера с биполярным аффективным расстройством далеко не точная наука [185] . В любом случае в 2010 году я пообещал своим партнерам и инвесторам, что больше никогда (по мере сил) не допущу потери существенно больше 10 % стоимости фонда на начало года. Я утешал себя тем, что многие из великих трейдеров практиковали аналогичный подход, а отличие заключалось лишь в том, что 10 % отсчитывалось ими от максимальной стоимости активов за год. Лимит убытков в 10 % означает, что когда потери доходят примерно до 8 %, вам нужно начинать уменьшать свои риски, потому что достаточно одного плохого дня, чтобы вы вышли за пределы лимита. Суть в том, что дно всегда оказывается на 10 % ниже ваших худших ожиданий. После умеренного роста в первой половине года наступило долгое жаркое лето 2011-го: с 22 июля по 8 августа S&P 500 упал на 17 %, затем отрос на 10 % за пять торговых дней лишь для того, чтобы снова откатиться к минимумам. Потом он продемонстрировал еще более быстрый рост и затем упал ниже зафиксированных в июле – августе минимумов в первый торговый день октября. Далее начался мощный подъем, в течение которого S&P 500 отыграл две трети летних потерь, а остальную часть того бурного года индекс оставался относительно стабильным. Все лето я был убежден, что мы столкнулись с рецидивами приступов паники, которую поддерживает безумие трейдеров, следующих за трендом. Тем не менее за семь недель в июле – августе, когда дамоклов меч висел над моей головой и мне приходилось иметь в виду вероятность «катастрофического исхода», я четырежды сокращал ту величину, на которую в моем портфеле длинные позиции превосходят короткие, чтобы не нарушить обязательство о 10-процентном пороге убытков. В результате «пила» прошлась по мне очень сильно. Когда было достигнуто дно (3 октября 2011 года), в заметке для своих инвесторов я указывал, что пришло время закупаться, но в том месяце заработал лишь 7,5 %, тогда как S&P 500 вырос на 11 %. В том числе и из-за этого по итогам года я понес потери, хотя и меньше 10 %. Можно сказать, что я попал в собственную ловушку. Тренды могут разворачиваться без каких-либо очевидных причин с невероятной скоростью. Примерно пятьдесят лет назад сэр Алек Кернкросс очень удачно пошутил на эту тему:

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно