|

||

|

|

||

|

|

Онлайн книга - Дневник хеджера. Бартон Биггс о фондовом рынке | Автор книги - Бартон Биггс

Cтраница 32

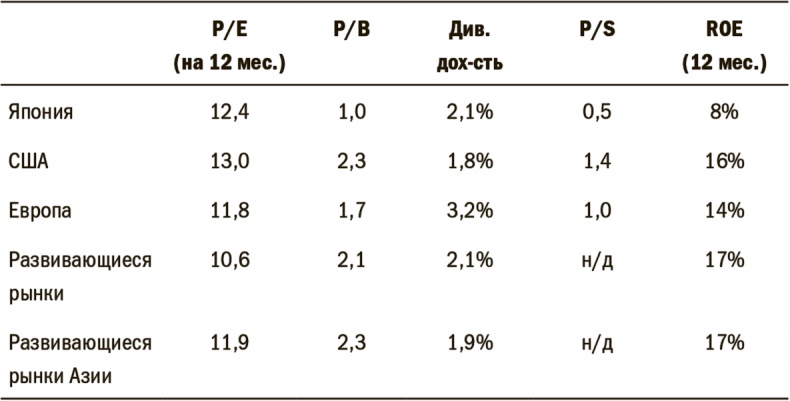

Американская оккупация Японии оказалась самой спокойной в истории. Сопротивления практически не было. Столь многословно я пытаюсь подойти к следующему тезису: японцы способны на внезапные и резкие изменения. Япония сможет однажды преобразиться. Одно из преимуществ абсолютно гомогенной культуры и жгучей национальной гордости сводится к тому, что нация способна мобилизоваться в едином порыве. Как отмечает Ченселлор, Япония модернизировалась с потрясающей скоростью после реставрации Мэйдзи в 1866-м [94] . В 1925–1945 годах быстрое развитие шло в неверном направлении, а в послевоенный период Япония одним махом удвоила национальное богатство на душу населения: такого результата она добилась всего лишь за 20 лет. Так или иначе, не забывайте, что я говорю о долгосрочных трендах, а не об одном-двух ближайших месяцах. Все многократно слышали о замечательных акциях японских компаний, но безрезультатно. При изучении оценок стоимости имейте в виду: японские эмитенты располагают денежными средствами в сумме порядка 30 % их рыночной капитализации. Вероятно, практически все японские бумаги продаются со значительным дисконтом к балансовой стоимости. Но что с того? Акции японских компаний дешевы уже много лет. Ниже приведены текущие оценки IBES. Когда вы смотрите на эти величины, японский рынок не кажется столь уж недооцененным, учитывая все неприятные времена, которые он пережил. Поэтому я концентрируюсь на сценарии восстановления и продолжительного роста. Если ROE японского рынка сможет подняться выше 10 %, а P/S – до 1, вам удастся хорошо заработать. Главное – чтобы закончился период стаг-дефляции и начался рост номинального ВВП. И землетрясение может как раз повлиять на изменение ситуации. Таблица 6. Текущие оценки от Institutional Broker Estimate Survey

Я работаю на японском рынке (и, соответственно, с иеной) через EWJ (iShares MSCI Japan Index Fund). Вы также можете покупать фьючерсы на индекс Topix или Nikkei 225. Затем есть MSJNUSDX – настраиваемая корзина акций японских экспортеров («голубых фишек») в Bloomberg. Когда вы инвестируете в EWJ, вы открываете длинную позицию по акциям и иенам. Я не рассчитываю заработать на позиции в иенах, но не думаю, что иена сильно обесценится, если японская экономика резко пойдет на поправку. Начинайте покупать на откате

Из-за непереносимых болей в бедре я мучительно размышлял над тем, не стоит ли отменить мою июньскую поездку в Азию. Впрочем, это не может служить оправданием. Я пропустил первые тревожные сигналы, и проблемы не замедлили последовать. 1 мая 2011 года

Новости последних недель настораживают, но я по-прежнему считаю, что у рынков есть потенциал роста. Опасения в отношении растущей инфляции (общей и базовой) усиливают негатив как для развитых, так и для развивающихся рынков. Центральные банки развивающихся стран занялись ужесточением денежно-кредитной политики, но действия большинства институциональных инвесторов по-прежнему запаздывают: реальные процентные ставки остаются отрицательными. Инвесторы беспокоятся, что ситуация будет развиваться именно в таком направлении, но интересно, что сам старый лис Жан-Клод Трише заявил о сильном евро как контраргументе против ужесточения политики ЕЦБ на данном этапе. В то же время из-за плохой ли погоды, из-за землетрясения ли в Японии или из-за «арабской весны» темпы роста по всему миру снижаются, и теперь практически все прогнозируют переход глобальной экономики на рельсы замедленного роста. Рынки правительственного долга, как кажется, считают, что вероятность появления второй волны кризиса еще не исчезла с повестки дня. Как еще объяснить значительный рост казначейских бумаг? Самые горячие поклонники методов технического анализа сейчас делают выбор в пользу длинных позиций по 10-летним казначейским облигациям США. Чего хотят фондовые рынки? Устойчивого роста с низкой инфляцией. И они совершенно не желают ничего слышать об ужесточении политики центральных банков! Соответственно, понижение цен на нефть, металлы и сельскохозяйственную продукцию – хорошая новость, как и опубликованный в пятницу и сигнализирующий об улучшении ситуации отчет по американскому рынку труда (хотя и с некоторыми оговорками). Однако тревожат все более крутое падение цен на дома для одной семьи на вторичном рынке и растущие запасы жилья. Я пытаюсь объяснять это ужасной погодой в марте и тем, что продажи обычно оживляются лишь весной. Также верите или нет, но доктор Коппер (рынок цветных металлов) и доктор Коспи (Kospi – южнокорейский фондовый индекс) держатся весьма высоко [95] , что в глазах «медведей» подтверждает перспективы более серьезного замедления роста. Плохая новость заключается в том, что проблемы в Европе множатся, а напряженность сохраняется – в целом негатив продолжает усиливаться. Европейская экономика сочетает большой объем долгов и слишком медленный рост. Греция неплатежеспособна, ее экономика откатывается назад, а попытки налоговых реформ пока не принесли особых результатов. Отсрочка с принятием решения означает, что стоимость «спасения» [96] страны неумолимо растет, причем поблизости маячат также непростые истории Португалии и Ирландии. В то же время темпы роста экономики европейского Экономического и валютного союза вновь упали. Существуют два очевидных, хотя и весьма болезненных, решения. Во-первых, МВФ и ЕС должны дать Греции больше денег. Во-вторых, кредиторы должны продлить сроки погашения греческих суверенных долгов, то есть «разделить бремя». В конечном счете из ситуации можно выйти, только списав 50–75 % долга. Однако ущерб для ЕЦБ, европейских и в частности греческих банков при этом окажется пугающим. При 50-процентном списании долга капитал греческих банков составит лишь 1 % активов. Соответственно, меня по-прежнему не привлекают европейские акции как класс активов, хотя у меня и есть портфель бумаг европейских компаний, которые значительную часть своих прибылей получают на развивающихся рынках. На деле данный портфель обеспечил мне в апреле лучшие результаты, чем другие мои активы. Я по-прежнему держу много акций технологических компаний США, как старых чемпионов, так и новых претендентов на лидерство. Бумаги первых попросту слишком дешевы (по сравнению с S&P 500), и хотя их перспективы роста стали скромнее, чем раньше, но все равно превосходят средний уровень. Недавно один уважаемый инвестор заявил мне, что такая, как сейчас, возможность покупки акций Cisco, Intel, Microsoft, IBM при текущих ценах и перспективах бывает раз в поколение.

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно