|

||

|

|

||

|

|

Онлайн книга - Поднимите свой финансовый IQ | Автор книги - Роберт Кийосаки

Cтраница 35

Разница между двумя этими способами подсчета заключается в том, что в первом случае отдача от инвестиций определяется исходя из стоимости акций, а во втором – исходя из суммы, лежащей у меня в кармане. Вообще-то я стремлюсь и к тому, чтобы активы возрастали в цене на 10 процентов, и к тому, чтобы ко мне поступал 10-процентный доход в денежной форме. Однако денежный поток является единственным средством дохода, который можно непосредственно и точно измерить в тот период, когда актив находится в моем владении. Чьи деньги вносятся в программу 401(k)

Еще одним моментом, который часто вызывает недопонимание, являются утверждения финансовых консультантов относительно того, что работодатели вносят равные с вами вклады в программы пенсионного обеспечения. Если на каждый вложенный мною доллар компания вносит свой доллар, то консультанты считают, что отдача от вложений составляет 100 процентов. Я с этим не согласен. На мой взгляд, компания в данном случае прибавляет к моим деньгам мои же деньги. Другими словами, она удерживает эти деньги у меня из зарплаты и вносит их в мою пенсионную программу, но это все равно мои деньги. Ведь компания так или иначе должна их мне. Это часть моей заработной платы, которая относится к запланированным расходам компании. Когда я говорю о финансовых рычагах, то подразумеваю чьи-то чужие деньги, а не свои. Чем больше рычаг, тем выше доход

Эффект рычага очень важен, поскольку чем сильнее проявляется его эффект, тем выше отдача от инвестиций. Например, если я покупаю недвижимость за 100 тысяч долларов, используя только собственные средства, а затем получаю ежегодный доход в размере 10 тысяч, то отдача от моей инвестиции составляет 10 процентов. Если я возьму для покупки кредит на 50 тысяч долларов, то при том же доходе в 10 тысяч отдача составит уже 20 процентов. Если я куплю недвижимость целиком на заемные средства, то при том же доходе отдача будет приближаться к бесконечности. В данном случае это означает, что я получаю деньги ни за что. Десять тысяч долларов регулярно поступают в мой карман, а я оттуда ничего не достаю. Все мои расходы несут квартиросъемщики, а я получаю только доход. Деньги ни за что

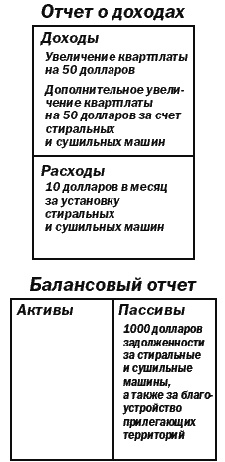

В следующем примере, основанном опять же на покупке 300-квартирного жилого дома, я постараюсь объяснить, каким образом получаю бесконечный доход, пользуясь финансовыми рычагами. Я намерен добиться этого путем повышения квартплаты и установки стиральных и сушильных машин в каждой из 300 квартир. В очень упрощенном виде это выглядит так:

Я повышаю квартплату на 100 долларов в месяц, чтобы сравняться со среднерыночными ценами, а также за благоустройство территории и установку в каждой квартире стиральных и сушильных машин. Вся эта операция финансируется целиком из заемных средств. Мы получаем дополнительные деньги от банка на благоустройство недвижимости. Вся ситуация находится полностью под нашим контролем. Увеличение задолженности многократно покрывается повышением доходов. Дополнительные 100 долларов представляют собой, формально говоря, бесконечно большую отдачу от инвестиций, поскольку все расходы в данном случае несет банк, а доход получаю я. Повышенную на 100 долларов квартплату надо умножить на 300 квартир. В общей сложности это дает 30 тысяч долларов в месяц или 360 тысяч в год дополнительно к тем денежным потокам, которые у нас уже есть. Эти 360 тысяч представляют собой бесконечно большую отдачу от инвестиций, причем в конкретном денежном виде, а не в форме фиктивного прироста капитала на бумаге. В целом же банк вкладывает 100 процентов денег на благоустройство, а мы получаем прибавку к доходу. Все расходы и покрытие кредита оплачивают квартиросъемщики. 3. Скрытая прибыль. Одним из самых сложных для понимания средств измерения отдачи от вложенных денег является так называемая скрытая прибыль. Если инвестор хорошо понимает, что делает, то он может повысить отдачу за счет умелого использования скрытой прибыли. Приведенная ниже схема позволяет в упрощенном виде разобраться с этим методом измерения истинной отдачи от инвестиций. В самом простом виде скрытая прибыль представляет собой все дополнительные поступления и льготы, обычно не учитываемые при подсчете отдачи от инвестиций.

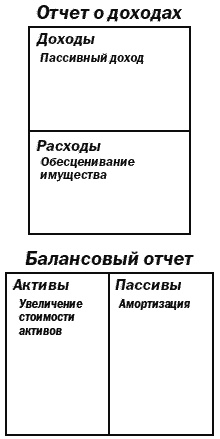

1. Колонка доходов: пассивный доход. Большинство людей понимают под доходом от инвестиций только поступление денег. Однако пассивный доход может существовать в различных, в том числе и скрытых, формах. В частности, он облагается налогами по более низким ставкам, чем заработанный. В США с него не платятся отчисления в фонд социальной защиты и отдельные виды налогов. Другими словами, если эти налоги не появляются у вас в колонке расходов, формально их можно считать доходом. 2. Колонка расходов: обесценивание имущества. В США налоговые ведомства предоставляют некоторым инвесторам дополнительный доход, который на первый взгляд выглядит как расход. Речь идет об обесценивании имущества, которое иногда называют фантомным доходом. Например, мой налог на собственность составляет тысячу долларов, но я могу уменьшить его, скажем, до 800 долларов, сославшись на то, что собственность обесценилась. Двести долларов представляют собой фантомный доход. Это деньги, которых я не должен платить. Они остаются у меня в кармане, а не достаются правительству. Обесценивание может распространяться на такие вещи, как холодильники, потолочные вентиляторы, ковры, мебель и другие предметы, со временем теряющие свою ценность. Налоговый консультант может дать вам подробные разъяснения по поводу имеющихся у вас материальных активов. Необходимо заметить, что к бумажным активам принцип обесценивания не применяется. 3. Колонка пассивов: амортизация. Еще одна форма скрытого дохода – амортизация. Так, в частности, обозначается выплата задолженности по согласованному графику. Если у вас хорошие долги, которые погашает за вас кто-то другой, например квартиросъемщик, то амортизация превращается для вас в доход. Другими словами, если квартиросъемщик платит за меня долги, то эти платежи я формально могу рассматривать как свой доход. Ведь мои долги сокращаются, а деньги остаются в кармане, и я могу их использовать для других инвестиций. Кроме того, пока квартиросъемщик сокращает мои долги, я продолжаю пользоваться всеми налоговыми льготами. 4. Колонка активов: увеличение стоимости активов. Если ваши активы растут в цене, то это тоже является для вас доходом. Но этот рост основывается не на каких-то случайных оценках и не на соотношении спроса и продажи. Я измеряю увеличение стоимости активов в количестве денег, поступивших в мою колонку доходов. Так, например, увеличение стоимости моего 300-квартирного дома на 360 тысяч долларов в год – это вполне измеримая величина. |

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно