|

||

|

|

||

|

|

Онлайн книга - Поднимите свой финансовый IQ | Автор книги - Роберт Кийосаки

Cтраница 31

Ключ к контролю – финансовый интеллект

Ключевую роль в осуществлении контроля играет финансовый интеллект. Чтобы это объяснить, возьмем для примера все тот же 300-квартирный жилой дом в Тулсе. 1. Колонка доходов. Первым шагом после приобретения недвижимости должно стать повышение квартплаты. Дом уже сам по себе прибыльный и обеспечивает поступление денежного потока. Другими словами, я с первого же дня делаю на нем деньги. Но даже в этом случае моя цель на ближайшие три года заключается в том, чтобы поднять плату за каждую квартиру на 100 долларов в месяц. Это будет достигнуто следующим образом: 1. Повышение платы за те квартиры, где она уже сегодня ниже рыночного уровня. 2. Установка стиральных и сушильных машин во всех квартирах. 3. Полный косметический ремонт дома и обустройство прилегающей территории. Все это будет делаться за деньги банка, а не за мои. Когда мы представляли банку свой бизнес-план, все эти усовершенствования в нем уже содержались и были заложены в общую сумму кредита. Если умножить 300 квартир на 100 долларов, то это повысит ежемесячный доход на 30 тысяч долларов, что за год даст дополнительную сумму в размере 360 тысяч. Такое повышение дохода может служить примером контроля и использования эффекта рычага. Если этот план сработает, то в течение трех лет мой финансовый IQ № 4 будет близок к бесконечности, поскольку увеличение дохода достигается в данном случае без привлечения капитала инвестора. От меня требуются только знания и умение управлять недвижимостью (контроль), чтобы обеспечить еще большую прибыльность. Финансовый IQ № 4 бесконечен потому, что увеличение дохода достигается за счет контроля инвестора, но на деньги банка. 2. Колонка расходов. Следующая задача, находящаяся под моим контролем, – это снижение расходов. Ее можно решить различными путями. В данном конкретном случае снижаются административные расходы. Поскольку мы управляем и другой недвижимостью, то многие административные функции можно объединить в рамках головной компании. При этом расходы на содержание бухгалтеров, юристов и прочего административного аппарата на каждом объекте недвижимости становятся излишними. Другие способы снижения издержек заключаются в сокращении страховых премий, налогов на собственность и расходов на содержание здания, а также экономии воды. Кроме того, расходы можно уменьшить путем сокращения времени простоя квартир при смене жильцов. Например, уже в тот момент, когда наниматель информирует управляющего, что собирается куда-то переезжать, сразу же дается реклама о наличии свободной квартиры. После того как жилец освободил квартиру, ремонтная бригада за один день чистит и освежает ее, так что новый жилец может вселяться уже на следующий день. А во многих случаях договор с новым нанимателем заключается еще до того, как прежний освободил квартиру. Очевидно, многие некомпетентные инвесторы не умеют сокращать расходы; они, наоборот, увеличивают их, в результате чего инвестиция в целом оказывается для них неудачной. Часто в погоне за экономией они плохо заботятся о качестве жилья и тем самым снижают его привлекательность в глазах нанимателей. В результате уменьшается и стоимость самого жилья. Мы любим покупать недвижимость, которой плохо управляли, потому что за счет улучшения управления можно резко повысить прибыльность своих вложений. Другими словами, мы делаем хорошие деньги на недоработках плохих инвесторов. Главный фактор контроля – управление недвижимостью

Как вы уже знаете, управление недвижимостью – это ключ к увеличению ее доходности. Как и большинство инвесторов, я очень не люблю брать на себя функции управления. Для этого у меня есть партнер, Кен Макэлрой, автор книги «Азбука инвестирования в недвижимость». Его компания, являющаяся лидером среди управляющих компаний Юго-Запада США, прекрасно справляется с этой задачей.

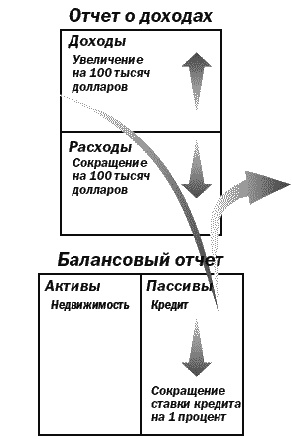

Одна из причин, по которой я держусь подальше от большинства акций и инвестиционных фондов, заключается в том, что я не могу контролировать их расходы, особенно жалованье управляющих, премии и комиссионные. Я просто бешусь, когда читаю о том, как алчные управляющие повышают себе зарплату, несмотря на снижение доходов вкладчиков. Например, глава финансовой компании «Home Depot» Роберт Нарделли получал в год 38 миллионов долларов в виде зарплаты плюс гарантированную премию 3 миллиона. К сожалению, дела у компании шли из рук вон плохо, и Нарделли в конце концов подал в отставку, но лишь после того, как совет директоров согласился выплатить ему выходное пособие в размере 210 миллионов долларов. На мой взгляд, это настоящий грабеж. Поэтому я терпеть не могу ценные бумаги. В большинстве случаев ими управляют служащие, которые думают скорее о собственных доходах, чем о финансовой безопасности инвесторов. Кстати, зарплата руководителей «Home Depоt» при всей своей баснословной величине не является исключением. Это скорее норма. 3. Колонка пассивов. Для покупки своего 300-квартирного жилого дома я взял кредит под 4,95 процента годовых. Такой низкий процент повышает ценность недвижимости. Под залог дома я взял вторую ссуду со ставкой 6,5 процента. Средняя ставка кредита составила 5,5 процента (с учетом разных сумм в каждом займе). Это тоже весьма низкий процент, который является важным фактором контроля и использования рычага. Когда речь идет о миллионах долларов, то каждый процент выливается в крупную сумму. Например, 1 процент от кредита в размере 10 миллионов долларов будет давать каждый год 100 тысяч дополнительного дохода. Как показывает приведенная ниже схема, сокращение задолженностей и процентов также является примером использования эффекта рычага.

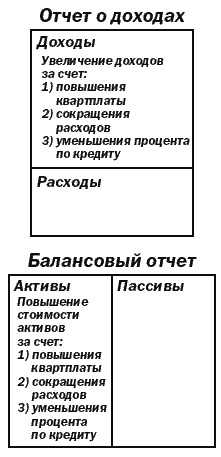

4. Колонка активов. Повышая квартплату, сокращая расходы и уменьшая размер задолженности, я увеличиваю стоимость активов. Из приведенного на странице 141 финансового отчета видно, что контроль за ходом сделки и перемещение нужных сумм в требуемом направлении также являются проявлением эффекта рычага и финансового интеллекта.

Подцепи яблоки

Поведение инвесторов в условиях сегодняшних колебаний рынка напоминает мне старинную ярмарочную забаву, в которой нужно было подцепить яблоки, качающиеся на волнах. Это, конечно, веселое и увлекательное занятие, но мне не хотелось бы каждый день подобным образом зарабатывать себе на жизнь. Вместо того чтобы следить за скачущими вверх и вниз ценами на акции или показателями инвестиционных фондов, я предпочитаю сохранять контроль над всеми аспектами своего финансового отчета. Располагая достаточным финансовым интеллектом, чтобы контролировать доходы, расходы, задолженность и стоимость объекта, в который вложены деньги, я сам управляю своим будущим. |

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно