|

||

|

|

||

|

|

Онлайн книга - Почему мы хотим, чтобы вы были богаты | Автор книги - Дональд Трамп , Роберт Кийосаки

Cтраница 58

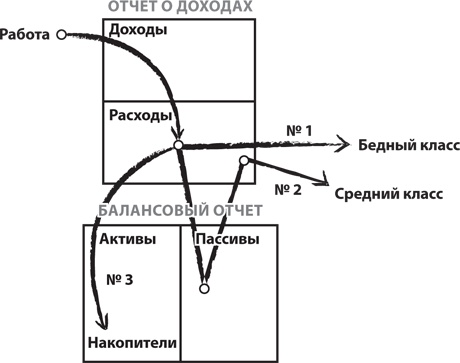

Учите бухгалтерский учет и хозяйственное право, изучайте тенденции рынка, чтобы вам не втирали очки люди, которые именуют себя «экспертами», а на деле ничего не смыслят в инвестициях. Ведущий программы, опытный журналист, сделал мне упрек, что в своих книгах я не даю людям конкретных советов. Да, я не даю рекомендаций типа «Поручите мне все свои деньги и диверсифицируйте, диверсифицируйте и еще раз диверсифицируйте» или «Приобретайте дом в собственность, потому что арендная плата – это выброшенные на ветер деньги». Я предпочитаю, чтобы люди думали своей головой. Видите ли, бывают времена, когда аренда лучше, чем собственность, и вы должны понимать, в чем разница и что лучше отвечает вашим интересам. Я признаю, что иметь дом в собственности – это неплохо, но важно также знать, когда, где и под какой кредитный процент его следует покупать. Точно так же, как любой искушенный покупатель знает, когда в магазинах начинается распродажа, так и инвестор не отправляется за покупками, не дождавшись «распродажи». Советовать супругам покупать дом, когда рынок жилья находится на подъеме, и платить за него, отказывая себе в лишней чашке капучино, – это, на мой взгляд, верх неблагоразумия. Люди должны думать самостоятельно, а для этого надо обладать финансовой грамотностью. Надо иметь рентгеновские очки, а не повязку на глазах. Пройдите курсы бухгалтерского учета и хозяйственного права, даже если у вас нет планов стать бухгалтером или юристом. Несколько слов о денежных потоках Движение денег – чрезвычайно важный аспект, над которым каждый предприниматель или инвестор должен установить полный контроль. Как уже было сказано выше, я люблю недвижимость, люблю покупать и строить дома, потому что могу контролировать этот процесс. Большинство инвесторов считают инвестиции рискованным занятием, потому что вкладывают деньги в такие инструменты, над которыми не имеют никакого контроля, – накопительные программы, акции, облигации и инвестиционные фонды. Если вы взглянете на схему финансового отчета, то поймете, почему контроль за денежными потоками так важен для профессиональных инвесторов и бизнесменов.

Признаком высокого финансового интеллекта будет являться большой денежный поток, поступающий в графу доходов, низкого финансового интеллекта – большой денежный поток, вытекающий из графы расходов. Америка в целом и многие американцы испытывают большие финансовые затруднения, потому что не могут увеличить денежный поток, поступающий в графу доходов, и утеряли контроль за расходами. Кроме того, вместо того чтобы увеличивать активы, они создают все больше пассивов, что ускоряет денежный поток в графе расходов. Люди с большой задолженностью на кредитной карте закладывают дом, чтобы погасить задолженность, а затем влезают в еще большие долги. Это пример полной потери контроля над расходами. Мой богатый папа рекомендовал мне обучиться процессу продаж, чтобы я понял, каким образом деньги поступают в графу доходов. Многие люди сражаются с финансовыми проблемами лишь потому, что не разбираются в вопросах продажи и маркетинга. Вы, должно быть, уже заметили, что Дональд Трамп на сегодняшний день силен в маркетинге, как, пожалуй, никто другой. Его брэнд стоит денег и притягивает деньги к себе. Любопытно, что мой богатый папа всегда считал графу расходов самой важной. Он говорил: «Большинство людей, тратя деньги, обрекают себя на бедность. Если ты хочешь разбогатеть, то должен научиться тратить деньги так, чтобы расходы делали тебя богаче». Помещенная ниже схема объясняет смысл его слов. В графе расходов денежный поток распределяется по трем основным направлениям. Одна из причин, почему наша страна и миллионы ее жителей испытывают финансовые трудности, состоит в том, что все деньги уходят в направлении денежных потоков № 1 и № 2. Чтобы стать богатым, необходимо (независимо от величины заработка) обеспечить денежный поток № 3.

Как я уже говорил ранее, журнал «USA Today» в результате исследования обнаружил, что американцы больше всего боятся не терроризма, а того, что, выйдя на пенсию, останутся без денег. Не кроется ли причина этого в том, что у большинства финансовых консультантов и населения выработался накопительский менталитет? Денежный поток № 3 на схеме как раз и является проявлением этого накопительского менталитета. Но, чтобы стать очень богатым и не экономить каждую копейку, необходим еще денежный поток № 4. Мы с Дональдом сумели этого добиться.

Независимо от того, работаем мы или нет, денежный поток из наших активов направляется в графу доходов. Чем больше мы работаем над пополнением графы активов, тем больше денег поступает в доходы. У нас с Дональдом по денежному потоку № 4 поступает денег более чем достаточно. Мы можем позволить себе не работать, но предпочитаем трудиться, расширяя свои активы, что делает нас еще богаче. Позвольте привести пример из сферы деятельности моей жены. В 1989 году Ким сделала свою первую инвестицию в размере 45 тысяч долларов в дом с двумя спальнями и одной ванной в Портленде, штат Орегон. Ее финансовый отчет по этой сделке приведен ниже:

Рассмотрев несколько тысяч предложений и совершив еще около 25 покупок, в 2004 году она приобрела административное здание стоимостью примерно 8 миллионов долларов, внеся в качестве предоплаты миллион долларов, взятых в кредит. Таким образом, вся эта сделка была совершена на заемные средства. На этот раз ее денежные потоки выглядели следующим образом:

Другими словами, каждый месяц она получает 30 тысяч долларов чистого дохода. Кроме того, поскольку этот доход относится к числу «пассивных», то он облагается налогами по более низкой шкале, чем, допустим, аналогичная зарплата. Это исключительно хорошее вложение денег. Хотя такие инвестиции и существуют, они довольно редки. Но финансовая грамотность и «рентгеновское» зрение все же приносят свои плоды. Если вы внимательно подсчитаете, то увидите, что доход от такой инвестиции близок к бесконечности. Уж во всяком случае, он лучше, чем те 10 процентов, которыми хвастаются финансовые эксперты. Инвесторы в недвижимость и предприниматели получают со своих денег более высокие доходы, потому что в этих сферах деятельности допускается творчество. В то же время в накопительных программах, акциях, облигациях и инвестиционных фондах творчество и контроль – это табу.

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно