|

||

|

|

||

|

|

Онлайн книга - Блокчейн | Автор книги - Александр Цихилов

Cтраница 53

Однако подобные случаи были скорее исключением, чем правилом, поэтому в обычной торговой практике стали появляться попытки собирать и обрабатывать информацию, связанную с эмитентами тех или иных ценных бумаг, чтобы принимать взвешенные решения об их приобретении или продаже. В конечном итоге эти процессы эволюционировали в различные модели ценового прогнозирования, которые в своей совокупности и сформировали понятие анализа финансовых рынков. В современном финансовом мире широко применяются два основных вида рыночного анализа – фундаментальный и технический. Первый относится к методам прогнозирования на основе финансового анализа производственных и торговых показателей компаний – эмитентов ценных бумаг. Если же речь идет, например, о национальных валютах, то в ход идет рассмотрение макроэкономических показателей стран, выпускающих данную валюту. Также к важным показателям фундаментального анализа относятся значимые новости, связанные с эмитентом финансового инструмента – будь то компания или государство. Второй метод анализа – технический – имеет под собой чисто психологическую основу и базируется на анализе ценовых графиков торгуемых инструментов, а также применении к ним различных математических алгоритмов для выявления закономерностей движения цены. Рассмотрим оба вида анализа. Считается, что появление фундаментального анализа связано с событием, произошедшем чуть менее ста лет назад, в 1934 году, когда была опубликована книга «Анализ ценных бумаг» за авторством двух американских экономистов Бенджамина Грэма и Дэвида Додда. В своей книге авторы постарались предложить системный подход к анализу ценных бумаг с целью определения их реальной стоимости относительно текущей рыночной. В результате такого анализа становилось возможным выявить либо недооцененность, либо явную переоцененность рассматриваемых биржевых бумаг, чтобы затем принять в их отношении соответствующее торговое решение. Впоследствии принципы фундаментального анализа получили активное развитие, существенно расширив спектр анализируемых факторов, которые в той или иной степени влияют на ценовые рыночные движения. В какой-то момент этих факторов стало так много, что критики подобных аналитических методов начали говорить о невозможности учесть абсолютно все события, влияющие на цену, поскольку большинство из них имеют труднопредсказуемый, а то и вовсе случайный характер. Типичным примером применения фундаментального анализа для прогнозирования движения национальных валют является рассмотрение таких макроэкономических параметров, как инфляция, безработица или учетные ставки центральных банков. Как правило, изменение одного из этих показателей влечет за собой существенные ценовые изменения национальной валюты либо в сторону укрепления, если параметры экономически благоприятны, либо в направлении ослабления – в обратных случаях. Нередко рынки, питаемые слухами и предположениями, к моменту выхода фундаментальной новости уже могут исчерпать соответствующее ей движение и даже испытать обратную коррекцию в случае, если эффект от ожидания события оказался несколько завышен. В отличие от своего фундаментального «коллеги», технический анализ опирается на уже произошедшие события, то есть на исторические котировки, из которых составляются графики ценовых движений на разных временных периодах. Затем, исследуя подобные графики, технические финансовые аналитики пытаются выявить ценовые паттерны, то есть относительно устойчивые закономерности движения цены на торгуемый актив. Основанием для подобного прогнозирования является предположение, что трейдерская психология срабатывает у всех участников рынка примерно одинаково, поскольку большинство из них руководствуется одними и теми же методами технического анализа. Несмотря на то что главным инструментом технического аналитика является график ценовых котировок, построение которого, если не использовать компьютеры, требует серьезной ручной работы рутинного характера, этот вид анализа на пару сотен лет старше анализа фундаментального. Зародился он в Японии в XVIII веке после создания в Токио товарной биржи по торговле рисом. Около 1750 года трейдеры начали отмечать ценовые движения специальными рисунками, которые впоследствии назвали «японскими свечами». Такая свеча представляет собой графический конструктив, отображающий наиболее важные ценовые уровни за определенный временной интервал. Речь идет о цене на начало и конец периода, а также локальный максимум и минимум цены в пределах данного временного отрезка. При этом если свеча отражает восходящий рынок, то тело свечи «полое», а если нисходящий – окрашенное.

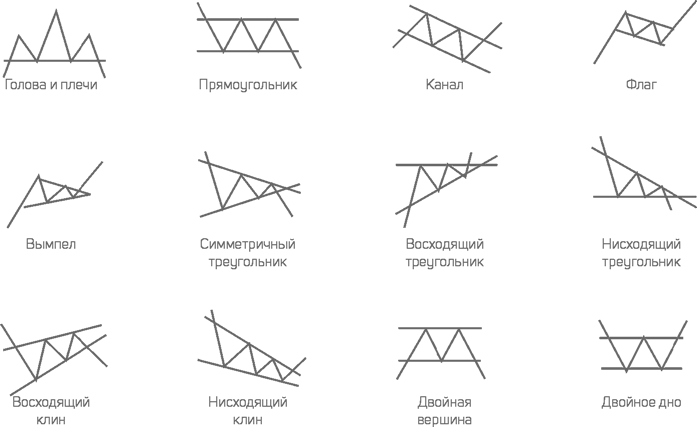

Японские рисовые трейдеры начали создавать подобные свечи в конце каждого торгового дня, а затем, накопив достаточную статистику, стали искать закономерности движения цены в зависимости от сочетания получившихся свечных фигур. Комбинации начали получать свои уникальные названия, а затем их стали определенным образом трактовать, предсказывая рыночные движения. Впоследствии из этих толкований были составлены объемные манускрипты, описывающие всевозможные комбинации свечных фигур и связанные с ними прогнозы ценовой динамики. С появлением и развитием компьютерной техники технический анализ пережил свое второе рождение – теперь составление графиков можно было поручить вычислительным машинам, существенно расширив как временной охват, так и количество возможных графических элементов для анализа. Используя сначала алфавитно-цифровые, а затем и графические дисплеи, аналитики начали применять к массивам исторических котировок математические алгоритмы с различными техническими индикаторами. Благодаря анализу ценовых графиков в относительно широких временных диапазонах появилась возможность выявлять так называемые «тренды», то есть однозначно направленные тенденции движения цены. Комбинаторика графически отображаемых ценовых изменений позволила старинному японскому графическому анализу фигур пережить второе рождение, только уже в современной интерпретации. В технической аналитике стали мелькать такие термины, как «голова и плечи», «двойные и тройные вершины», «треугольники» и «ромбы» – как графические фигуры продолжения или изменения трендовых движений.

Разумеется, и у технического анализа нашлись свои критики, которые небезосновательно считали, что исследование ценовой истории имеет мало общего с ценовым будущим. Говорилось также, что любая относительно значимая фундаментальная новость неизбежно разрушает все ранее сделанные технические прогнозы в силу историчности, а значит, реактивности отображаемых процессов на ценовых графиках. Тем не менее и у фундаментального, и у технического анализов существует огромное количество последователей, в большинстве случаев использующих сразу оба аналитических направления, полагая, что одно всегда дополняет другое. Каждый день в финансовом мире появляется множество аналитических статей и прогнозов в отношении всех финансовых инструментов, котирующихся на рынках. Криптовалюты также не стали исключением. Но давайте порассуждаем, какие виды анализа могут быть применимы к данному типу финансовых активов и почему. Начнем с того, что подавляющая часть фундаментального анализа для криптовалют подходит достаточно слабо в силу отсутствия централизованного эмитента и, как следствие, невозможности его экономического анализа. В первую очередь это относится к криптовалютам на основе децентрализованного конкурентного майнинга, таким, как биткоин, эфир и им подобные. А это означает, что никакие суверенные макроэкономические показатели различных государств или их объединений (например, ЕС) не могут оказать прямого влияния на стоимость децентрализованных криптоактивов. Справедливости ради следует признать, что косвенное влияние на стоимость криптовалют все же будет, но только в части влияния макроэкономического индикатора на ту фиатную валюту, к которой непосредственно торгуется сам криптоактив. Однако в настоящее время это влияние ничтожно, и в анализе ценового движения криптовалют им можно смело пренебречь. |

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно