|

||

|

|

||

|

|

Онлайн книга - Как оценить бизнес по аналогии: Пособие по использованию сравнительных рыночных коэффициентов | Автор книги - Елена Чиркова

Cтраница 35

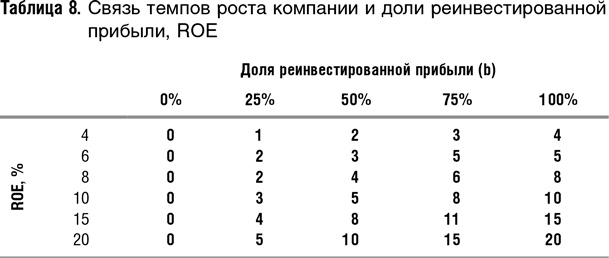

Аналогично для года 2: WACC2 = 12 % × 124,4/193,2 + 6 % × 68,8/193,2 = 9,86 %. В году 2 компания выплатит проценты в размере $68,8 × 6 % = $4,13. Долг увеличится на 8 + 4,13 – 10 = $2,13 и составит $70,93. Тогда, используя прямой метод, получим: EV2 = 193,2 × (1 + 9,86 %) – 10 = $202,24 [70], а косвенный метод: EV2 = 131,3 + 70,93 = $202,23. Таким образом, результаты практически совпали (разница в одну сотую – ошибка округления). Итак, мы научились рассчитывать мультипликаторы на основе форвардных цен, но в чем смысл этой трудоемкой работы? [71] Как вы догадались, далее будет дан ответ на контрольный вопрос 13. Если посмотреть внимательно на суть мультипликаторов, в которых корректировке на будущие изменения подвергается лишь знаменатель (прибыль, выручка и т. п.), о них шла речь в предыдущих параграфах, то они позволяют учитывать разницу в темпах роста между оцениваемой компанией и аналогом, однако игнорируют источник этого роста. Таким образом, они не учитывают, каким является рост: экстенсивным, т. е. вызванным более высокой долей свободного денежного потока, которая направлена на реинвестирование, или интенсивным – вызванным более высокой доходностью вложений, измеряемой как ROIC (return on invested capital) или ROE (return on equity). Как мы помним, темпы роста компании и доходность капитала связаны простой формулой (20): g = ROE × b, где b – доля реинвестированной прибыли. В табл. 8 показана зависимость темпов роста прибыли от темпов реинвестирования для разной доходности акционерного капитала. Например, при доходности 10 % в год и реинвестировании 25 % чистой прибыли темпы роста чистой прибыли составят 3 %, а при реинвестировании 75 % – около 8 %.

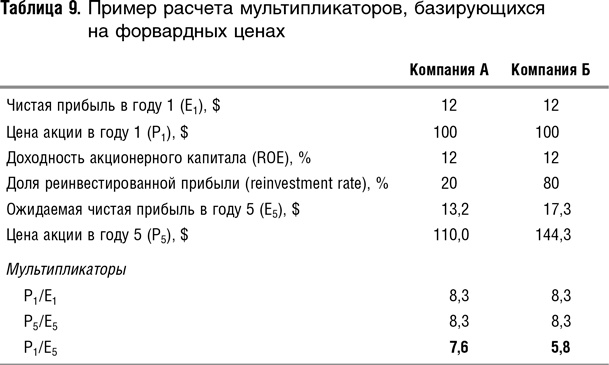

Допустим, что в начальный период времени компании А и Б идентичны практически по всем параметрам, в том числе зарабатывают одинаковую прибыль, за исключением того, что компания А, начиная с этого момента, будет ежегодно выплачивать 80 % свободного денежного потока в виде дивидендов, а компания Б будет выплачивать только 20 %, а все остальное будет инвестировать в развитие бизнеса. Разумеется, в этих условиях компания Б станет расти гораздо быстрее. Если мы используем компанию Б в качестве аналога для оценки акций компании А и воспользуемся, например, показателем Р0/Е5 компании Б, где Е5 – прибыль через пять лет, то существенно занизим стоимость акций компании А в настоящий момент. Действительно, прибыль компании А через пять лет будет невелика относительно прибыли компании Б. Но мы не учтем тот факт, что инвестор, вложивший средства в компанию А, все пять лет получал более высокие дивиденды, чем инвестор компании Б. Если у компаний А и Б доходность акционерного капитала одинакова, то и стоить они в настоящий момент должны одинаково. Таким образом, при сравнении компаний с разными темпами реинвестирования прибыли использование мультипликаторов, базирующихся на текущих ценах акций и будущих показателях компании, приведет к существенно искаженным оценкам. Надеемся, что теоретически это понятно, но для большей убедительности рассмотрим пример с теми же компаниями А и Б. Для простоты представим, что ни одна из компаний не использует заемный капитал. Доходность акционерного капитала (ROE) у обеих компаний составляет 12 %, доходность, требуемая акционерами на свои вложения, также равна 12 %, а цена акции в году 1 равна $100. В этом году каждая из компаний должна заработать 12 % × 100 = $12 чистой прибыли. Согласно (20) у компании А прибыль будет расти темпами 12 × 20 % = 2,4 %, а у компании Б темпы роста составят 12 × 80 % = 9,6 %. Тогда в году 5 компания А заработает только $13,2, в то время как компания Б – $17,3, а при расчете по формуле (27) цены акций составят соответственно $110 и $144,3. Если мы рассчитаем мультипликаторы Р0/Е0 и Р5/Е5 для обеих компаний, то окажется, что P/E на основе текущих цен и прибыли равны, Р/Е на основе будущих цен и будущей прибыли также равны, что является правильным, так как по условию задачи капитализации одинаковых компаний в начальный момент должны быль одинаковыми. Однако мультипликаторы (на основе будущей прибыли и текущей цены акций) не равны, и применение мультипликатора компании Б к оценке компании А занизило бы ее стоимость (см. табл. 9)! Итак, использование мультипликаторов на основе текущих цен и прогнозируемой прибыли приводит к занижению стоимости компаний с относительно высоким уровнем реинвестирования по сравнению с теми компаниями, которые выплачивают в виде дивидендов бóльшую долю прибыли. К такой же погрешности в оценке привела бы и разница в нормах дисконта для оцениваемой компании и компании-аналога.

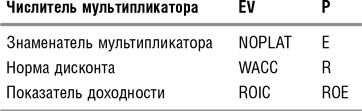

Обращаем внимание читателя на то, что при таких расчетах надо быть последовательным в выборе числителя и знаменателя мультипликатора и других показателей. Если мы хотим провести сравнение на основе цены акций Р, т. е. стоимости, приходящейся на долю акционеров, то в знаменателе можно использовать чистую прибыль Е, так как чистая прибыль по своей экономической сути является доходом акционеров. Если же мы будем проводить оценку на основе стоимости бизнеса EV, то в знаменателе может стоять чистая прибыль плюс проценты, иными словами, прибыль с учетом налогов и без учета выплаты процентов (NOPLAT), так как именно эта сумма представляет собой совокупный доход акционеров и кредиторов. В первом случае в качестве нормы дисконта мы возьмем доходность, требуемую акционерами на вложения в акционерный капитал оцениваемой компании (r), а в качестве показателя доходности инвестиций (акционеров) – доход на акционерный капитал (ROE). Во втором случае в качестве нормы дисконта мы возьмем средневзвешенную стоимость привлечения капитала (WACC), а в качестве показателя доходности инвестиций – доходность всего инвестированного капитала (ROIC):

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно