|

||

|

|

||

|

|

Онлайн книга - Россия в эпоху постправды. Здравый смысл против информационного шума | Автор книги - Андрей Мовчан

Cтраница 116

Мировая теория

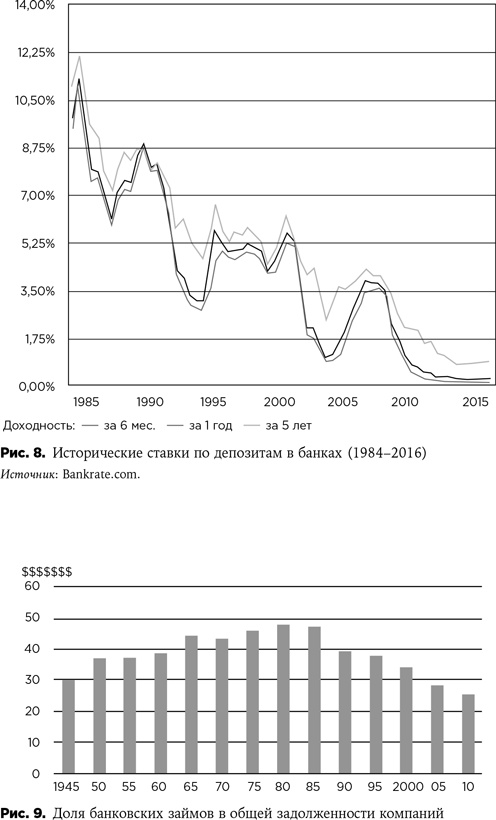

Мы не можем точно оценить эффект от такого тотального вмешательства в рыночные отношения — финансовые рынки слишком многофакторны. Тем не менее мы легко можем предположить последствия в теории и посмотреть, насколько на практике заметны теоретически полученные явления. Гарантирование депозитов за счет отчислений банков должно прежде всего увеличивать стоимость денег для добросовестных банков и существенно снижать риски для вкладчиков. Оба эти эффекта должны вести к снижению ставок депозита в добросовестных банках, без снижения стоимости кредита. Теоретически ставка депозита должна упасть почти на уровень безрисковой ставки. Следствием этого должен стать отток средств частных клиентов из добросовестных банков. Ушедшие средства пойдут на рынок капитала (где клиенты ничем не защищены), но не только — очевидно, найдутся недобросовестные банки, которые будут привлекать клиентов повышенными ставками, а клиенты, зная, что их депозиты застрахованы, будут нести им деньги в надежде успеть получить и высокие проценты, и компенсацию основной суммы от государства. Добросовестные банки же будут искать способы альтернативного привлечения и встретятся с теми же вкладчиками, но уже на рынках капитала. Доля банковского сектора на рынке облигаций должна существенно вырасти. На рынках капитала появление большего числа неквалифицированных частных инвесторов, слишком эмоционально реагирующих на новости и не делающих различий между разными инструментами, должно вызывать рост волатильности. Рост количества банков-мошенников должен приводить как к росту количества банкротств, так и к активному вмешательству государства в проблемы разоряющихся банков тогда, когда средств фонда будет не хватать (не хватать не только на частных вкладчиков — корпоративные будут лоббировать и свое спасение). Мы должны увидеть нарастающий объем выкупов (bailouts) за счет бюджетов государств, то есть за счет налогов, которые платят те же вкладчики. Практика нас не подводит. По данным Bankrate, средние банковские процентные ставки в США в последние 30 лет вели себя так, как показано на рис. 8. Вряд ли теперь нас удивит и тот факт, что с 1985 года неуклонно снижалась доля банковских кредитов в общем долговом финансировании экономик — с 48 % в 1985 году до 24 % в 2010 году — банкам стало просто неоткуда брать деньги, вкладчики пошли на рынки капитала прямиком.

C того же 1985 года волатильность Nikkei 225 выросла примерно в 2 раза, волатильность FTSE All выросла в 2 раза к 2010 году, но, правда, потом сократилась примерно на треть, волатильность NASDAQ претерпевала сильные колебания, но в целом выросла с 1985 года — если до 1989 года она была почти всегда ниже 10 %, то после почти всегда выше 10 %. Правда, волатильность S&P выросла с 1985 года незначительно. Интересно также, как менялось количество крупных банковских банкротств в тех же США. За 10 лет в 1970-е годы в США обанкротились 2 крупных банка. За следующие 10 лет таких было уже 7, столько же и за 1990-е годы. В 2000-е США потеряли 35 крупных банков, а за последние 5 лет — еще 28. И эти цифры не учитывают спасенные от банкротства банки, в то время как практика спасения банков появилась только в конце прошлого века и стала массовой в последние годы! Аналогичная ситуация сейчас и в Европе, с той разницей, что там вся банковская система выглядит ненадежной — обусловленные облигации даже такого гранда индустрии, как Deutsche Bank (условие списания — падение капитала ниже 5 % активов), торгуются на уровне облигаций Армении или Намибии. Российская практика

За частным опытом можно обратиться к истории страхования вкладов в России. АСВ (Агентство по страхованию вкладов) было создано в 2004 году — когда кризис 1998 года уже прошел, банковская система стабилизировалась, а российский рынок развивался достаточно активно. Сайт АСВ говорит о 332 страховых случаях с 2004 года. Из системы страхования за этот период было исключено 175 банков, то есть их последующее банкротство не учтено в статистике. На сегодня в АСВ всего 832 участника, из них только 573 пока кажутся здоровыми, 252 уже находятся в процессе ликвидации. Всего же в России сегодня действует 654 банка, то есть в АСВ не входят только около 80 работающих банков (а всего в России более 950 зарегистрированных банков, но почти 300 — трупы, лежачие больные без лицензии или мертворожденные организации). Несмотря на такую печальную статистику (более 40 % банков, когда-либо участвовавших в АСВ, не смогли выполнить обязательства перед вкладчиками), самое интересное в истории АСВ только начинается — в системе явно катастрофически не хватает средств, а увеличение взносов грозит остановить банковскую систему — себестоимость денег, и так немаленькая, будет слишком высока. На сегодня в России вклады частных лиц составляют почти 24 трлн рублей. В банках в Москве сосредоточено 75 % этих вкладов. Даже по Москве отношение застрахованных объемов к общим объемам депозитов составляет 64 %, в регионах — в среднем больше, полный объем ответственности АСВ, таким образом, — 15,4 трлн рублей — больше годового бюджета РФ. Для учета всех факторов, конечно, надо вспомнить, что в десятке крупнейших банков, которые вроде бы меньше рискуют оказаться банкротами, сосредоточено около 55 % всех депозитов. Но даже 7 трлн рублей — огромная сумма. Кроме того, кто сказал, что в десятке крупнейших банков нет ни одного потенциального банкрота? Банк Москвы в десятку входил. Ресурсы же у АСВ несравнимо скромнее: объем фонда страхования вкладов — 40 млрд рублей (0,26 % от застрахованной суммы), плюс 110 млрд рублей — это кредитная линия ЦБ (ЦБ, как государственный орган, из воздуха денег взять не может — выдача этих 110 млрд происходит за счет налогов — прямых или инфляционного). Пока АСВ были произведены выплаты на сумму 0,9 трлн рублей, еще около 100 млрд рублей — это требования в процессе исполнения, но нет сомнений, что процесс банкротств продолжится — разные расчеты и прогнозы (основанные на рейтингах банков и, безусловно, спекулятивные по сути, но с ходу отвергать их не стоит) говорят об ожидаемом дефолте примерно 15 % всей банковской системы, сокращении количества банков в ближайшие годы еще на 200–250 и высокой вероятности необходимости спасения (или банкротства) до трети банков из первой сотни и каждого пятого — из первой двадцатки. Если последнее верно, то только на компенсации вкладчикам этих неназванных 4 банков потребуется не менее 600 млрд рублей. С другой стороны, мы отлично знаем, какой эффект имело страхование вкладов в России. Оно было среди главных факторов неуспеха инвестиционного ретейл-рынка (наряду с нулевым налогом на проценты по депозитам). Несомненно, если бы не было АСВ, судьба большинства банков, которые сегодня санируют или ликвидируют, была бы иной. Без гарантий вкладов мелкие и неуспешные банки не получали бы от вкладчиков деньги даже под большие проценты, и им пришлось бы уже давно продаться более сильным и удачливым коллегам или закрыться. Консолидация прошла бы намного менее болезненно — без таких потерь для корпоративных клиентов и рынков, без таких скандалов и уголовных дел.

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно