|

||

|

|

||

|

|

Онлайн книга - Управление личными (семейными) финансами. Системный подход | Автор книги - Михаил Штейнбок

Cтраница 29

– долгами. Наследство – это самая простая функция семейных финансов. На неё непосредственно не влияют ни наши доходы, ни наши расходы. Только активы и долги. Таблица влияния

Мы рассмотрели очень важные вопросы: что делают наши финансы и чем мы должны управлять. Сведём эти вопросы в две удобные таблицы.

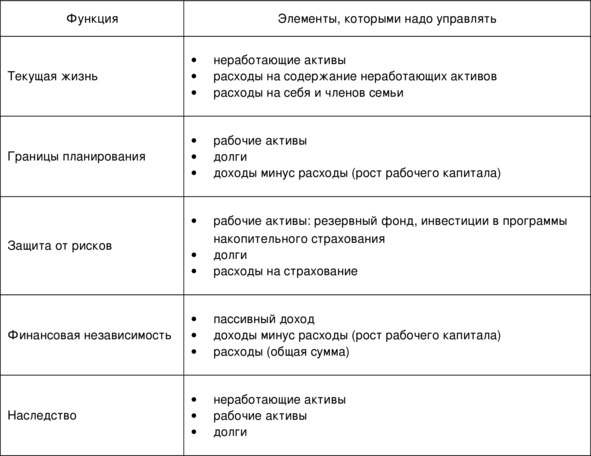

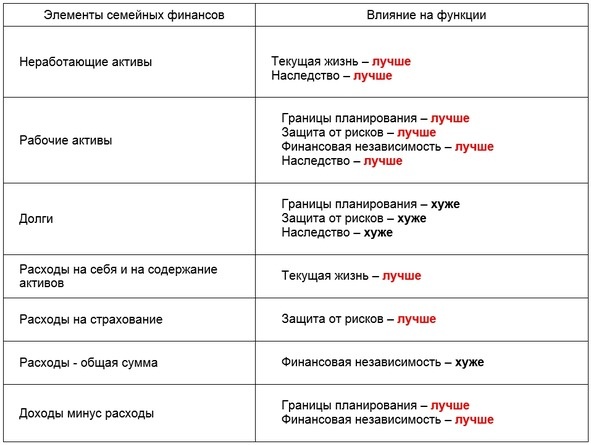

Таблица 2. Функции и элементы управления Таблица 2 – это просто свод всего, о чём мы говорили в этом разделе. В ней собраны те элементы, которые определяют каждую из функций семейных финансов. Этими элементами мы должны управлять – так, чтобы соответствующая функция выполнялась на нужном нам уровне. Управление каждой из функций – это управление теми элементами финансов, которые за эту функцию отвечают. Таблица 3 – это так называемая «таблица влияния». В ней, наоборот, показано, на какие функции и как влияет наше управление элементами семейных финансов.

Таблица 3. Таблица влияния >> Управление своими финансами со стороны членов семьи заключается в том, чтобы финансы выполняли все пять своих функций одновременно: – обеспечивали нам необходимый уровень текущей жизни; – открывали границы планирования будущих трат и приобретений; – защищали от рисков; – обеспечивали некоторый уровень финансовой независимости; – формировали то наследство, которое мы хотим оставить после себя. >> Если мы не будем управлять какой-то из функций, то финансы всё равно будут эти функции выполнять, но уже на том уровне, какой получится, какой сформируется «автоматически» благодаря связям между их элементами. Мы же в этом случае будем находиться в состоянии финансовой несвободы, финансового рабства. «Сделай сам!»

Посмотрите на таблицу 2. Подчеркните те функции семейных финансов, о которых вы активно заботитесь, управляете ими. Сделайте это, не читайте дальше, пока не сделали. Теперь посмотрите на таблицу 3. 1) Поставьте в левом столбике большой и красивый знак «+» около тех элементов семейных финансов, которыми вы сейчас управляете чётко и уверенно. 2) Посмотрите теперь по правому столбику, о каких функциях вы, на самом деле, заботитесь, а о каких – нет. Подчеркните их. 3) Сравните с тем, что подчёркнуто в таблице 2. Это – небольшой тест на непротиворечивость вашего представления о себе как об управляющем своими финансами. Цели для наших финансов

Мы знаем теперь, чем нужно управлять. Какими элементами семейных финансов и для каких функций. А что мы хотим от этого управления? Каковы наши цели? Правильно определить цель – это очень важный вопрос. Если мы сможем сформулировать ее правильно, то, вполне вероятно, мы сможем ее достичь. Но если цель сформулирована неверно, то правильную цель мы не достигнем никогда! Отсутствие цели означает спонтанное управление – «идём туда, не знаем куда». Так тоже вряд ли можно достичь желаемого. Что такое цель? Цель – это то, к чему стремятся, чего хотят достигнуть; назначение, смысл предпринимаемых действий. Цели должны быть умными. Что это означает? В практике управления существуют так называемые SMART-критерии, которым должны соответствовать цели. SMART – это аббревиатура, образованная первыми буквами английских слов: – конкретный (specific); – измеримый (measurable); – достижимый (attainable); – значимый (relevant); – ограниченный конкретным сроком (time-bounded) Само слово smart в переводе на русский означает «умный». >> Таким образом, любая цель, которую мы ставим, должна быть – конкретной, т. е. все понимают её однозначно и одинаково, – измеримой, т. е. мы всегда можем её измерить, всегда можем определить, достигнута цель или нет, движемся мы к её достижению или мы едем не в ту сторону; – достижимой, т. е. мы должны воспринимать эту цель как такую, которую в принципе возможно достичь; – значимой, важной для нас, – ограниченной во времени, т. е. она должна иметь более или менее точный срок реализации. Кроме того, если существует несколько целей одновременно, то эти цели не должны противоречить друг другу, исключать одна другую. Они должны быть достижимы все вместе. >> Постановка целей – это необходимый этап, предшествующий финансовому планированию. Сначала нужно чётко понять, чего мы хотим, а потом уже думать, как этого добиться. И тут возникает интересный вопрос. Насколько возможно распланировать свою жизнь на много лет вперёд? Насколько возможно прямо сейчас решить, когда и за какую цену мы купим себе новую квартиру или дом, куда отправим учиться любимое чадо, когда мы хотим прекратить работать и наслаждаться финансовой независимостью и сколько денег нам для этого нужно? Представьте себе, что вы пришли к финансовому консультанту. Вы хотите вместе с ним составить финансовый план для своей семьи. Он обязательно попросит вас записать все свои цели на много лет вперёд, до пенсии. Причём сделать это конкретно, с суммами и годами. Сможете? Есть люди, которые склонны делать именно так: поставить перед собой конкретную материальную цель и упорно двигаться к ней по жизни. Я всегда завидовал таким людям. Другим – мне, в том числе – важно чувствовать уверенность в том, что мои действия являются правильными в каком-то смысле. Что я двигаюсь в нужном направлении, знаю куда иду. Но при этом должен оставаться выбор – сделать что-то одно или что-то другое, и когда это сделать. Такое поведение часто называют адаптивным. Для того, чтобы иметь этот выбор, нужны соответствующие возможности, достаточный капитал. В этом случае финансовое планирование – это планирование капитала, а не планирование затрат или приобретений.

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно