|

||

|

|

||

|

|

Онлайн книга - Управление личными (семейными) финансами. Системный подход | Автор книги - Михаил Штейнбок

Cтраница 20

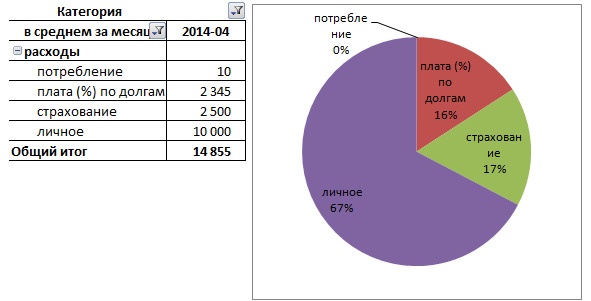

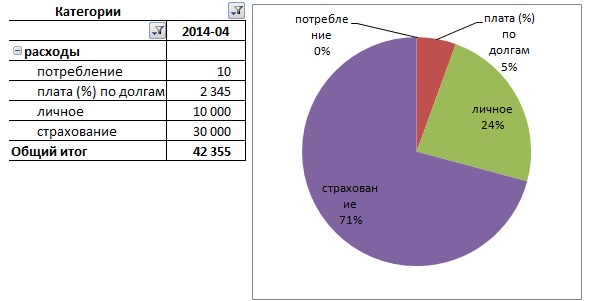

Мы видим, что большая часть денег – 71% – ушла на страхование. Остальные расходы значительно меньше. Что это значит? Не надо страховать свой автомобиль? Но периодичность расходов на страхование – год, а остальных расходов – месяц, либо это разовые расходы. Невозможно сравнивать ежегодные и ежемесячные расходы. Построим такую же структуру, используя среднемесячные суммы. Для этого сумма расходов на страхование делится на 12 – число месяцев в году.

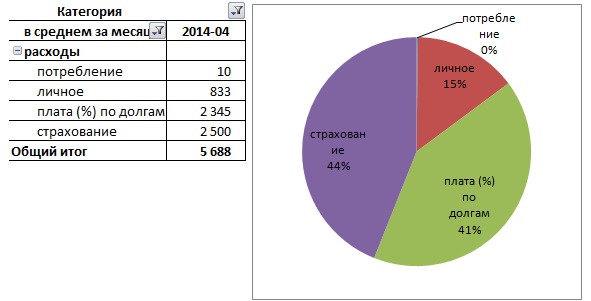

Картинка сильно поменялась. Самые большие расходы имеют категорию «личное». Если мы посмотрим, какие объекты вошли в эту категорию, то увидим, что все эти расходы – на жену. Посмотрим на периодичность – увидим, что они разовые. Купили любимой жене кулончик – очень он ей понравился. Что делать? Нам нужно управленческое решение. Нам недостаточно просто посчитать и узнать. Но у жены скоро день рождения. Если считать, что этот кулончик – подарок ко дню рождения, тогда периодичность этого расхода станет «год». Структура среднемесячных расходов в этом случае изменится.

Вот так гораздо лучше. Принимаем управленческое решение: говорим любимой супруге, что этот кулончик – подарок ей на день рождения. Ничего плохого в этом нет. Бюджет-то общий, и цели общие. На день рождения теперь надо будет купить только цветы. Таким образом, мы сэкономили реальные деньги – условно 10 000 руб., которые не надо будет тратить в ближайшем будущем. Для нашего примера это значительная экономия. Причем эта экономия не ухудшила привычный образ жизни. Это – безболезненная экономия. Жена захотела кулончик – мы его купили. Разумеется, этот пример – шутка. Просто иллюстрация метода. Понятно, что никакого универсального и однозначного рецепта мы не получим. Нельзя выпить волшебную таблетку и сразу начать экономить. Но можно получить объёмную полноценную картинку своих расходов, которая позволит принимать осознанные финансовые решения. Причем не только в случае крупных денежных трат, но и в ежедневной текучке. Рассмотрим ещё один пример, теперь уже на реальных данных. Поскольку эти данные конфиденциальны, я приведу только итоговые диаграммы с процентными соотношениями.

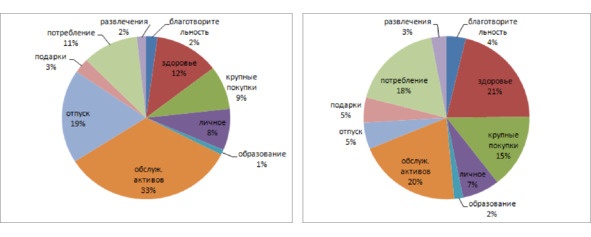

Рис. 5. Пример анализа расходов на реальных данных На рис. 5 на диаграмме слева – расходы реальной семьи за конкретный месяц, разбитые по категориям. На диаграмме справа – те же расходы, но с учётом периодичности. То есть расходы подсчитаны не по абсолютной величине, а приведены к периоду в один месяц. Левая диаграмма показывает, что основная доля расходов приходится на «обслуживание активов». Это коммунальные платежи, бензин и ремонт автомобиля, страхование имущества и тому подобное – 33% от всех расходов. Следующая по значимости категория – «отпуск» – 19% от всех расходов. Остальные расходы находятся в разумных границах и занимают гораздо меньшую долю. Кажется, что экономить практически не на чем. Расходы на обслуживание активов обычно плохо поддаются оптимизации. Расходы на отпуск являются совершенно необходимыми. Однако, глядя на диаграмму справа, мы сделаем другие выводы. «Обслуживание активов» и «отпуск», как раз, лежат в разумных пределах. С другой стороны, бросается в глаза большая доля расходов на «здоровье». Казалось бы, здоровье – это не та категория, на которой нужно экономить. Но давайте посмотрим, какова была степень необходимости этих расходов.

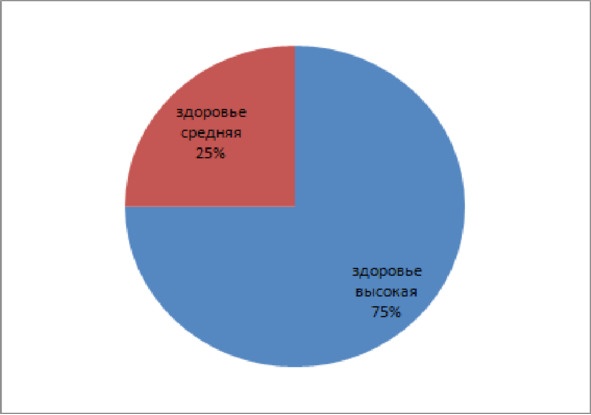

Видно, что четверть всех расходов на здоровье не имеет высокой степени необходимости. Если бы эти деньги не были потрачены, то уровень жизни не ухудшился бы. Точнее – не факт, что ухудшился бы: степень необходимости поставлена «средняя». Ещё раз подчеркну, что это – реальные данные реальных людей. Уровень необходимости «средний» поставили они сами. Мы довольно часто списываем на здоровье самые разные расходы. И оправдываем это тем, что на здоровье экономить нельзя. Но если просто задумываться о необходимости каждого такого расхода денег, то экономия вполне может возникнуть. Причём, без ущерба для здоровья. В заключении повторю. Традиционный, одномерный учёт расходов по категориям очень часто приводит к выводу, что ничего уже сделать нельзя. А если и можно, но только путём жёсткой экономии, постоянных самоограничений и, соответственно, ухудшения жизни. Более полный учёт по нескольким характеристикам позволяет найти то, что не было видно. Он позволяет «вытащить» из своих расходов ту их часть, которая не влияет на образ жизни. Без этих расходов жизнь не ухудшится. Пример из реальной практики

Семья Максима и Любови, обоим около 50 лет. Доход достаточно высокий – порядка 350 тыс. руб. в месяц. Расходы также немаленькие – в среднем 260 тыс. руб. в месяц. Темп роста капитала семьи составляет, таким образом, примерно 350 – 260 = 90 тыс. руб. в месяц. Этого мало. К своим 50-ти годам Максим и Любовь не смогли сформировать достаточный рабочий капитал. Тот капитал, который имеется, не позволит достичь финансовой независимости даже к пенсионному возрасту. Мы подсчитали, что им необходимо откладывать ежемесячно хотя бы 150 – 170 тыс. руб. Резерв расходов, который требуется найти, составляет 60 – 80 тыс. руб. в среднем за месяц. То есть нужно добиться снижения расходов до уровня 180 – 200 тыс. руб. в месяц, сэкономить 23% – 30% расходов. Это нелёгкая задача. Оба супруга не привыкли считать деньги, заходя в продуктовый супермаркет. И не горят желанием к этому привыкать. Они не хотят экономить на всём подряд и постоянно об этом думать. При их уровне дохода такое нежелание кажется вполне оправданным.

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно