|

||

|

|

||

|

|

Онлайн книга - Дневник хеджера. Бартон Биггс о фондовом рынке | Автор книги - Бартон Биггс

Cтраница 24

Компания располагает сотней портфельных управляющих и 150 аналитиками, которые отчитываются перед руководителями десяти отраслевых направлений. В SAC внимательно отслеживают результативность своих портфельных управляющих: в среднем доля удачных решений колеблется от 48 % у аутсайдеров до 55 % у лидеров. Важнейший критерий заключается в том, действительно ли они делают большие деньги в случаях, когда правы, и теряют ли меньше, когда ошибаются. Стивен хочет хороших, больших идей, SAC напряженно работает как инвестиционная фабрика. Каждая неделя начинается с телефонных переговоров-допросов: Стивен слушает и тщательно отбирает лучшие идеи. Когда у вас есть большая идея, говорит Коэн, сделайте крупную ставку (10 %), и сделайте ее быстро. Хорошие идеи в наши дни очень быстро попадают в оборот. По его мнению, требуется около 20 дней, чтобы коэффициент альфа [62] идеи обратился в ноль. Он использует графики для расчета точек входа, но фундаментальные показатели значат для него больше, чем технические. Коэн, по его словам, привык быть гораздо больше, чем просто трейдером. Сейчас он ориентируется на среднесрочную перспективу (три-шесть месяцев). Он советует не носиться с акциями, приносящими наилучшие результаты, а больше времени уделять позициям, показатели которых не впечатляют, прислушиваться к тому, что говорит рынок. Всегда есть люди, которые знают больше вас, и услышанное позволит принять верное решение по той или иной позиции. В то же время он не рассуждает в категориях стоп-лоссов. Коэн полагает, что бизнес могут убить три вещи: слишком большая доля заемного капитала, избыточная концентрация и недостаток ликвидности. Джонс спросил у главы SAC, что тот думает о нынешней ситуации на рынках. Коэн ответил, что видит большие перспективы у акций. Ему нравится то, как американский рынок медленно, но неумолимо ползет вверх, причем волатильность остается низкой. Если бы волатильность усилилась, он бы начал нервничать. Его две лучшие ставки – это Китай и технологический сектор. В последнем ему нравятся производители аппаратного обеспечения (работающие в сфере коммуникаций, мобильной связи) и разработчики приложений, под которыми он, по-видимому, подразумевает Facebook, OpenTable, Groupon, Twitter. Что же касается Китая, то Коэн считает, что потребление там будет расти гораздо быстрее, чем обычно полагают. А если так, то дело не ограничится переориентацией китайской экономики с экспорта на внутренний спрос – от этого выиграет вся Юго-Восточная Азия и даже, возможно, мир в целом. Последняя фраза – моя интерпретация и мое видение, не Коэна (благо в моем портфеле много китайских и вообще азиатских бумаг). Если SAC, с невероятными размерами и заоблачными комиссионными, продолжит процветать, ее история станет одной из самых показательных в наше время, а Стивен Коэн окажется фигурой, сопоставимой с Уорреном Баффетом, то есть одним из двух или трех величайших инвесторов-управляющих. Мне кажется, что я понимаю логику успеха Баффета, но действия Коэна представляются мне черной магией. А если нечто звучит слишком хорошо, чтобы быть правдой, возможно, это неправда. Канарейка в угольной шахте?

[63]

10 февраля 2011 года

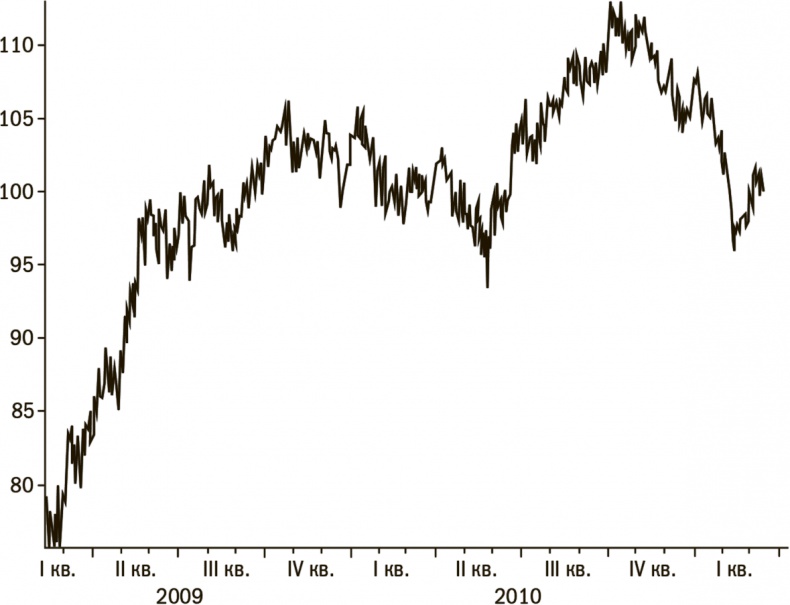

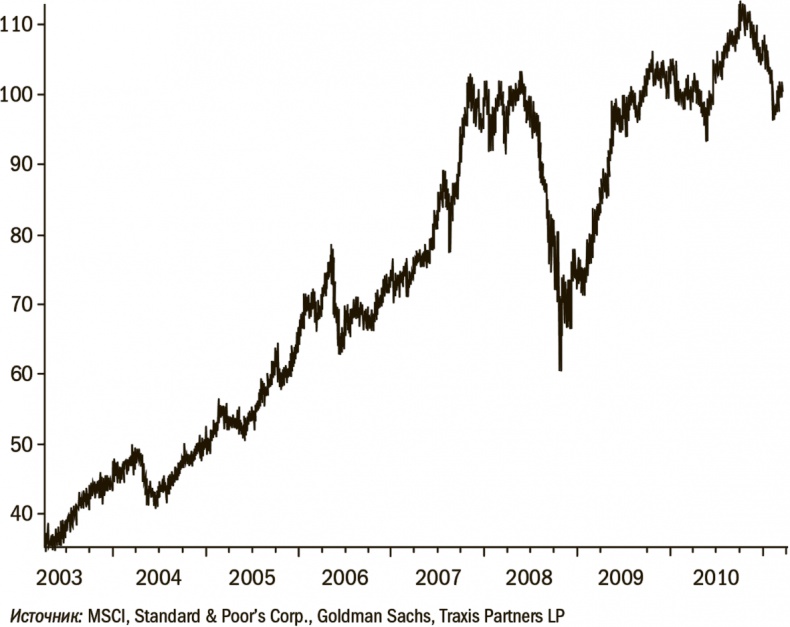

Минувшей осенью развивающиеся рынки достигли потолка и ушли в боковой тренд до конца года. С того момента индекс MSCI Emerging Markets Index (MSCI EM) опустился примерно на 9 %. В абсолютном выражении ущерб невелик, но фондовые рынки развивающихся стран с октября продемонстрировали много худшую динамику, чем S&P 500 [64] (о чем свидетельствуют графики ниже). Вчера данный разрыв стал еще больше. Как видно по второму графику, в долгосрочной перспективе внушительные провалы сравнительной динамики MSCI EM и S&P 500 случаются достаточно регулярно, хотя последний оказался наиболее жестким. График к тому же показывает, что отношение MSCI EM / S&P 500 вернулось к уровням середины 2007-го. Я по-прежнему уверен, что поскольку развивающиеся рынки остаются локомотивом мирового роста и характеризуются в основном низкими оценками стоимости, то в уязвимом к появлению пузырей и купающемся в ликвидности мире на этих площадках может сформироваться пузырь пузырей. По состоянию на конец прошлой недели, консенсус-прогноз [65] P/E (на 12 месяцев) развивающихся рынков составил 11,2 против 13,5 для американского и 11,1 для европейского.

Источник: MSCI, Standard & Poor’s Corp., Traxis Partners LP Рис. 4. MSCI Emerging Market Index (USD) против S&P 500 Привлекательность развивающегося мира для инвесторов снижается из-за опасений того, что соответствующие центральные банки только начинают ужесточать денежно-кредитную политику на фоне ускорения инфляции. Впрочем, я не ожидал, что реакция окажется столь серьезной. Ключевая причина данной инфляции – резкое подорожание продуктов питания (третий график). Какой взлет! Индекс цен повысился на 64 % по сравнению с прошлогодним минимумом. Последовательное увеличение спроса наложилось на ограниченное предложение и прилив спекулятивных денег в продовольственные товары. Расходы на такие продукты составляют 20–45 % семейного бюджета в развивающемся мире против 10 % или еще менее [66] – в развитом, так что уязвимость первого вполне очевидна. Впрочем, повышение процентных ставок вряд ли поможет в борьбе с неурожаями и засухой.

Источник: MSCI, Standard & Poor’s Corp., Goldman Sachs, Traxis Partners LP Рис. 5. MSCI Emerging Market Index (USD) против S&P 500 Конечно, некоторые центральные банки развивающихся стран могут слегка отставать от конъюнктуры, то есть их денежная политика слишком мягкая. Разрывы между фактическим и потенциальным объемом производства не выглядят слишком большими. Показатели базовой инфляции повысились, и налицо перегрев, хотя лишь в Индии и, возможно, в Бразилии он действительно значителен. В некоторых странах активы дорожают – прежде всего это относится к китайскому рынку недвижимости. В прошлом инвесторы в развивающиеся рынки не реагировали на перегрев до тех пор, пока не возникали большие дефициты торгового баланса, а инфляция не оказывалась в диапазоне 5–10 %. Дефициты торгового баланса есть у Бразилии, Индии и Турции.

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно